证券之星消息,日前德邦港股通成长精选混合A基金公布二季报,2024年二季度最新规模0.24亿元,季度净值涨幅为-5.26%。

从业绩表现来看,德邦港股通成长精选混合A基金过去一年净值涨幅为-32.12%,在同类基金中排名3590/3843,同类基金过去一年净值涨幅中位数为-16.24%。而基金过去一年的最大回撤为-40.48%,成立以来的最大回撤为-49.76%。

从基金规模来看,德邦港股通成长精选混合A基金2024年二季度公布的基金规模为0.24亿元,较上一期规模2681.51万元变化了-234.33万元,环比变化了-8.74%。该基金最新一期资产配置为:股票占净值比82.42%,无债券类资产,现金占净值比13.86%。从基金持仓来看,该基金当季前十大股票仓位达36.77%,第一大重仓股为百济神州(06160),持仓占比为5.61%。

基金十大重仓股如下:

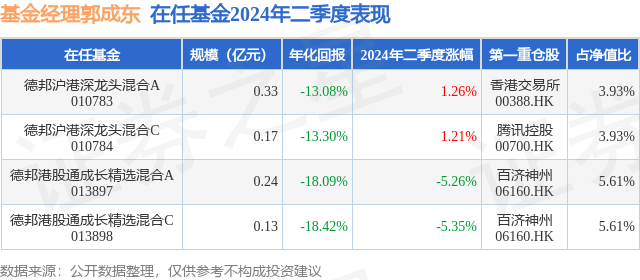

德邦港股通成长精选混合A现任基金经理为郭成东 王佳卉。其中在任基金经理郭成东已从业5年又177天,2022年3月1日正式接手管理德邦港股通成长精选混合A,任职期间累计回报为-37.86%。目前还管理着4只基金产品(包括A类和C类),其中本季度表现最佳的基金为德邦沪港深龙头混合A(010783),季度净值涨幅为1.26%。

对本季度基金运作,基金经理的观点如下:港股市场走势二季度以来呈显著波动。4月下旬恒生指数在下探接近16000点后出现快速反弹,反弹持续至5月下旬,而后恒指持续回调至18000点附近反复震荡。5月的反弹,以港股的低估值为基础,证监会发布对港股合作措施作为催化,而五一期间联储降息预期的调整,及人民币相对周边货币的坚挺,提升了海外交易性资金流入港股的动力。市场快速反弹后,海外交易型资金6月呈净流出带来指数调整,但南下资金仍持续净流入。结构上,市场风格分化,石化、煤炭等上游能源板块及高股息板块有较好收益,广义消费、地产和成长板块表现相对落后。我们判断港股再次向下探底的空间有限。首先港股市场估值,无论相对基本面还是全球维度的相对角度,仍具有吸引力,而市场对于国内基本面及海外流动性不确定性的预期在估值中已有所反应。其次,从资金面角度,南下资金对港股的净流入上半年已逾3700亿港币,超过去年全年的净流入量,而市场近期的调整中,我们观测到海外被动型资金再次净流入。国内经济基本面的企稳回升、政策的超预期,都有望成为下半年港股市场估值持续修复的动力。二季度,作为港股市场中医药行业为主的基金产品,我们在受中美政策冲击较大的创新药中寻求低估投资标的。我们看到上一轮国内创新药融资热潮中的创新成果陆续商业化兑现,整个板块伴随收入增长,盈利能力快速提升,其中不乏优质的赛道龙头出现现金流的持续改善,且逐步趋于盈利,同时也涌现出了向平台型药企迈进的创新药企。另一方面,23年11月以来,港股创新药指数与美国创新药指数出现了近十年以来的最大走势分化,生物科技产业链的全球化分工协作是不可逆转的趋势,国内创新药的陆续出海,已在不断验证国内创新药已作为全球生物创新中不可或缺的一环。当前恒生医疗保健指数PB历史分位数处于近十年的最低点,在这一底层逻辑下,伴随市场极端风险偏好的调整,板块估值有望得到修复。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

相关新闻: