证券之星消息,日前华泰柏瑞上证科创板50成份ETF基金公布四季报,2025年四季度最新规模49.68亿元,季度净值涨幅为-9.85%。

从业绩表现来看,华泰柏瑞上证科创板50成份ETF基金过去一年净值涨幅为57.8%,在同类基金中排名553/2812,同类基金过去一年净值涨幅中位数为32.87%。而基金过去一年的最大回撤为-18.04%,成立以来的最大回撤为-60.15%。

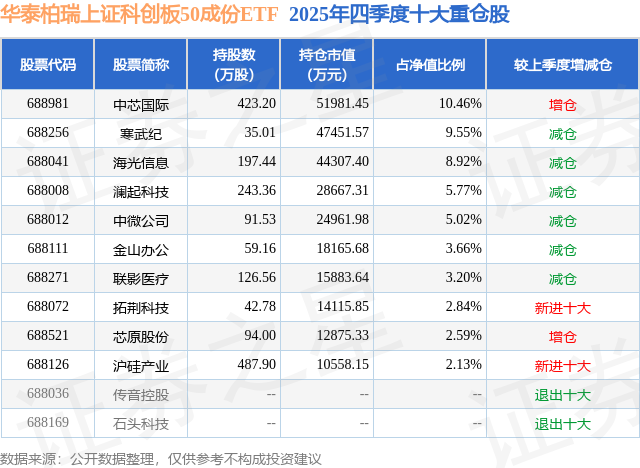

从基金规模来看,华泰柏瑞上证科创板50成份ETF基金2025年四季度公布的基金规模为49.68亿元,较上一期规模56.08亿元变化了-6.4亿元,环比变化了-11.41%。该基金最新一期资产配置为:股票占净值比99.48%,无债券类资产,现金占净值比0.62%。从基金持仓来看,该基金当季前十大股票仓位达54.14%,第一大重仓股为中芯国际(688981),持仓占比为10.46%。

华泰柏瑞上证科创板50成份ETF现任基金经理为柳军。其中在任基金经理柳军已从业16年又236天,2020年9月28日正式接手管理华泰柏瑞上证科创板50成份ETF,任职期间累计回报为10.36%。目前还管理着31只基金产品(包括A类和C类),其中本季度表现最佳的基金为华泰柏瑞中韩半导体ETF(QDII)(513310),季度净值涨幅为10.02%。

对本季度基金运作,基金经理的观点如下:四季度,科创50指数表现弱于科创100指数和科创200指数,原因在于算力板块经历了大幅上涨之后,在四季度进入到回调阶段,市场再次进入流动性驱动的小盘和红利板块轮动时期,科创板中同样也是小盘表现占优。2026年,由于科技成长板块已经处于较高估值水平,市场或许需要新的科技叙事,例如在AI领域可能要依靠更上游的技术突破或者下游的应用场景泛化来驱动新的行情,但这些方面的不确定性相比于三季度的资本开支逻辑要更高,因此2026年科技成长板块尽管或许还有较大的绝对收益空间,但波动也可能明显放大,风险和收益更加匹配。除了潜在可能的增量叙事,科创板作为国产替代相关公司的主要聚集地之一,2026年有望继续受益于政策支持下的国产替代进程加速。二十届四中全会明确将“科技自立自强水平大幅提高”作为“十五五”期间的新增目标,或意味着在保障产业链供应链安全可靠方面依然会有较为可观的资源投入,并且要求“抢占科技发展制高点”,将“新质生产力”方向继续作为经济主战场,相关上市公司有望受益。同时,二十届三中全会部署的全方位科技体制改革持续加快我国科研成果转化效率,我国基础研发能力快速跃升,为新兴产业长期发展提供充沛的源动力。但是也要关注科技成长板块中部分细分领域估值过高、短期内无法兑现或者竞争格局可能恶化的风险。我们严格按照基金合同的规定,紧密跟踪标的指数、跟踪偏离最小化的投资策略进行被动投资。本报告期内,本基金的日均绝对跟踪偏离度为0.019%,期间日跟踪误差为0.027%,较好地实现了本基金的投资目标。本基金将继续严格遵守跟踪偏离最小化的被动投资策略,从而为基金投资人谋求与标的指数基本一致的投资回报。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。

相关新闻: