证券之星消息,日前华泰柏瑞中证油气产业ETF基金公布四季报,2025年四季度最新规模0.24亿元,季度净值涨幅为12.47%。

从业绩表现来看,华泰柏瑞中证油气产业ETF基金过去一年净值涨幅为33.18%,在同类基金中排名1444/2814,同类基金过去一年净值涨幅中位数为33.78%。而基金过去一年的最大回撤为-10.51%,成立以来的最大回撤为-14.83%。

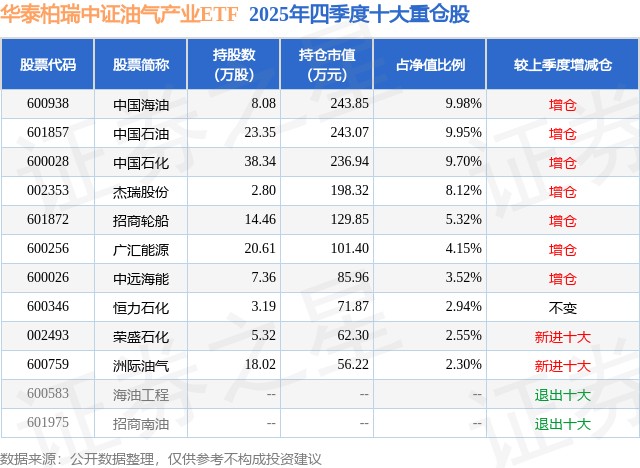

从基金规模来看,华泰柏瑞中证油气产业ETF基金2025年四季度公布的基金规模为0.24亿元,较上一期规模2069.21万元变化了373.79万元,环比变化了18.06%。该基金最新一期资产配置为:股票占净值比97.1%,无债券类资产,现金占净值比2.93%。从基金持仓来看,该基金当季前十大股票仓位达58.53%,第一大重仓股为中国海油(600938),持仓占比为9.98%。

华泰柏瑞中证油气产业ETF现任基金经理为李沐阳。其中在任基金经理李沐阳已从业5年又18天,2024年10月9日正式接手管理华泰柏瑞中证油气产业ETF,任职期间累计回报为28.4%。目前还管理着30只基金产品(包括A类和C类),其中本季度表现最佳的基金为华泰柏瑞中证油气产业ETF(561570),季度净值涨幅为12.47%。

对本季度基金运作,基金经理的观点如下:四季度,石油板块在“地缘风险与供需再平衡”的博弈中震荡上行。供给端,OPEC+转向温和增产模式,但美国页岩油边际产量增长乏力,全球原油供应增量受限;需求侧则呈现韧性,北半球冷冬预期(拉尼娜概率近60%)推升取暖需求,而国内经济复苏带动交通燃料与化工用油边际改善。价格层面,布伦特原油主力合约均价环比三季度回升至68美元/桶,地缘冲突(中东局势、美伊紧张)与航运风险(红海航线扰动)共同构成溢价支撑。板块内部分化凸显,上游开采企业受益于油价反弹,而下游炼化在“反内卷”政策推动下加速产能出清,行业集中度进一步提升。2026年,油价或进入“紧平衡”阶段。OPEC+减产执行率与俄罗斯供应削减力度仍是供给端关键变量,若地缘冲突升级(如霍尔木兹海峡航运受阻),可能触发油价阶段性冲高;但长期压力未解,全球需求增速放缓(IEA预测2026年增量降至80万桶/日)与新能源替代趋势将抑制上行空间。政策端,国内油气体制改革与国企价值重估政策有望深化,高分红及低估值属性或吸引长期资金配置。需警惕美联储降息节奏放缓对大宗商品价格的压制,但能源安全战略下,板块的周期弹性与转型潜力(如布局光伏、氢能)仍构成长期投资主线。我们严格按照基金合同的规定,紧密跟踪标的指数、跟踪偏离最小化的投资策略进行被动投资。本报告期内,本基金的日均绝对跟踪偏离度为0.044%,期间日跟踪误差为0.069%,较好地实现了本基金的投资目标。本基金将继续严格遵守跟踪偏离最小化的被动投资策略,从而为基金投资人谋求与标的指数基本一致的投资回报。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。

相关新闻: