证券之星消息,日前华泰柏瑞中证中央企业红利ETF基金公布四季报,2025年四季度最新规模10.21亿元,季度净值涨幅为4.22%。

从业绩表现来看,华泰柏瑞中证中央企业红利ETF基金过去一年净值涨幅为16.13%,在同类基金中排名2288/2814,同类基金过去一年净值涨幅中位数为33.78%。而基金过去一年的最大回撤为-7.46%,成立以来的最大回撤为-14.2%。

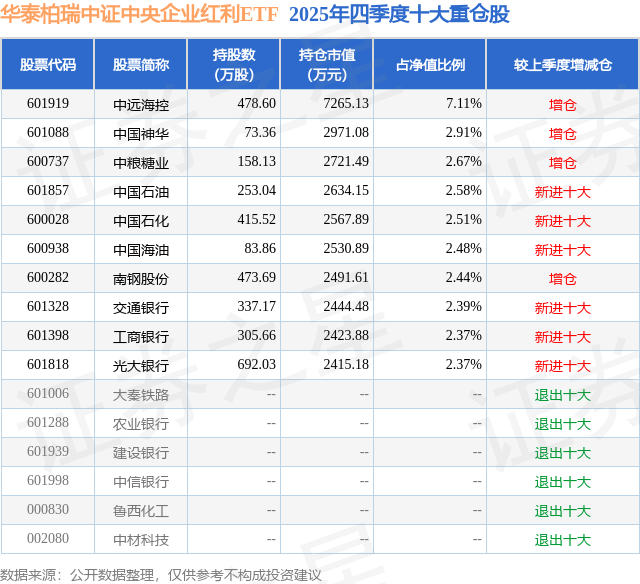

从基金规模来看,华泰柏瑞中证中央企业红利ETF基金2025年四季度公布的基金规模为10.21亿元,较上一期规模4.51亿元变化了5.7亿元,环比变化了126.52%。该基金最新一期资产配置为:股票占净值比99.37%,无债券类资产,现金占净值比0.86%。从基金持仓来看,该基金当季前十大股票仓位达29.83%,第一大重仓股为中远海控(601919),持仓占比为7.11%。

华泰柏瑞中证中央企业红利ETF现任基金经理为李茜。其中在任基金经理李茜已从业6年又81天,2023年5月18日正式接手管理华泰柏瑞中证中央企业红利ETF,任职期间累计回报为34.57%。目前还管理着27只基金产品(包括A类和C类),其中本季度表现最佳的基金为华泰柏瑞中证港股通金融服务ETF(QDII)(513140),季度净值涨幅为6.32%。

对本季度基金运作,基金经理的观点如下:回顾2025年四季度,红利板块表现呈现明显的震荡加剧特征,整体在市场风险偏好的波动中演绎了“防御跑赢-估值消化”的完整节奏。具体来看,10月份伴随市场整体风险偏好显著下降,具备低波动、高股息特性的红利类策略凭借防御属性脱颖而出,整体跑赢市场;但在市场情绪回暖后,板块随即迎来一波较大幅度的回撤,逐步消化前期积累的估值压力。四季度央企红利全收益指数最终微涨4.2%。展望2026年一季度,红利板块的配置价值值得重点关注,短期与中期逻辑均具备坚实支撑。短期维度,2026年一季度在政策预期催化下,市场风险偏好或迎来阶段性抬升。而经过2025年四季度的调整后,红利板块估值已逐步回落至合理区间,估值压力得到充分释放,当前已具备明确的逢低配置窗口机遇。中期看,红利策略已从单纯的市场风格偏好,升级为“宏观环境驱动+政策制度护航”的强共振格局。一方面,从当前宏观环境审视,低利率与“资产荒”是支撑红利策略吸引力的基石。近年来,主要国有大行及股份制银行相继下调存款利率,使一年期定期存款利率全面进入“破1%时代”,而十年期国债收益率亦在历史低位徘徊。在此背景下,高股息资产提供了稀缺的确定性现金流回报,成为抵御“资产荒”的天然工具,完美匹配险资的负债端久期和收益要求。央企红利核心优势集中在安全性、收益稳定性与政策红利三重加持上,更适配追求稳健配置的投资者。此外,在国资委“市值管理”与“一利五率”考核导向下,央企分红积极性持续提升,叠加当前较低的估值水平,更具长期估值修复潜力与持仓确定性。我们严格按照基金合同的规定,紧密跟踪标的指数、跟踪偏离最小化的投资策略进行被动投资。本报告期内,本基金的日均绝对跟踪偏离度为0.022%,期间日跟踪误差为0.044%,较好地实现了本基金的投资目标。本基金将继续严格遵守跟踪偏离最小化的被动投资策略,从而为基金投资人谋求与标的指数基本一致的投资回报。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。

相关新闻: