(原标题:高股息资产年末日历效应显著,多只红利类ETF获资金增仓!机构:年末多方利好共振,把握红利资产投资机遇)

进入12月,市场避险情绪愈加浓厚,A股、港股缺乏明显主线,截至12月3日收盘,沪指已跌破3900点,恒生指数亦跌破26000点。盘面上煤炭、交运、机场、电力等红利资产板块护盘。

根据华西证券数据统计,12月大盘价值品种通常占优。该机构统计了2010年至2024年间,每年12月的宽基指数表现。从结果来看,上证50和沪深300在12月的平均收益率为3.68%和2.61%,明显高于中证1000和万得微盘股指数的-1.55%和0.01%。

兴业证券也表示,年末红利资产的日历效应相对显著,或可把握红利资产当前配置时点。中证红利全收益指数的相对超额胜率在不同月份的表现呈现出一定的季节性特征,即所谓的“日历效应”。从历史数据来看,2015年以来,中证红利全收益指数在1月、12月以及7月份胜率也超过50%。

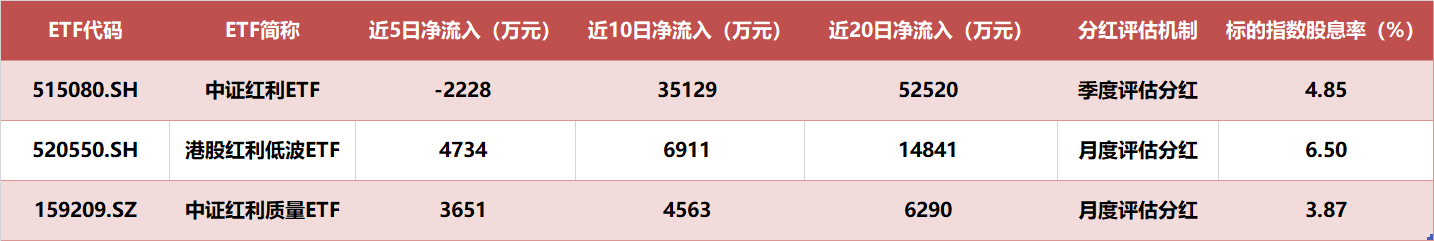

从ETF资金面看,部分市场资金增仓步伐也逐步转向红利资产。沪深交易所数据显示,截至12月3日,招商旗下中证红利质量ETF(159209)当日获2855万元资金净流入;港股红利低波ETF(520550)则已经连续10日获资金净流入,区间累计“吸金”超6900万元;中证红利ETF(515080)近10日累计“吸金”则达到了3.51亿元。

数据来自Wind,截至2025.12.3

华创证券最新分析认为,红利资产过去5年的10%年化收益率更多来自于其股东回报属性,价格端仅贡献年化4%,背后还叠加了长线资金的定价中枢提升影响,表明中长期来看随着经济环境逐步转为高质量发展,已进入相对成熟期的高股息公司相较于追求不稳定或低效的资本开支、更乐于为股东提供现金回报,而这一价值创造为红利资产提供了收益来源的“下限”,价格端提供一定增厚。

展望后市,华创证券认为短期看行业轮动强度回升,科技主线向红利、"反内卷"资产的扩散已事实发生,轮动强度分位已回升至2021年以来52%分位;中长期看,政策&产业周期两方面共同带动"反内卷"加速,PPI同比表征的通胀水平已由前低-3.6%收窄至10月-2.1%,红利资产中权重较高的周期资产业绩有望受益,叠加长钱入市持续,价格端的盈利估值贡献可期。

兴业证券表示,年末多方利好共振,把握当前时点红利资产投资机遇。

第一,机构仓位调整,“高低切”助力红利行情。出于锁定年内收益、提前为明年布局做考虑,机构投资者的年末往往增配估值处于历史低位、基本面出现改善迹象或具备高股息防御属性的品种。

第二,政策东风助力,高股息资产获险资增配空间大。新会计准则下,险企更加青睐高股息股票。

第三,应对市场波动,红利资产稳健底仓配置价值凸显。红利策略在震荡行情中具备出色防御属性,同时,在不同风格行情下都有良好的适应性,是一种契合构建稳健底仓配置目标需求的资产类型。