证券之星消息,日前易方达瑞程灵活配置混合A基金公布二季报,2024年二季度最新规模4.75亿元,季度净值涨幅为-12.86%。

从业绩表现来看,易方达瑞程灵活配置混合A基金过去一年净值涨幅为-27.26%,在同类基金中排名2047/2229,同类基金过去一年净值涨幅中位数为-12.21%。而基金过去一年的最大回撤为-34.97%,成立以来的最大回撤为-54.52%。

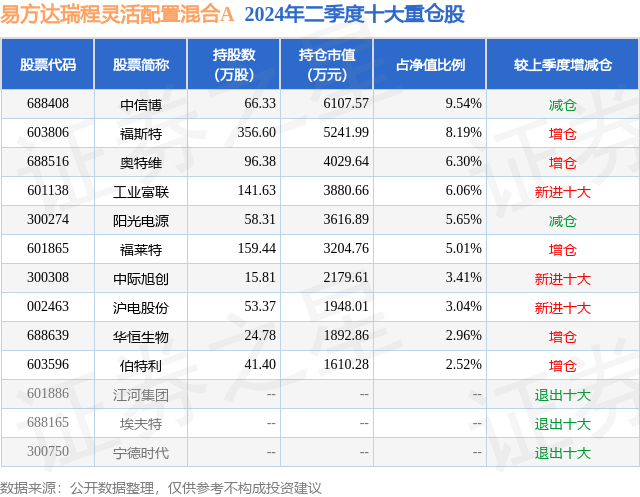

从基金规模来看,易方达瑞程灵活配置混合A基金2024年二季度公布的基金规模为4.75亿元,较上一期规模5.68亿元变化了-9354.64万元,环比变化了-16.46%。该基金最新一期资产配置为:股票占净值比84.58%,无债券类资产,现金占净值比15.25%。从基金持仓来看,该基金当季前十大股票仓位达52.68%,第一大重仓股为中信博(688408),持仓占比为9.54%。

基金十大重仓股如下:

易方达瑞程灵活配置混合A现任基金经理为贾健。其中在任基金经理贾健已从业3年又51天,2022年5月7日正式接手管理易方达瑞程灵活配置混合A,任职期间累计回报为-27.7%。目前还管理着3只基金产品(包括A类和C类)。

对本季度基金运作,基金经理的观点如下:二季度A股主要指数均有所下跌,其中成长方向调整幅度更大。受益于海外云厂对AI(人工智能)的持续投入,海内外AI算力相关公司业绩持续超预期。面对迟迟未至的爆款应用,我们重点分析了互联网大厂在推荐算法和搜索算法方面的升级改造,认为有较高持续性,相关龙头公司业绩已经或即将迎来高速增长。新能源板块在本季度下跌较多,我们的分析如下:投资策略上,从2022年开始,我们从板块Beta思路逐渐转变为选个股Alpha的思路,将仓位集中到竞争格局好(控局能力强)的龙头个股,其特征是盈利触底向上,但估值随板块一起回落至历史低位,典型代表为光伏辅材龙头、光伏跟踪支架龙头等。按照该策略选出的个股在行业逆风期也取得了优秀甚至新高的业绩表现,但在股价的绝对收益上却没有体现(虽然相对新能源主要指数有显著相对收益),这值得我们深刻反思。立足当下,新能源产业在供给端仍有很大压力,不少龙头企业开始亏现金流,这是在上一轮2018年的低谷中都不曾发生的情况,结合对板块负债表以及现金流情况的分析,我们认为新能源不同环节的供需反转有望在半年内相继发生。能源变革是几十年维度的大级别投资机会,很难一蹴而就,也绝不会昙花一现。针对以上分析,当前,我们除了对部分个股保持信心之外,也将做好对产业供需拐点来临时对板块整体进行配置的准备。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。