证券之星消息,日前嘉实鑫泰一年持有混合C基金公布二季报,2024年二季度最新规模0.32亿元,季度净值涨幅为0.85%。

从业绩表现来看,嘉实鑫泰一年持有混合C基金过去一年净值涨幅为0.59%,在同类基金中排名514/1313,同类基金过去一年净值涨幅中位数为-0.29%。而基金过去一年的最大回撤为-1.97%,成立以来的最大回撤为-4.65%。

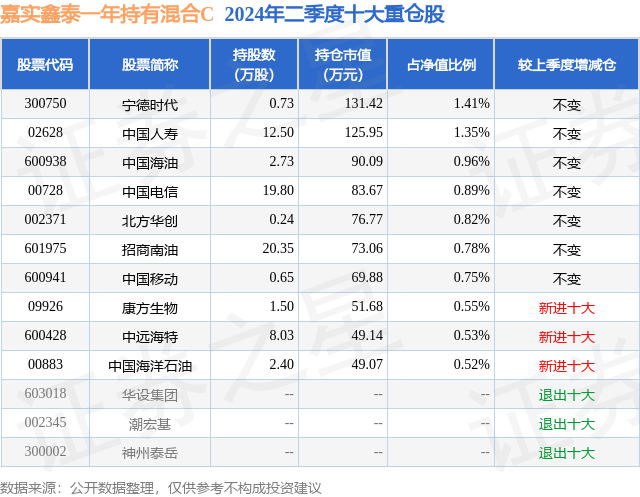

从基金规模来看,嘉实鑫泰一年持有混合C基金2024年二季度公布的基金规模为0.32亿元,较上一期规模3686.76万元变化了-480.57万元,环比变化了-13.03%。该基金最新一期资产配置为:股票占净值比12.5%,债券占净值比78.54%,现金占净值比5.13%。从基金持仓来看,该基金当季前十大股票仓位达8.56%,第一大重仓股为宁德时代(300750),持仓占比为1.41%。

基金十大重仓股如下:

嘉实鑫泰一年持有混合C现任基金经理为赖礼辉。其中在任基金经理赖礼辉已从业3年又274天,2022年4月21日正式接手管理嘉实鑫泰一年持有混合C,任职期间累计回报为0.0%。目前还管理着27只基金产品(包括A类和C类),其中本季度表现最佳的基金为嘉实稳健兴享6个月持有期债券A(018272),季度净值涨幅为1.85%。

对本季度基金运作,基金经理的观点如下:二季度经济外强内弱,出口持续好于预期,带动海运价格大涨;内需中消费和制造业投资较平稳,但房地产、通胀和金融数据持续较弱,PMI自5月份重新回到荣枯线之下。517地产新政之后,部分城市二手房有好转,但新房销售仍不见起色。资本市场再次定价经济下行,股弱债强,汇率承压。尽管市场所期待的央行货币政策放松,迟迟未见落地,但金融市场资金充裕,理财规模大幅增加,债券配置需求旺盛,二季度收益率曲线呈平坦化下行趋势。尽管期间央行多次提示长端利率下行过快风险,但10年和30年国债仍创出新低。信用债利差持续压缩,等级利差压缩幅度更大。本组合二季度低杠杆,小幅增加中等期限利率债配置,降低短期低票息信用债,由于整体久期仍偏短,二季度债券资产收益贡献弱于中长期纯债基金。权益市场自春节前后的反弹持续到5月份地产新政出台时,之后趋势下行,宽基指数回吐此前大部分反弹涨幅。市场以追求确定性收益为主,红利资产、资源品和出海板块表现较好,而内需为主的大部分消费板块跌幅靠前,地产相关板块则自新政后开始一路回调。本组合二季度股票仓位维持10%左右,且重点投资了港股,结构上红利、资源品、交运等为主,消费、地产和出海等板块低配。转债市场二季度先涨后跌,5月中旬之前配置资金积极入场,转债估值拉升至年内高点。之后低价券受信用风险和正股退市风险的影响大跌,带动中高价转债估值回落,但未回到2月份低点。本组合二季度转债以高等级银行、公用事业为主,受低价券影响小。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

相关新闻: