证券之星消息,日前嘉实全球房地产(QDII)基金公布二季报,2024年二季度最新规模0.34亿元,季度净值涨幅为-0.75%。

从业绩表现来看,嘉实全球房地产(QDII)基金过去一年净值涨幅为2.17%,在同类基金中排名32/32,同类基金过去一年净值涨幅中位数为12.57%。而基金过去一年的最大回撤为-16.82%,成立以来的最大回撤为-41.24%。

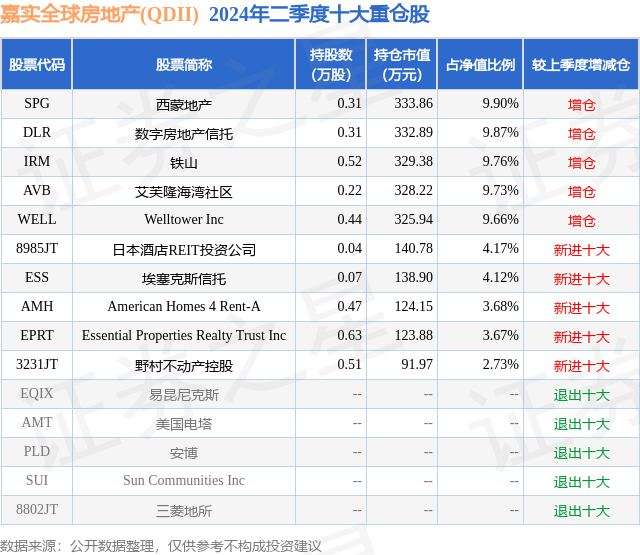

从基金规模来看,嘉实全球房地产(QDII)基金2024年二季度公布的基金规模为0.34亿元,较上一期规模5569.0万元变化了-2195.61万元,环比变化了-39.43%。该基金最新一期资产配置为:股票占净值比5.39%,债券占净值比5.11%,现金占净值比2.87%。从基金持仓来看,该基金当季前十大股票仓位达67.29%,第一大重仓股为西蒙地产(SPG),持仓占比为9.9%。

基金十大重仓股如下:

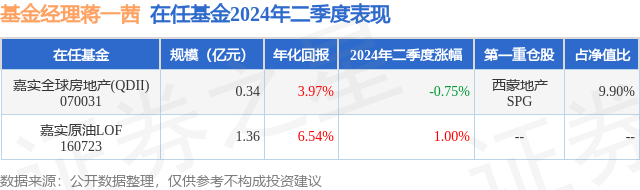

嘉实全球房地产(QDII)现任基金经理为蒋一茜 张琴。其中在任基金经理蒋一茜已从业8年又271天,2022年11月4日正式接手管理嘉实全球房地产(QDII),任职期间累计回报为10.52%。目前还管理着2只基金产品(包括A类和C类),其中本季度表现最佳的基金为嘉实原油LOF(160723),季度净值涨幅为1.0%。

对本季度基金运作,基金经理的观点如下:2024年二季度随着美国实际利率窄幅波动,全球REITs净值小幅下跌。行业和区域配置方面,按区域继续超配北美和日本,按业态从主要超配数据中心转为主要超配住宅和医疗健康。从空置率等运营指标看,REITs的资产质量在住宅、零售、工业、办公等多个业态都好于私人房地产。目前REITs和私人房地产资本化率利差为REITs投资者提供了一个相对增配的机会。有利因素:1)美国经济数据表现出韧性,投资者对于硬着陆的担心下降。2)美元利率回到历史长期平均附近,美元利率的正常化有助于抑制房地产行业新增供给。3)机构投资人在REITs持仓水平为低配而且REITs相对标普500指数估值有折价。风险因素:如果通胀和增长数据意外上升,导致利率上升或地区银行业担忧卷土重来,可能将REITs的估值压低。此外,特朗普赢得美国总统大选的概率上升,市场可能需要消化通胀重新加速和美债收益率曲线趋陡的风险。长期以来,全球REITs配置一直是构建多资产投资组合的重要基石,为投资者提供通胀保护和多元化收益。全球REITs和房地产长期表现高度相关,而REITs流动性更好,并且灵活提供多种业态资产敞口,例如数据中心,仓储物流,医疗保健,预制房屋,房车营地等。REITs拥有房地产现金流,但短期会经历类似股票的估值波动和回撤。全球REITs应在投资者的房地产配置中占有一席之地;REITs和直接持有的房地产或私人房地产基金相结合,可以改善风险调整后回报状况。截至本报告期末本基金份额净值为1.055元;本报告期基金份额净值增长率为-0.75%,业绩比较基准收益率为-0.82%。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

相关新闻: