证券之星消息,日前嘉实沪港深精选股票基金公布二季报,2024年二季度最新规模23.45亿元,季度净值涨幅为11.54%。

从业绩表现来看,嘉实沪港深精选股票基金过去一年净值涨幅为1.03%,在同类基金中排名53/880,同类基金过去一年净值涨幅中位数为-16.14%。而基金过去一年的最大回撤为-21.86%,成立以来的最大回撤为-42.17%。

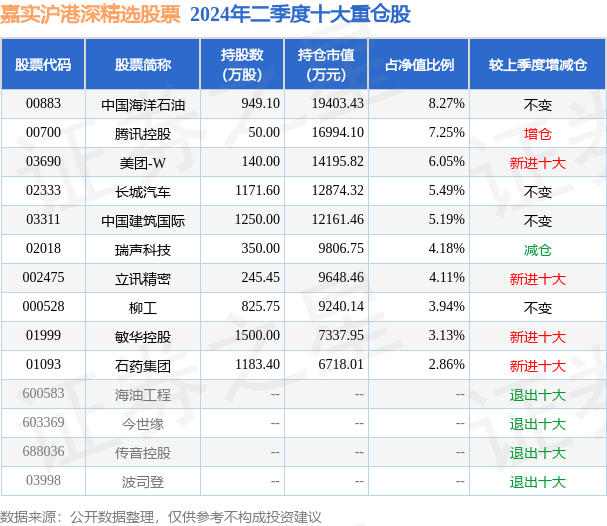

从基金规模来看,嘉实沪港深精选股票基金2024年二季度公布的基金规模为23.45亿元,较上一期规模18.7亿元变化了4.75亿元,环比变化了25.39%。该基金最新一期资产配置为:股票占净值比90.1%,无债券类资产,现金占净值比7.07%。从基金持仓来看,该基金当季前十大股票仓位达50.47%,第一大重仓股为中国海洋石油(00883),持仓占比为8.27%。

基金十大重仓股如下:

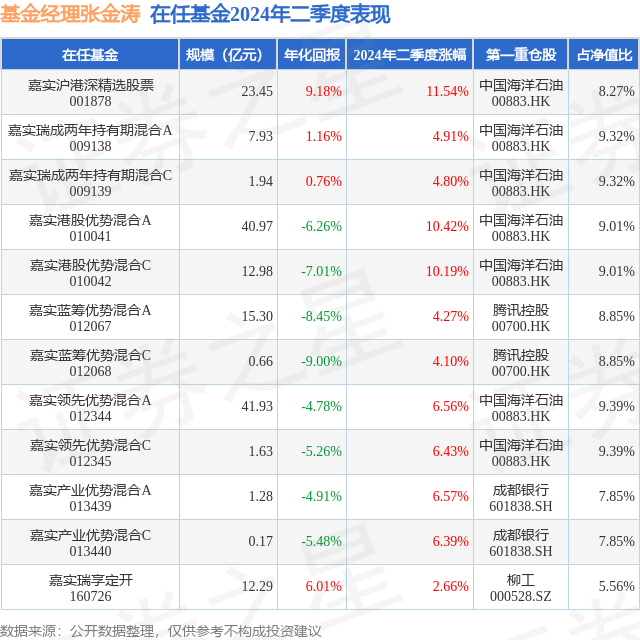

嘉实沪港深精选股票现任基金经理为张金涛。其中在任基金经理张金涛已从业8年又55天,2016年5月27日正式接手管理嘉实沪港深精选股票,任职期间累计回报为107.2%。目前还管理着12只基金产品(包括A类和C类),其中本季度表现最佳的基金为嘉实沪港深精选股票(001878),季度净值涨幅为11.54%。

对本季度基金运作,基金经理的观点如下:整个二季度,无论是国内还是海外,基本面的变化都不显著,国内经济仍疲弱,亮眼的主要是出口,海外降息预期整体推迟,但季末季初比较来看,十年期美债利率和离岸人民币波动不大。尽管如此,港股和A股市场都经历了先涨后跌的过程,在盈利和无风险利率暂时未调整的情况下,波动的来源主要是风险偏好和预期的变化。最大的边际信息当属国内4月政治局会议以及此后各地地产需求端放松政策出台,政策导向上更为积极了,但若更严谨地去分析上涨和下跌的时间节点,会发现上涨主要发生在4月和5月上旬,而在地产政策密集落地之时,市场已经开始回调,直到6月中下旬,悲观的情绪才找到更为明确的理由,包括茅台批价的大幅下行、暂未进一步下调LPR、财税体制改革下对消费税的担忧等。情绪和事件错位背后,不容忽视的是在全球比较下,中国市场相对低的估值状态,有时候不一定需要非常明确的边际事件催化,资金再平衡可能就会引发市场的上涨,而基本面疲弱的现状永远是下拽市场的理由。从估值吸引力和资金再平衡空间的角度,港股显然是处在比A股更为有利的位置,这应该较大程度上解释了为什么二季度港股市场表现要强于A股。具体来看,二季度恒生指数和恒生港股通指数分别上涨7.12%和7.93%,沪深300、中证800和创业板指则是下跌的,跌幅分别为2.14%、3.27%和7.41%。板块线索仍然和一季度一样,高股息最强,且有一定扩散,内需相关偏弱,科技创新的部分领域也有表现。港股表现最佳的三个板块是能源业、电讯业和资讯科技业,表现最差的三个板块是必需性消费业、医疗保健业和非必需性消费业。按照中信行业分类,A股涨幅前三的是银行、电力和公用事业和交通运输业,跌幅前三的是综合、消费者服务和传媒。基金运作上,二季度我们保持了较高的股票仓位,增持了互联网行业、减持了能源和消费行业,并在对电子行业的持仓做了调整。截止六月底,我们在港股在股票仓位中占比提升至七成。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

相关新闻: