证券之星消息,日前鹏扬景安一年持有期混合A基金公布二季报,2024年二季度最新规模1.01亿元,季度净值涨幅为2.11%。

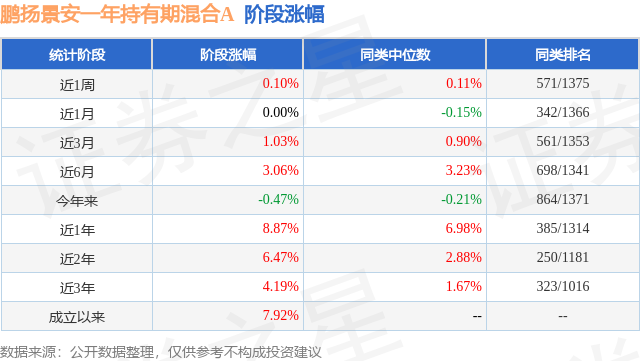

从业绩表现来看,鹏扬景安一年持有期混合A基金过去一年净值涨幅为2.88%,在同类基金中排名152/1313,同类基金过去一年净值涨幅中位数为-0.29%。而基金过去一年的最大回撤为-4.25%,成立以来的最大回撤为-5.65%。

从基金规模来看,鹏扬景安一年持有期混合A基金2024年二季度公布的基金规模为1.01亿元,较上一期规模1.17亿元变化了-1570.66万元,环比变化了-13.41%。该基金最新一期资产配置为:股票占净值比22.17%,债券占净值比104.2%,现金占净值比2.49%。从基金持仓来看,该基金当季前十大股票仓位达13.34%,第一大重仓股为中国海洋石油(00883),持仓占比为1.78%。

基金十大重仓股如下:

鹏扬景安一年持有期混合A现任基金经理为李沁。其中在任基金经理李沁已从业4年又326天,2021年3月23日正式接手管理鹏扬景安一年持有期混合A,任职期间累计回报为5.0%。目前还管理着17只基金产品(包括A类和C类),其中本季度表现最佳的基金为鹏扬景润一年持有混合A(012253),季度净值涨幅为2.37%。

对本季度基金运作,基金经理的观点如下:2024年2季度,全球经济动能总体延续较强的韧性,部分发达国家央行逐渐步入降息周期,市场对宏观风险的定价总体延续低位。其中,美国经济“软着陆”仍是主流叙事,经济动能来回摇摆,受金融条件松紧的影响很大,目前未出现趋势变化。美国通胀回落速度偏慢,但是供给端的进一步正常化降低了市场以及美联储对于二次通胀的担忧。2024年2季度,国内经济动能有所放缓。政策方面,总量政策强调“固本培元”,房地产政策从“三大工程”转为“放开限购+贷款收储”,货币财政政策的强度不及预期。内需方面,制造业投资在产业政策以及出口带动下保持较高增速,消费和基建投资的动能走弱,房地产销售与投资依然较弱。外需方面,受益于美国经济韧性、新兴市场经济好以及价格优势,出口保持较高水平。通货膨胀方面,上游资源品价格仍维持强势,中游制造和下游消费品价格延续低迷,核心原因是上游产能受限、中下游资本开支较大以及内需偏弱。流动性方面,受到汇率贬值压力的影响,降息预期落空,但资金利率基本保持平稳。信用扩张方面,央行在高质量信贷的目标下挤掉信贷水分,信贷和存款增速下滑;结构上,私人部门融资偏弱,政府部门融资回升。2024年2季度,中债综合全价指数上涨1.06%。受“手工补息”的叫停、资金面整体宽松以及宏观基本面依然偏弱的影响,债券收益率曲线整体下移。信用债方面,信用利差普遍收窄,AA-评级债券的信用利差压缩最为突出。转债方面,市场先涨后跌。4月至5月市场上涨的驱动来自股债同步走强以及转债估值修复。6月份转债估值一度降至过去5年的低位水平,弱资质转债出现急跌,市场下跌的核心原因是对信用风险的担忧大范围扩散。至报告期末,转债估值水平中性略偏低。债券操作方面,本基金本报告期内由进攻转为中性,并结合市场情况灵活操作,久期中枢较上季度有所下降。具体而言,在4月资金面宽松的背景下,本基金主要参与了利率债从短端、中端到长端的交易,信用债以持有为主;5月降低了长端利率债的风险暴露,并增持了相对性价比较好的信用债券;6月减持了期限较长且信用利差保护不足的信用债,替换成流动性较好的利率债,增持了期限较短的信用债。可转债方面,4月转债仓位变化不大,结构小幅调整;5月对前期涨幅较多的品种进行了止盈,同时替换成了其他性价比较好的平衡型转债,并增持了部分价格较低的偏债型转债;6月初降低了转债持仓;从6月中旬开始利用市场调整的机会进行了低吸操作,主要增持了低价且信用风险可控的偏债型和平衡型品种。2024年2季度,海外股市延续走强,纳斯达克指数上涨8.26%,标普500指数上涨3.92%,指数的上涨主要是少数几家大型科技股的贡献。A股市场整体表现仍弱于海外市场,呈现震荡分化的特征。从风格来看,价值风格跑赢,代表大盘价值风格的上证50指数下跌0.83%,代表成长风格的创业板指数下跌7.41%。从行业板块来看,表现较好的行业主要是公用事业、煤炭、银行板块。股票操作方面,本基金本报告期内减仓了部分上涨较多、预期收益率不高的出口链公司、造纸公司、物流公司,置换为我们一直在跟踪的更有性价比的公司,如麻醉药公司、快递公司、安防龙头、家电龙头、低成本航空公司等,调整的仓位占比不高。目前持仓包括高分红、预期低速增长的电信运营商、石油公司及电力企业,这些公司在过去一个季度表现较好,且未来预期回报仍然不错;在宏观经济逆风期依然保持稳健增长的互联网龙头、家电龙头以及白酒、乳业、调味品等食品饮料公司,这些公司虽然受到宏观逆风周期影响,但是本身估值已经反映了悲观预期,如果后续股价继续下跌,组合可能会提高这部分的配置比例;估值合适、具有不错资本回报的制造业隐形冠军;业绩增长仍然不错、但估值因为地产的影响而被压缩的物业公司;优秀且有一定壁垒的出口链公司。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。