证券之星消息,日前华夏稳兴增益一年持有混合A基金公布二季报,2024年二季度最新规模2.31亿元,季度净值涨幅为1.23%。

从业绩表现来看,华夏稳兴增益一年持有混合A基金过去一年净值涨幅为2.47%,在同类基金中排名208/1313,同类基金过去一年净值涨幅中位数为-0.29%。而基金过去一年的最大回撤为-1.11%,成立以来的最大回撤为-1.11%。

从基金规模来看,华夏稳兴增益一年持有混合A基金2024年二季度公布的基金规模为2.31亿元,较上一期规模2.28亿元变化了289.64万元,环比变化了1.27%。该基金最新一期资产配置为:股票占净值比7.89%,债券占净值比103.12%,现金占净值比3.83%。从基金持仓来看,该基金当季前十大股票仓位达2.75%,第一大重仓股为工商银行(601398),持仓占比为0.46%。

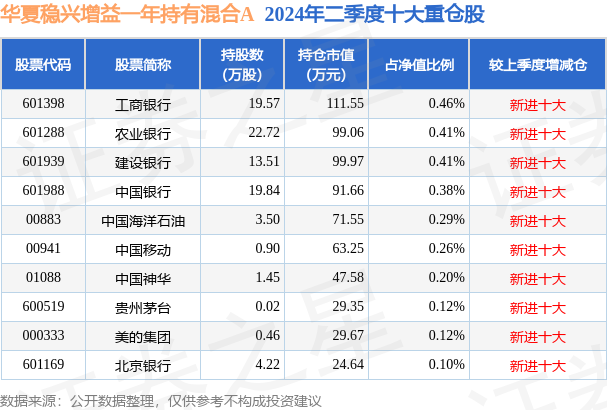

基金十大重仓股如下:

华夏稳兴增益一年持有混合A现任基金经理为宋洋。其中在任基金经理宋洋已从业7年又245天,2023年7月5日正式接手管理华夏稳兴增益一年持有混合A,任职期间累计回报为2.57%。目前还管理着18只基金产品(包括A类和C类),其中本季度表现最佳的基金为华夏稳茂增益一年持有混合A(017568),季度净值涨幅为1.39%。

对本季度基金运作,基金经理的观点如下:二季度,债券市场方面,10年国债收益率开始转为震荡,利率中枢围绕2.28%进行波动,曲线形态则呈现大幅陡峭化下行,中短端利率表现较为突出。对比3月31日,截至6月25日,1Y、3Y、5Y、7Y、10Y、30Y国债分别下行了19BP、19BP、19BP、18BP、6BP、2BP。信用表现好于利率,1Y、3Y、5Y和10Y的估值AAA中票分别下行了31BP、36BP、36BP和25BP。二级资本债,1Y、3Y、5Y和10Y(AAA-)收益率分别下行了31BP、37BP、36BP和32BP。4月以来利率行情主要受到非银流动性大幅改善、央行对长端超长端利率风险提示、经济增长预期开始出现分歧的影响,信用债走势为需求旺盛主导的欠配行情。一方面,4月开始,监管层对银行严禁“手工补息”,导致存款从银行流出到非银机构,非银流动性大幅改善,导致机构欠配的压力进一步加剧。另一方面,央行频繁表示对长端、超长端利率的关注,导致长端和超长端利率下行幅度不及其他期限,机构偏好利率曲线中短端。第三,二季度高频数据较一季度略有改善,同时特别国债供给、地产政策落地,市场机构对未来经济预期出现一部分分歧,导致长端利率下行具有一定阻力。第四,二季度以来,随着存款利率调降和“手工补息”叫停,银行理财出现超季节性增长,资金从银行端向非银端转移明显。供给方面,净融资额较一季度变动不大,但结构上中短期限端供给减少,资金利率平稳叠加信用债收益率持续走低下,机构普遍拉长久期博取收益。权益市场方面,二季度整体呈现倒V型震荡下行的走势。从宏观维度看,国内经济景气较一季度可能稍有回落,全年GDP实际增速完成5%目标概率较大,出口增速、防低通胀等维度有一定的亮点。从政策维度看,430政治局会议将总量政策和扩大内需列为第一重要顺位,充分反映“稳增长”的重要性,此后5月份一系列房地产政策密集落地,对楼市热度形成了一定的提振。从企业盈利维度看,尚未给出景气投资清晰的方向指引。从资金面和风险偏好维度看,随着市场下跌,风险偏好较低,A股日均成交额从万亿回落至年初的7000亿水平,甚至逼近6000亿,北向资金6月也大幅流出逾350亿。从风格维度看,小微盘股风格今年出现多次闪崩,二季度在4月中旬与6月初,均出现了一次,虽然每次均迅速修复,但仍有较大缺口。今年二季度,行业板块轮动速度依旧很快,周期、家电、银行等板块或行业表现较为出色,TMT、消费者服务等板块或行业有一定的回调。转债市场方面,6月转债市场出现了较大幅的回撤,复盘视角来看缘起于5月17日出现历史上首次转债的实质性违约,后续在“国九条”制度指导和实施过程中,市场对民企信用风险的担忧整体提升。转债市场较过往正在经历信用风险重定价和转股期权重定价下的转债估值重塑的过程。报告期内,本基金在稳定的投资目标与投资风格的指导下,持续优化与迭代投资框架与细分投资策略,力争实现具备稳定收益风险特征的投资结果。报告期内,本基金持续践行以客观来认识市场,通过策略表达观点实践资产配置的组合管理方式,产品管理过程中注重多资产收益之间的仓位合理分配:纯债收益、转债收益、股票收益、量化对冲——四类资产收益机会之间的捕获,产品的仓位将倾向于分配到预期收益风险比更高的资产上,力争实现产品兼顾收益与回撤性价比的投资目标。基于上述投资原则,本基金二季度较一季度降低了转债仓位,提升了量化对冲策略仓位,权益净敞口水平基本维持稳定。报告期内,基于“五维度+十跟踪”的研究分析框架指导,股票市场内部主要配置的细分结构为具备一定确定性溢价的永续经营、高现金流、高股息资产,适度参与估值盈利性价比视角下性价比较高的资产,并紧密监控市场风险偏好与细分行业景气度边际抬升的情况,动态应对,以期增强组合的反脆弱性。与此同时,增配的量化对冲仓位旨在积极获取独立于股票和债券收益的绝对收益回报,以期增厚组合收益水平。在转债投资方面,阶段性配置了具有债底保护及低估特征的转债资产,但在一定程度上低估了极端避险情绪下,“国九条”对中小盘债性转债债底保护的冲击,我们在发现此情况后进行了积极的应对。在纯债管理方面,债券端组合以稳健的票息策略为主,提升了债券久期和仓位,根据市场情况进行一定的波段操作。重视票息收益,通过精细择券提升组合静态。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。