证券之星消息,日前华泰紫金月月购3月滚动债A基金公布二季报,2024年二季度最新规模0.02亿元,季度净值涨幅为1.25%。

从业绩表现来看,华泰紫金月月购3月滚动债A基金过去一年净值涨幅为0.06%,在同类基金中排名562/1030,同类基金过去一年净值涨幅中位数为0.35%。而基金过去一年的最大回撤为-5.99%,成立以来的最大回撤为-6.66%。

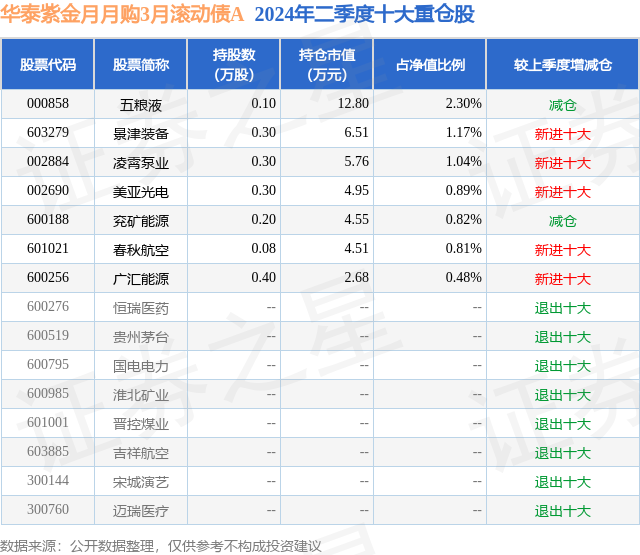

从基金规模来看,华泰紫金月月购3月滚动债A基金2024年二季度公布的基金规模为0.02亿元,较上一期规模6955.45万元变化了-6804.49万元,环比变化了-97.83%。该基金最新一期资产配置为:股票占净值比7.51%,债券占净值比85.34%,现金占净值比6.5%。从基金持仓来看,该基金当季前十大股票仓位达7.51%,第一大重仓股为五粮液(000858),持仓占比为2.3%。

基金十大重仓股如下:

华泰紫金月月购3月滚动债A现任基金经理为刘鹏飞。其中在任基金经理刘鹏飞已从业2年又338天,2021年8月16日正式接手管理华泰紫金月月购3月滚动债A,任职期间累计回报为3.81%。目前还管理着7只基金产品(包括A类和C类),其中本季度表现最佳的基金为华泰紫金丰睿债券发起A(011492),季度净值涨幅为2.27%。

对本季度基金运作,基金经理的观点如下:二季度,债券整体震荡偏强。1年期国债收益率从季度初期的1.74%到6月底的1.54%,下行约20BP;10年期国债下行约10BP至季末的约2.21%;30年期超长期国债下行约6BP至季末的约2.43%。虽然各期限绝对收益率和期限利差双双进入历史较低位置,在资金持续流入的背景下,“资产荒”的逻辑在债市愈演愈烈。房地产领域的“517”新政、央行针对超长期利率过低多次喊话等均没有对债券收益率的下行产生实质影响。市场预期经济增速很难有明显提升,通胀水平持续处于低位,社会真实融资需求偏弱等可能是背后的主要原因。往后看,从胜率的角度分析,影响债市的关键因素并没有明显变化;然而债券收益率处于历史较低水平,赔率已经很低。此外有不少因素需要引起关注:中美利差过大无疑给人民币汇率带来压力,喊话效果不明显之后央行或许会有更多实质性措施,房地产销售价格虽仍然承压但一些城市的二手房成交量显著放大,7月中旬将召开的重要会议可能会有一些改革性政策。因此就债券而言,久期方面不宜激进,保持组合资产较高的流动性或许是稳妥的选择。与债券市场相反,二季度股票市场走势较弱。季度范围内A股走势分为较为明显的三段,4月初至4月下旬震荡回调,4月底至5月中旬则有所反弹,5月下旬至6月底则持续调整。整个二季度万得全A下跌-5.32%,市场情绪较为低迷。“资产荒”在股市的表现特征为经营相对稳定的高股息红利股表现较好,其他大部分行业板块则普遍较弱。高频数据偏弱、增长预期偏弱叠加政策力度不强等多重因素叠加之下,市场围绕3000点反复争夺。当前大盘再次低于3000点,虽然胜率的因素仍有待积累,很多个股的赔率已经较高。从上市公司的经营治理等方面出发,结合其估值水平和分红股息率等指标,一些个股已经具备投资价值。后续的组合管理中,权益投资方面,会更多从稳健性的角度出发,精选标的,争取能增厚组合收益。中证可转债指数在二季度内经历“过山车”,小幅收涨0.75%。其中4月初至5月20日,上涨4.24%,5月21日至6月底下跌-3.35%。万得可转债等权指数二季度下跌-1.06%,内部结构分化较为明显。总体而言,AAA评级的大盘标的表现较好,特别是一些具有纯债替代作用的银行转债等,走势与债市相关度较高;而AA及以下的中低评级标的则普遍较弱,外部评级下调以及正股可能退市等因素扰动下,不少低价可转债连续大幅下跌,造成了可转债市场一定的流动性冲击。持续调整之后,很多可转债标的已经具有较高的纯债价值,在排除信用风险的前提下,可以逐步关注。情绪扰动和流动性冲击下,不排除有部分低价标的被错误定价,但考虑其较高的波动性,在市场未明朗之前,多保持一份谨慎。组合管理中,会更多从纯债替代角度,投资高评级大盘标的。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。