证券之星消息,日前新华沪深300指数增强C基金公布二季报,2024年二季度最新规模0.23亿元,季度净值涨幅为0.29%。

从业绩表现来看,新华沪深300指数增强C基金过去一年净值涨幅为-3.42%,在同类基金中排名50/432,同类基金过去一年净值涨幅中位数为-12.72%。而基金过去一年的最大回撤为-17.38%,成立以来的最大回撤为-35.47%。

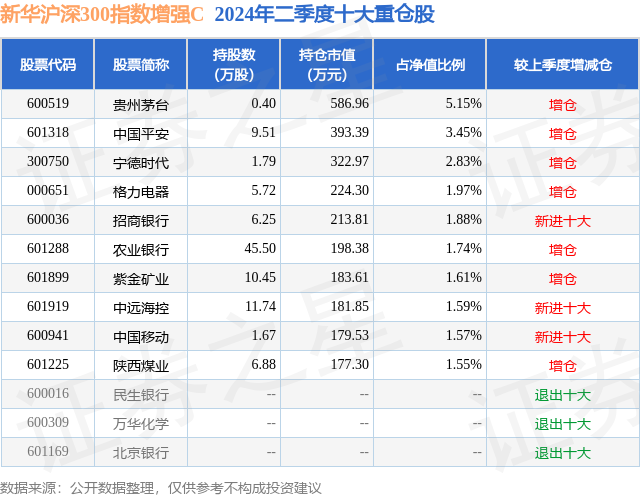

从基金规模来看,新华沪深300指数增强C基金2024年二季度公布的基金规模为0.23亿元,较上一期规模2232.35万元变化了52.7万元,环比变化了2.36%。该基金最新一期资产配置为:股票占净值比94.4%,无债券类资产,现金占净值比7.31%。从基金持仓来看,该基金当季前十大股票仓位达23.34%,第一大重仓股为贵州茅台(600519),持仓占比为5.15%。

基金十大重仓股如下:

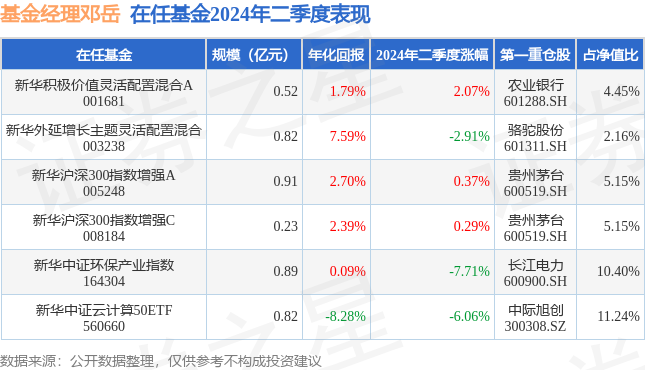

新华沪深300指数增强C现任基金经理为邓岳。其中在任基金经理邓岳已从业6年又348天,2019年12月18日正式接手管理新华沪深300指数增强C,任职期间累计回报为10.88%。目前还管理着6只基金产品(包括A类和C类),其中本季度表现最佳的基金为新华积极价值灵活配置混合A(001681),季度净值涨幅为2.07%。

对本季度基金运作,基金经理的观点如下:2024年2季度,市场先涨后跌,呈倒V字形走势。整体市场偏大盘风格,沪深300指数下跌较少,偏小微盘的中证1000、中证2000指数跌幅都在10%以上。风格上,中证红利指数为代表的红利风格领先沪深300等宽基指数。行业层面,更是冰火两重天,2季度多数行业表现较差,30个中信行业中,除银行、电力及公用事业、交通运输、煤炭、电子指数涨幅为正,其他行业都是负收益,表现较差的行业为综合、消费者服务、传媒、商贸零售,跌幅都在15%以上。可以看到,表现较好的行业多数都有红利或防御的属性,与整体市场下跌的市况是匹配的。2季度经济数据仍然不够好,中美利差依然较大,北上资金单季度流出近300亿。2季度虽然包括地产放松政策在内的稳经济政策依然力度很强,但是资金呈流出状态,成交量低迷,股市上涨动力不足,仍然是难涨易跌的状态。市场仍然在期待更好的政策变化、更好的经济数据、更好的外部环境。展望未来,过去很长一段时间已经出台了非常多的政策了,政策力度不可谓不强,经济能否企稳回升,很大程度上决定于政策能否真正落到实处;美联储加息已经到顶,实际上已经很久没有提高利率了,今年下半年有很大概率会进入降息周期,对外资流出压力会有一定的缓解,甚至可能反向流回A股,成为资金的增量。当前处于一个大国竞争、全球经济处于困境、地区冲突增多的时代,市场的影响因素极其复杂。下半年股市的决定因素在经济和资金,经济和资金的核心在国家政策对经济的实际拉动作用、美联储降息的落地节奏及其他外部环境的变化。结合当前市场点位不高,一季度在极端市况下已经调整较深,对后续走势向下的空间并没有那么悲观。本基金为指数增强基金,标的指数为沪深300指数,投资目标为在有效控制跟踪误差的基础上,争取获得超过标的指数的收益。2024年2季度,指数增强主要采用量化选股的投资策略。其中量化选股策略主要基于多因子模型,综合采用估值、成长等多个大类的因子构建模型,整体模型符合A股市场的长期投资逻辑。2024年2季度累计实现净值收益率0.41%(A类份额),同期沪深300指数收益率-2.14%,相对指数超额收益2.55%,同期业绩比较基准收益-2.03%,相对业绩比较基准超额收益2.44%;2季度年化跟踪误差3.56%,跟踪误差符合基金合同。当前,已经连续5个季度实现了正超额收益,相信基本面数据仍然会是影响股价的最重要的因素,我们基于基本面数据的量化策略会继续有比较好的表现。未来本基金将不断优化量化选股模型,争取在维持与指数较小的跟踪误差的同时,获得超过指数的收益。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。