证券之星消息,日前中加新兴消费混合C基金公布二季报,2024年二季度最新规模0.2亿元,季度净值涨幅为-2.18%。

从业绩表现来看,中加新兴消费混合C基金过去一年净值涨幅为-23.89%,在同类基金中排名3091/3843,同类基金过去一年净值涨幅中位数为-16.24%。而基金过去一年的最大回撤为-27.9%,成立以来的最大回撤为-47.38%。

从基金规模来看,中加新兴消费混合C基金2024年二季度公布的基金规模为0.2亿元,较上一期规模2090.81万元变化了-117.22万元,环比变化了-5.61%。该基金最新一期资产配置为:股票占净值比84.91%,债券占净值比2.41%,现金占净值比9.72%。从基金持仓来看,该基金当季前十大股票仓位达50.15%,第一大重仓股为美的集团(000333),持仓占比为7.93%。

基金十大重仓股如下:

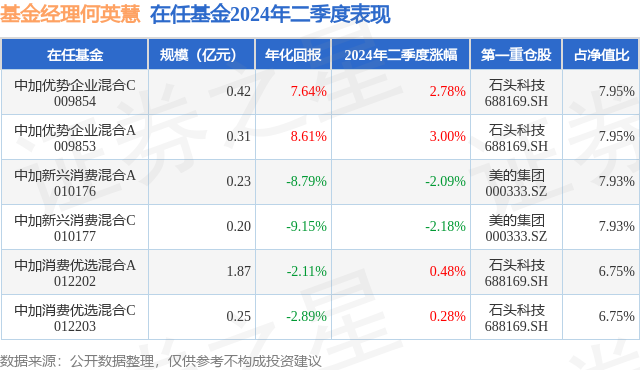

中加新兴消费混合C现任基金经理为何英慧。其中在任基金经理何英慧已从业1年又195天,2023年1月6日正式接手管理中加新兴消费混合C,任职期间累计回报为-27.73%。目前还管理着6只基金产品(包括A类和C类),其中本季度表现最佳的基金为中加优势企业混合A(009853),季度净值涨幅为3.0%。

对本季度基金运作,基金经理的观点如下:2024年二季度,资本市场经历年初流动性风险快速下探及之后的修复性反弹后,重新进入稳中震荡状态。基本面上,宏观数据跟企业微观报表端,都有不同程度的边际走弱迹象。交易面上,二季度交易量整体萎缩,市场交易仍处于较为疲弱的状态。结构上看,低估值高分红品种保持了较为稳健的绝对与相对收益,体现了市场整体风险偏好下行的状态。我们年初对今年资本市场的判断是,双边要素影响复杂,“机遇与挑战”并存,在投资品种的选择中要做好攻守兼备。在目前的市场环境中,依然维持年初判断与操作策略和资产类别的选择。在操作策略上,兼顾成长性的同时更加重视确定性,在选择成长性较高的资产的同时,对业绩的要求更加苛刻。在资产类别选择上,尽量兼顾增长稳健,估值定价回报合理。其中在成长性较强的科技板块中,优选业绩最确定的海外算力、智能家居等领域。在稳健增长的消费品领域,基于外需稳定性优于内需,个人消费优于商务消费的基本判断,综合考虑估值水平和分红水平,优选业绩稳定的家电、以及受益人工智能终端景气改善的消费电子产业链,进一步降低了商务白酒的配置。尽管资本市场也许会在较长的一段时间中呈现海内外长短期复杂矛盾变化与政策预期的不断博弈,我们能够坚守跟努力的方向,永远是适应环境,不断优化策略,优选资产,保持冷静与理性的判断与选择。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。