证券之星消息,日前易方达悦兴一年持有期混合A基金公布二季报,2024年二季度最新规模32.22亿元,季度净值涨幅为1.63%。

从业绩表现来看,易方达悦兴一年持有期混合A基金过去一年净值涨幅为-0.75%,在同类基金中排名774/1313,同类基金过去一年净值涨幅中位数为-0.29%。而基金过去一年的最大回撤为-8.92%,成立以来的最大回撤为-15.92%。

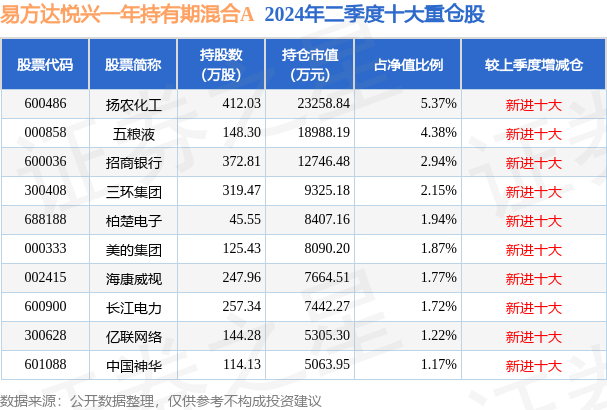

从基金规模来看,易方达悦兴一年持有期混合A基金2024年二季度公布的基金规模为32.22亿元,较上一期规模33.74亿元变化了-1.51亿元,环比变化了-4.48%。该基金最新一期资产配置为:股票占净值比27.16%,债券占净值比96.95%,现金占净值比0.44%。从基金持仓来看,该基金当季前十大股票仓位达24.53%,第一大重仓股为扬农化工(600486),持仓占比为5.37%。

基金十大重仓股如下:

易方达悦兴一年持有期混合A现任基金经理为张清华。其中在任基金经理张清华已从业10年又211天,2020年11月27日正式接手管理易方达悦兴一年持有期混合A,任职期间累计回报为-0.29%。目前还管理着16只基金产品(包括A类和C类),其中本季度表现最佳的基金为易方达悦兴一年持有期混合A(009812),季度净值涨幅为1.63%。

对本季度基金运作,基金经理的观点如下:二季度经济增长并未延续一季度的良好开局,经济金融数据边际走弱,时点和幅度都超出了市场的预期,经济整体呈现外需强、内需弱的态势。一方面,受益于以电子周期为代表的全球出口周期回升,出口持续对经济带来向上拉动,受外需带动的工业生产、制造业投资是经济中为数不多的亮点;但另一方面,5月以来内需相关经济指标多数走平或走弱,拖累了经济修复的高度。虽然二季度地产行业陆续出台了支持房企融资、去库存、放松限购等刺激性政策,市场亦对政策效果给予较高期待,但从实际情况来看,地产行业的下滑趋势并未扭转,房价仍在下跌、新房销售也依然处于历史同期最低水平。居民消费有所回升但高度有限,整体就业仍然面临下行压力,拖累了劳动力成本的回升。此外,受到化债和项目等因素制约,二季度地方政府债券发行节奏偏慢,财政投放放缓对基建投资的增长有所制约。价格方面,PPI(生产者物价指数)今年首次环比回正,CPI(居民消费价格指数)环比亦略超季节性,但价格回升幅度不大,供给仍然大于需求。整体而言,经济内生动能持续走弱,市场也逐步降低对于经济的中长期增长预期。股票市场先涨后跌,整体震荡走低。整个季度,缺乏增量资金的背景下,成长股与红利股走势呈现出显著的跷跷板特征,外需回升、内需持续偏弱的环境下,资金偏好有较高股息率的类债资产及具备出海逻辑的行业及个股。债券收益率经历一轮调整后延续下行态势,6月末触及年内新低。二季度经济增长边际走弱、银行间流动性保持宽松,债券整体仍处于牛市环境。4月下旬央行提示超长债券收益率下行过快风险、政治局会议对后续政策的表态较为积极、同时地产政策落地,债券市场在收益率快速下行后有所回调并横盘震荡。6月经济数据边际走弱、地产高频数据仍在下滑,经济基本面未见显著改善。而银行“手工补息”被叫停后,大量活期存款流向理财等非银机构,机构配置需求强烈。二季度政府债券发行节奏偏慢,全年特别国债的发行节奏也较为分散,这种短期供需的不匹配加重了资产荒的局面,在无确定性利空因素的情况下,债券收益率再度缓慢下行,各类信用利差均被压缩到历史极端水平。截至半年末,10年和30年期国债收益率分别触及历史新低2.21%和2.43%,较一季度末分别下行8bp和3bp。报告期内,本基金规模保持稳定。随着股票市场的反弹,组合逐步降低了股票仓位,减持了与内需相关度较高的食品饮料、基础化工与非银金融行业。债券方面,从大类资产比价的角度考虑,债券收益率经过年初的大幅下行后性价比降低,同时面临着汇率压力加大、二季度利率债供给增加等因素扰动,组合在四月初止盈超长久期利率债仓位;5月叫停“手工补息”后,大量存款资金流向非银,组合适度回补中短久期信用品种参与收益率曲线陡峭化机会;6月中下旬,考虑到地产政策并未扭转行业的下滑趋势、消费依旧疲弱,经济内生动能未见明显改善,同时潘功胜行长在陆家嘴论坛的讲话明确了货币政策的支持性立场,打消流动性收紧担忧,组合适度回补久期。二季度套息利差和期限利差均较低,组合杠杆水平亦适当降低,并将部分利差过低的信用债置换为流动性更好的金融债,期限上偏向哑铃型配置。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

相关新闻: