证券之星消息,日前华夏高端装备龙头混合发起式C基金公布二季报,2024年二季度最新规模0.08亿元,季度净值涨幅为1.94%。

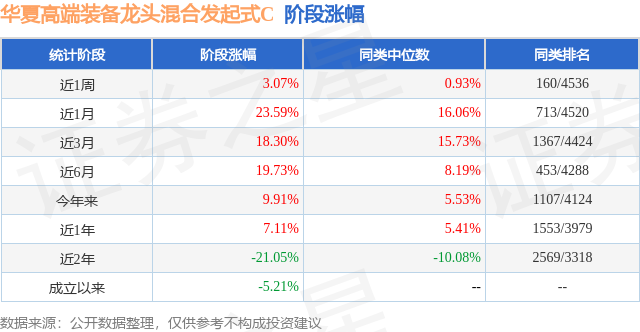

从业绩表现来看,华夏高端装备龙头混合发起式C基金过去一年净值涨幅为-18.61%,在同类基金中排名2564/3843,同类基金过去一年净值涨幅中位数为-16.24%。而基金过去一年的最大回撤为-36.48%,成立以来的最大回撤为-46.57%。

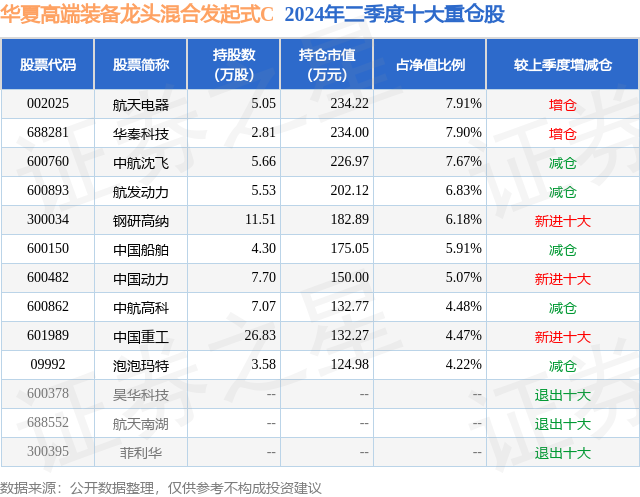

从基金规模来看,华夏高端装备龙头混合发起式C基金2024年二季度公布的基金规模为0.08亿元,较上一期规模938.11万元变化了-88.36万元,环比变化了-9.42%。该基金最新一期资产配置为:股票占净值比93.77%,无债券类资产,现金占净值比6.73%。从基金持仓来看,该基金当季前十大股票仓位达60.64%,第一大重仓股为航天电器(002025),持仓占比为7.91%。

基金十大重仓股如下:

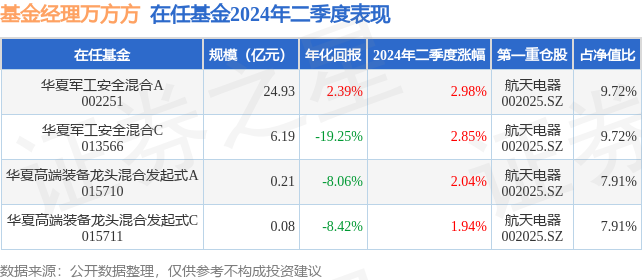

华夏高端装备龙头混合发起式C现任基金经理为万方方。其中在任基金经理万方方已从业3年又343天,2022年5月25日正式接手管理华夏高端装备龙头混合发起式C,任职期间累计回报为-18.44%。目前还管理着4只基金产品(包括A类和C类),其中本季度表现最佳的基金为华夏军工安全混合A(002251),季度净值涨幅为2.98%。

对本季度基金运作,基金经理的观点如下:2024年二季度国内经济相对低迷,市场整体处在悲观预期背景之下,高股息红利资产及“创特估”引领的电子、半导体等行业表现相对较好。军工板块二季度整体处在震荡反弹的修复初期,行业自2023年以来的多重因素压制包括军队反腐、十四五中期规划调整、增值税政策变化、人事调整、大规模采购降价等负面因素市场基本完成消化出清,进入二季度以来军工行业成长逻辑由负面压制转向正面。随着十四五中期计划调整落地,军工行业订单反映需求缓慢恢复,由于上半年基数较高的原因,同比数据仍然没有达到增长趋势,但是随着人事落地、新型号装备状态的推动,未来行业需求将有望持续恢复,自下半年基数效应降低,军工行业有望进入同比及环比增长的景气趋势中。本基金在二季度仍然坚守军工长期产业投资,重点关注三个阶段性机会,首先是24年下半年行业需求景气拐点带来的市场修复及重估,第二是24-25年属于十四五计划的完成及十五五计划制定的衔接切换,明后年大概率会进入型号任务相对紧迫的产业景气周期,第三个机会来自于新技术迭代、新产品研发及新需求带来的一波持续三到五年的型号研发转批产的机会,我们通过跟踪20-23年军工企业研发投入、产能投入及供应链梳理等信息,型号研制的客观规律决定了25-27年行业有望进入新一轮型号批产周期,更由于军工体系变革、国企改革及反腐出清等带来的效率提升,军工行业以三年的长期维度考虑,投资的确定性更高。本基金在此期间加大了产业链龙头公司及成长型平台公司的配置比例,在高确定性的航空发动机赛道、景气度弹性潜力较高的航天导弹产业链、航空装备平台型企业以及技术禀赋和壁垒高筑的新材料领域重点布局。珍惜基金份额持有人的每一分投资和每一份信任,本基金将继续奉行华夏基金管理有限公司“为信任奉献回报”的经营理念,规范运作,审慎投资,勤勉尽责地为基金份额持有人谋求长期、稳定的回报。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。