证券之星消息,日前华夏ESG可持续投资一年持有混合C基金公布二季报,2024年二季度最新规模0.06亿元,季度净值涨幅为6.72%。

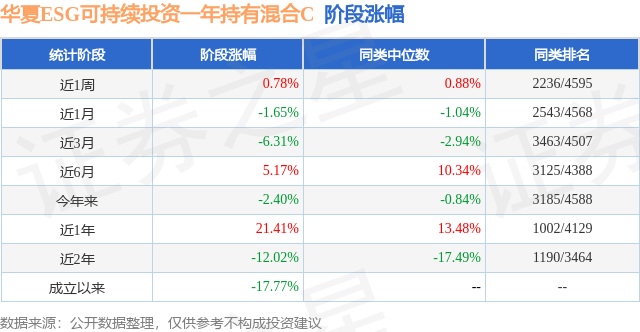

从业绩表现来看,华夏ESG可持续投资一年持有混合C基金过去一年净值涨幅为-5.73%,在同类基金中排名521/3843,同类基金过去一年净值涨幅中位数为-16.24%。而基金过去一年的最大回撤为-24.06%,成立以来的最大回撤为-38.85%。

从基金规模来看,华夏ESG可持续投资一年持有混合C基金2024年二季度公布的基金规模为0.06亿元,较上一期规模584.74万元变化了21.77万元,环比变化了3.72%。该基金最新一期资产配置为:股票占净值比91.04%,无债券类资产,现金占净值比8.52%。从基金持仓来看,该基金当季前十大股票仓位达49.25%,第一大重仓股为紫金矿业(601899),持仓占比为7.01%。

基金十大重仓股如下:

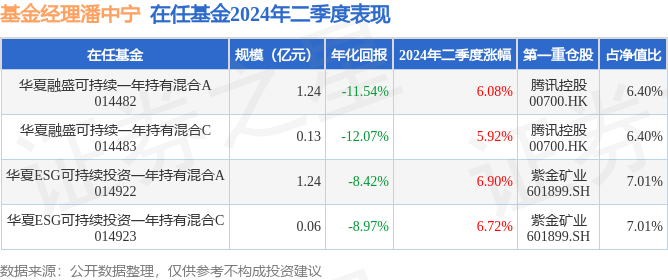

华夏ESG可持续投资一年持有混合C现任基金经理为潘中宁。其中在任基金经理潘中宁已从业5年又298天,2022年3月9日正式接手管理华夏ESG可持续投资一年持有混合C,任职期间累计回报为-19.16%。目前还管理着4只基金产品(包括A类和C类),其中本季度表现最佳的基金为华夏ESG可持续投资一年持有混合A(014922),季度净值涨幅为6.9%。

对本季度基金运作,基金经理的观点如下:二季度,A股市场持续走弱,上证指数跌破3000点,跌幅达2.4%。总体来看,二季度大盘风格和价值风格相对占优,大盘价值上涨3.6%、小盘成长下跌6.9%。申万一级行业上,二季度红利相关行业表现较好,银行、公用事业分别上涨5.8%、5.2%;与消费相关的行业表现偏弱,传媒、商贸零售、社会服务跌幅超过18%。二季度政策相对谨慎、基本面偏弱是股市下行的主因之一。二季度经济并未延续一季度的开门红行情,除出口外,产需双双走弱。出口依旧是最具确定性的基本面,受益于份额端的韧性以及外需好转,以消费电子、汽车、船舶为代表的出口链表现较为景气。地产依旧是经济的核心拖累,在5月地产政策支撑下,以二手房为代表的销售市场好转,尤其是一二线城市,但这还不足以带动投资好转,地产投资继续面临下行压力。中游制造业面临较大压力,受海外输入性通胀以及翘尾拖累因素减弱影响,二季度PPI同比特别是上游PPI同比降幅快速收窄,但受终端需求疲弱影响,价格难以向下游传递,行业利润正在进行再分配。面对有待修复的经济格局、较为脆弱的市场情绪,我们不断思考什么样的公司能够为投资者持续带来价值,战略性调高了对公司自由现金流的关注,战术上增加了对资源品、出口出海企业的配置,同时适度加仓红利作为防御。这样的投资策略使得我们在今年上半年取得了11.9%的收益率,跑赢上证指数12.2%,跑赢偏股混合型基金指数17.3%。具体而言,本基金二季度在行业配置上增配了资源板块的石油石化,受益于出口的汽车、海运,红利类的银行、公用事业;减配了食品饮料、家电等顺周期板块;对利润空间可能进一步收窄、产业竞争较为激烈的中游制造板块保持了相对审慎的态度。个股上,本基金优选商业模式较好、掌握定价权或能受益于外需的公司进行投资,例如中国海洋石油、紫金矿业、BRILLIANCECHI,以及海运龙头中远海控;减仓了与内需和居民收入强相关的标的,例如批发价下移的茅台。往后看,本基金仍会把能否创造稳定持续的自由现金流作为重要的选股标准,立足于好的商业模式、好的竞争格局、好的下游需求、好的利润来源,挖掘更多被市场低估的优秀中国公司,提升高分红的公司在组合的占比,适当回避产能扩张过于激进的公司。本基金还会密切跟踪政策走向和市场环境,关注下半年可能出现的重要变化。当下地缘政治对出口的扰动增强,三季度单季经济增速或跌破5%的政策目标,可能推动政策开始进一步发力,影响市场风格和资金流向,适时的调仓将降低基金业绩波动,给投资者带来更好的体验。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。