证券之星消息,日前平安兴奕成长1年持有混合C基金公布二季报,2024年二季度最新规模0.38亿元,季度净值涨幅为-3.08%。

从业绩表现来看,平安兴奕成长1年持有混合C基金过去一年净值涨幅为-19.46%,在同类基金中排名2189/3843,同类基金过去一年净值涨幅中位数为-16.24%。而基金过去一年的最大回撤为-32.11%,成立以来的最大回撤为-48.35%。

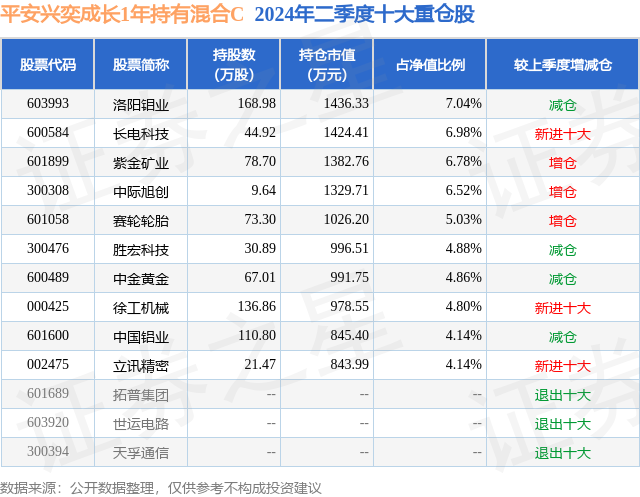

从基金规模来看,平安兴奕成长1年持有混合C基金2024年二季度公布的基金规模为0.38亿元,较上一期规模4017.58万元变化了-216.71万元,环比变化了-5.39%。该基金最新一期资产配置为:股票占净值比87.11%,债券占净值比0.4%,现金占净值比12.71%。从基金持仓来看,该基金当季前十大股票仓位达55.17%,第一大重仓股为洛阳钼业(603993),持仓占比为7.04%。

基金十大重仓股如下:

平安兴奕成长1年持有混合C现任基金经理为神爱前。其中在任基金经理神爱前已从业8年又3天,2022年1月25日正式接手管理平安兴奕成长1年持有混合C,任职期间累计回报为-28.4%。目前还管理着11只基金产品(包括A类和C类)。

对本季度基金运作,基金经理的观点如下:二季度本基金主要持仓分布在资源、TMT科技、机械等方向,相比一季报,减持了消费、医药等持仓,加仓了机械、资源等持仓。我们认为成长、价值、周期都是外在标签,实质要看企业盈利增长的变化。内部经济发展范式变化、外部地缘政治复杂化,投资面临一些不稳定预期,在不确定的环境中,追求低估值(安全)和确定性成为重要的选股标准。当前统一的全球贸易体系有所瓦解,下游面临贸易保护而需求不足,中游制造多中心化而供应增加,上游供给约束而相对供需紧张。行业属性随着环境的变化而产生改变,一些上游资源性行业因为供给约束较好,而需求出现边际向上,展现出盈利向上的成长性,而一些制造业从过去的成长性变化为周期性。本基金仍保持从需求增长和供给优化收缩两条线索寻找盈利增长机会,当前主要关注以下方向:1、AI产业创新趋势:AI产业发展类似移动互联网,主要经历三个发展阶段。第一个阶段是基础设施建设,比如3G、4G网络建设;第二个阶段就是终端的普及,比如智能手机;第三个阶段是在终端普及基础上,衍生出应用和商业模式创新,比如直播、外卖等商业模式创新。AI的发展如出一辙,第一阶段对应的基础设施建设是AI算力中心的建设;第二个阶段对应的是硬件终端的创新,比如可能出现的AI手机、AIPC、AI机器人;如果前两个阶段顺利的话,第三个阶段会出现AI+、应用或商业模式的创新。目前投资机会主要集中在第一阶段的算力相关标的,如光模块、PCB、服务器、铜连接等。下半年重点观察,能否向第二阶段过渡,目前看苹果的AI系统与AI手机有希望能够在产品层面做出实质性创新,从而获得消费者认同,如果比较乐观,投资机会可能逐渐由算力向终端产业链延伸,终端产业链重点关注苹果产业链。2、上游资源行业:在供给受限的条件下,需求出现边际新增,从而驱动利润增长。1)供给受限。资源平均品位快速下行、新矿山的开发难度和开发成本的提升、资本开支不足等因素,供给约束比较强。2)全球制造业产业链的重构带动边际新增需求。一方面中国企业主动走出去海外建厂;另一方面欧美寻求制造业回流,推行友岸外包、近岸外包,海外建厂进程加快。海外工厂建设对上游资源形成新增边际需求。3)新兴产业的结构性拉动,比如光伏、电动车、以及AI对电网的改造需求等,形成一些结构性新增拉动。3、高壁垒资产的估值修复:一些具有高壁垒的核心资产,经营质量稳定,相对社会资产回报具有高性价比,有望估值向上修复。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。