证券之星消息,日前交银养老2035三年(FOF)Y基金公布二季报,2024年二季度最新规模0.56亿元,季度净值涨幅为-0.85%。

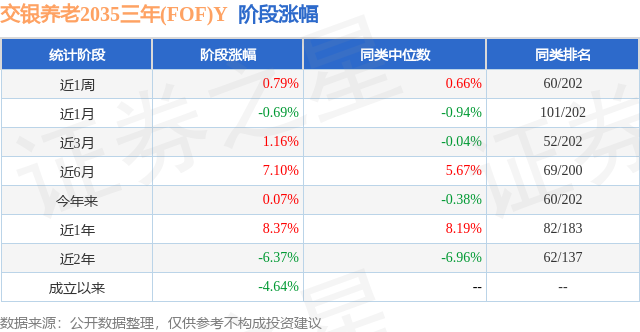

从业绩表现来看,交银养老2035三年(FOF)Y基金过去一年净值涨幅为-8.28%,在同类基金中排名60/164,同类基金过去一年净值涨幅中位数为-8.35%。而基金过去一年的最大回撤为-16.22%,成立以来的最大回撤为-20.46%。

从基金规模来看,交银养老2035三年(FOF)Y基金2024年二季度公布的基金规模为0.56亿元,较上一期规模5352.78万元变化了197.22万元,环比变化了3.68%。该基金最新一期资产配置为:股票占净值比11.31%,债券占净值比1.62%,现金占净值比4.28%。从基金持仓来看,该基金当季前十大股票仓位达6.71%,第一大重仓股为佩蒂股份(300673),持仓占比为1.4%。

基金十大重仓股如下:

交银养老2035三年(FOF)Y现任基金经理为蔡铮 刘兵。其中在任基金经理蔡铮已从业11年又208天,2022年11月11日正式接手管理交银养老2035三年(FOF)Y,任职期间累计回报为-10.16%。目前还管理着4只基金产品(包括A类和C类),其中本季度表现最佳的基金为交银安享稳健养老一年(FOF)Y(017235),季度净值涨幅为0.28%。

对本季度基金运作,基金经理的观点如下:2024年二季度,国内经济缓慢修复,结构性特征显著,外需偏强拉动工业生产维持较高增速,制造业投资在设备更新等支撑下亦呈现一定韧性,但地产仍偏弱势,居民消费有待提振,通胀和金融数据亦缓于市场预期。海外方面,市场降息预期随美国经济数据公布和美联储表态而不断调整,美债利率震荡上行,美元指数小幅走强。权益市场方面,四月初至五月中旬,市场受政治局会议、地产政策预期等因素催化先抑后扬,后伴随基本面数据偏弱,叠加外部流动性及地缘政治因素干扰,市场开始持续调整。全季来看,风格分化明显,大盘价值继续占优,小微盘股继续回调。从行业看,受市场风险偏好等因素影响,以银行、公用事业和煤炭等为代表的低估值红利类板块涨幅居前,而传媒和计算机等成长板块以及商贸零售和社会服务等消费行业均迎来深度调整。债市方面,二季度以来资金面相对平稳,债市偏强运行,各期限收益率均有所下降,期限利差走扩,信用利差进一步压缩至历史低位,其中较长久期和中低评级压缩更多。报告期内,本基金密切关注市场动态,通过对基本面、流动性状况、波动率以及股债配置性价比等关键指标的跟踪分析,灵活调整股债仓位和资产内部结构,以应对市场变化。固定收益资产方面,虽然四月底债市出现短暂调整,但整体仍然维持强势,因此我们维持较高仓位的中长期纯债基金的配置。鉴于利率债收益率处于低位,我们会持续做好持仓债基的日常风险监控,通过每日净值监测识别异常波动,及时做好固定收益类资产的风险管理。权益资产方面,波动率持续低位震荡,成交活跃度下降,权益整体仓位有所降低,其中制造、消费及医药板块下降较多,适当增加科技板块配置,同时继续加仓追求绝对收益的主动权益基金和红利价值类指数基金,以期实现长期相对稳健的收益,进而改善组合的收益风险性价比。展望2024年三季度,当前国内经济仍在修复过程中,前期稳地产、稳消费、推动基建形成实物工作量等政策效果还需跟踪。海外来看,美国经济和通胀前景不确定性仍在,叠加美国大选期间经济和政策走向的不确定性上升,或会对全球资本市场带来阶段性扰动。此外,地缘政治的不确定性以及贸易环境变化等外部风险亦需持续关注。股市方面,短期来看,当前投资者对经济修复预期和政策预期整体偏谨慎,市场趋势性行情仍待更多积极因素催化。但中长期看,当前权益资产估值较低,A股配置价值逐步凸显,权益资产仍在布局可为区间。债市方面,考虑到当前利率仍在低位运行,债市波动率或有所上升,接下来需密切关注政策面、资金面以及基本面等债市定价因素的边际变化。未来的投资操作上,我们会继续严密跟踪市场走势和经济形势,做好组合的风险管理,力争给投资者带来更好的持有体验。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。