证券之星消息,日前交银可转债债券C基金公布二季报,2024年二季度最新规模0.48亿元,季度净值涨幅为0.06%。

从业绩表现来看,交银可转债债券C基金过去一年净值涨幅为-11.44%,在同类基金中排名990/1030,同类基金过去一年净值涨幅中位数为0.35%。而基金过去一年的最大回撤为-18.23%,成立以来的最大回撤为-28.86%。

从基金规模来看,交银可转债债券C基金2024年二季度公布的基金规模为0.48亿元,较上一期规模5191.71万元变化了-389.9万元,环比变化了-7.51%。该基金最新一期资产配置为:股票占净值比40.46%,债券占净值比87.2%,现金占净值比1.7%。从基金持仓来看,该基金当季前十大股票仓位达16.2%,第一大重仓股为华能国际(600011),持仓占比为4.53%。

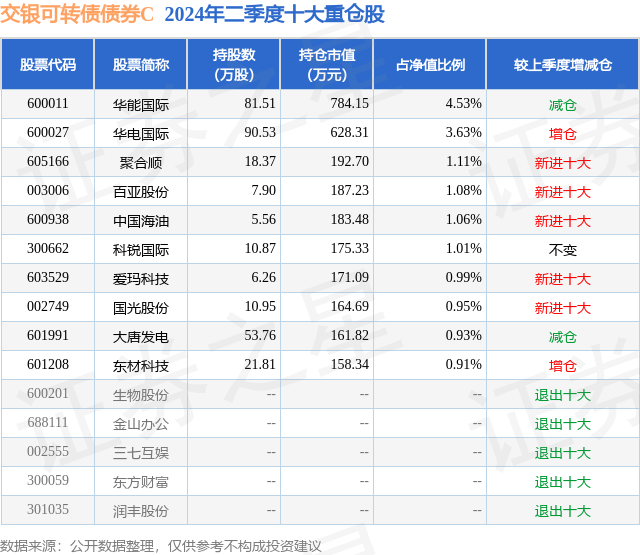

基金十大重仓股如下:

交银可转债债券C现任基金经理为魏玉敏。其中在任基金经理魏玉敏已从业5年又327天,2019年7月11日正式接手管理交银可转债债券C,任职期间累计回报为22.49%。目前还管理着15只基金产品(包括A类和C类),其中本季度表现最佳的基金为交银增利债券A/B(519680),季度净值涨幅为1.83%。

对本季度基金运作,基金经理的观点如下:2024年二季度,债市收益率呈现震荡下行的趋势。具体来看,四月资金面宽松和配置需求增强带动收益率下行;下旬,资金面收敛,加之楼市政策放松,导致长期限收益率快速上行;五月,金融数据低于市场预期,叠加国债供给担忧缓解,收益率呈现窄幅波动;六月,经济和金融数据显示内需持续修复,机构配置力量偏强,债市出现明显上涨。二季度,市场配置需求较强,信用债收益率跟随利率债下行,信用利差压缩。二季度,权益市场先涨后跌,整体呈现震荡走势。红利风格延续年初以来表现占优的态势,核心资产在政策面和资金面的双向催化下有所表现,大盘表现强于小盘。临近年中,市场震荡下行,TMT板块表现相对亮眼。二季度,转债表现同样跌宕起伏。四月,转债呈现较好的抗跌及跟涨能力;五月,转债高价指数明显跑赢,领涨个券集中在涨价条线和主题投资;六月,转债跟随权益震荡调整,尤其月末市场受信用评级扰动影响出现大幅调整。报告期内,组合继续维持高比例的转债和股票资产配置,具备较高的权益敞口。转债个券选择上关注正股景气度和基本面的变化,组合有较高的仓位配置了估值合理的偏股型转债,此外择机配置了价格下跌较多且风险相对可控的偏债型标的。权益资产的配置上相对比较均衡,以估值具有安全边际的品种为底仓配置,同时也布局了跟踪到的个股基本面有边际变化或者景气度有提升的标的。展望2024年三季度,在内需温和复苏、通胀水平维持相对低位以及机构配置力量的共同支撑下,债券市场或呈现震荡偏强的格局。经济动能方面,鉴于出口保持韧性,政府债发行提速以拉动基建投资,经济有望延续回升向好态势,需要关注基本面修复斜率和政策发力节奏对市场预期的影响。通胀方面,受基数效应影响,PPI跌幅有望持续收窄,其他商品价格回落和猪肉价格企稳上涨形成对冲效应,预计CPI将维持低位震荡,三季度国内通胀压力整体可控。流动性方面,预计在促进宽信用过程中,流动性的主基调仍然是以稳为主,流动性环境或将继续保持中性偏宽松的状态,为债市提供一定的支撑。权益方面,股票市场在年中出现明显回调。在当前经济弱复苏且宏观流动性维持温和偏松的环境下,整体观点仍然维持相对偏积极,部分红利类资产仍然具备一定吸引力。我们将继续关注新产业趋势的演变,权益市场仍然有结构性的机会可以参与。转债市场伴随正股调整同样有所回调,部分偏债型品种凸显出较高的性价比。此外,部分标的结合正股基本面具有较高的赔率,整体维持对转债市场的看好。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。