证券之星消息,日前大摩资源LOF基金公布二季报,2024年二季度最新规模4.06亿元,季度净值涨幅为-0.47%。

从业绩表现来看,大摩资源LOF基金过去一年净值涨幅为-11.71%,在同类基金中排名1087/2227,同类基金过去一年净值涨幅中位数为-11.91%。而基金过去一年的最大回撤为-30.87%,成立以来的最大回撤为-54.95%。

从基金规模来看,大摩资源LOF基金2024年二季度公布的基金规模为4.06亿元,较上一期规模4.07亿元变化了-103.38万元,环比变化了-0.25%。该基金最新一期资产配置为:股票占净值比89.83%,无债券类资产,现金占净值比10.23%。从基金持仓来看,该基金当季前十大股票仓位达32.43%,第一大重仓股为紫金矿业(601899),持仓占比为4.94%。

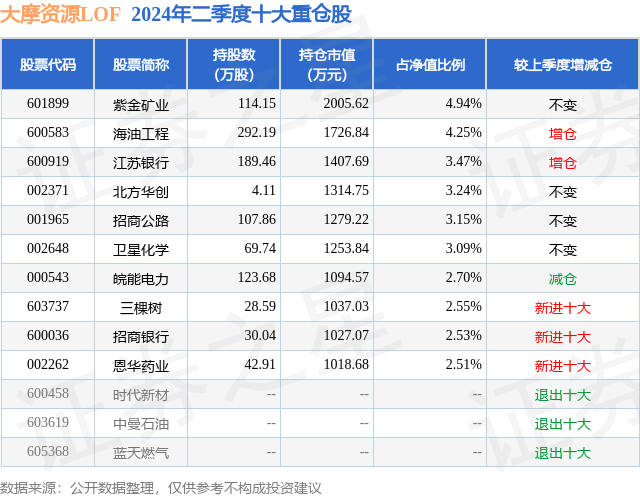

基金十大重仓股如下:

大摩资源LOF现任基金经理为沈菁。其中在任基金经理沈菁已从业1年又143天,2023年2月28日正式接手管理大摩资源LOF,任职期间累计回报为-20.57%。目前还管理着3只基金产品(包括A类和C类)。

对本季度基金运作,基金经理的观点如下:二季度A股市场震荡走弱,主要指数录得下跌,上证指数下跌2.43%,沪深300指数下跌2.14%,中证800指数下跌3.27%,创业板指下跌7.41%,国证2000指数下跌11.89%,小市值风格显著走弱,红利指数相对收益显著。行业方面,延续一季度的趋势,低估值稳定类资产和上游资源品相对涨幅靠前,通信等算力相关的板块受益于海外AI产业快速发展也表现较好;而社服、传媒、零售等跌幅靠前,消费板块和顺周期板块调整较多。本基金二季度整体维持稳定的仓位,在行业和个股层面进一步优化配置,自上而下考虑宏观和中观变量,结合自下而上选股,考察个股业绩增长与估值的匹配情况。我们对以下几个方向进行了重点配置:部分周期品有较强的供给约束,同时受益于海外降息预期以及全球地缘冲突的不确定性,具备向上价格弹性;地产政策阶段性边际变化较大,相关产业链和顺周期资产在超跌后进入合理价值区间;具备稳定盈利能力的金融,交运和公用事业,红利资产在利率下行趋势下有长期战略配置价值。二季度本基金跑赢业绩比较基准,主要在公用事业、电子、建筑等行业的配置贡献较大。展望后市,本基金认为国内经济稳中向好的大方向没有改变,对经济拖累较大的地产有积极的政策变化,我们认为政策对于经济的托底作用仍然有效,部分宏观数据也有筑底迹象,静待数据进一步改善。海外地缘冲突依然延续,中美贸易摩擦仍存,逆全球化趋势下,高景气的出口板块需关注运费、征税等相关风险。具体来看,经济结构转型还是主旋律,积极筛选国产替代逻辑的高端制造业龙头;黄金等贵金属在海外降息预期和地缘冲突的背景下或有机会,供给约束较强的资源品,例如工业金属、原油等相关标的也值得重点关注;同时利率下行的大背景下,部分盈利持续稳定,低估值高分红的行业具有长期配置价值。本基金将围绕上述方向进行重点布局,坚持价值投资理念,积极寻找具备优质成长潜力的公司,力争为持有人取得基金资产的增值。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。