证券之星消息,日前广发聚鑫债券C基金公布二季报,2024年二季度最新规模7.29亿元,季度净值涨幅为-0.23%。

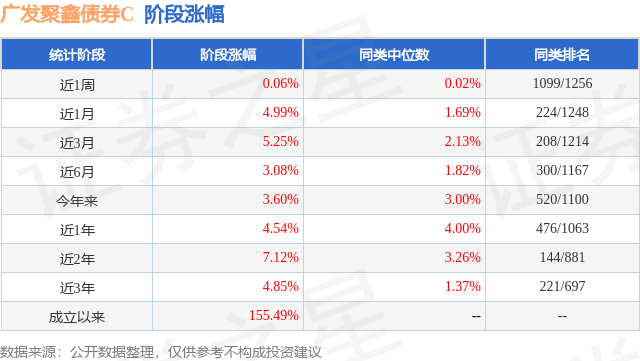

从业绩表现来看,广发聚鑫债券C基金过去一年净值涨幅为-1.81%,在同类基金中排名754/1030,同类基金过去一年净值涨幅中位数为0.35%。而基金过去一年的最大回撤为-5.06%,成立以来的最大回撤为-16.36%。

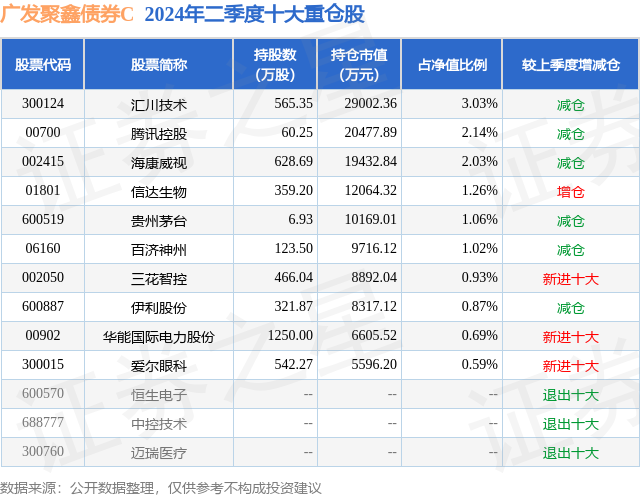

从基金规模来看,广发聚鑫债券C基金2024年二季度公布的基金规模为7.29亿元,较上一期规模5.42亿元变化了1.87亿元,环比变化了34.57%。该基金最新一期资产配置为:股票占净值比19.42%,债券占净值比109.23%,现金占净值比0.69%。从基金持仓来看,该基金当季前十大股票仓位达13.62%,第一大重仓股为汇川技术(300124),持仓占比为3.03%。

基金十大重仓股如下:

广发聚鑫债券C现任基金经理为张芊。其中在任基金经理张芊已从业11年又221天,2013年7月12日正式接手管理广发聚鑫债券C,任职期间累计回报为143.98%。目前还管理着38只基金产品(包括A类和C类),其中本季度表现最佳的基金为广发鑫和灵活配置混合A(004750),季度净值涨幅为4.07%。

对本季度基金运作,基金经理的观点如下:2024年二季度,债市收益率整体呈震荡下行态势。4月,债市收益率创下新低,主要原因在于存款“手工补息”被规范,非银机构配置力量强劲;但随后央行指导长端利率,利率一度快速上行。5月,基本面数据对市场造成一定扰动,但与此同时,房地产政策加码宽松,超长期特别国债发行计划落地,债市整体呈现震荡格局。6月,经济和金融数据表现令市场对货币政策宽松预期再起,部分期限利率创下年内新低。全季来看,债市偏强格局延续,但相比一季度有所弱化,长端信用债和中短端利率债表现最好。报告期内,组合密切跟踪市场动向,灵活调整持仓券种结构、组合杠杆和久期分布。展望三季度,预计债券市场的主线在于基本面修复情况和资金面政策导向。制造业周期有望延续上行趋势,但外需对内需的传导效果有待观察。财政政策或将成为内需的关键变量,预计三季度政府债券发行会有所加快,但财政政策对总需求的支撑力度预计有限。资金面方面,政府债券发行加快、人民币汇率压力等因素或将对资金面产生一定压力;但考虑到物价偏低,货币政策预计会维持支持性的基调,资金面偏宽松的格局可能不会有明显变化。整体来看,三季度债市面临的扰动因素有所增多,考虑到机构久期较长、交易偏拥挤,债市波动预计会有所加大,但债券市场震荡偏强的格局难以发生根本性改变。具体操作上,未来组合将优先票息策略,辅以久期策略,在波动中把握机会;权益方面,持续关注经济转型升级的相关产业标的,包括自动化、创新药和制造业的龙头企业,同时更加关注企业盈利质量,增加稳健增长品种的持仓,控制高端消费品板块的敞口。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。