证券之星消息,日前富国收益增强债券A基金公布二季报,2024年二季度最新规模7.31亿元,季度净值涨幅为-0.24%。

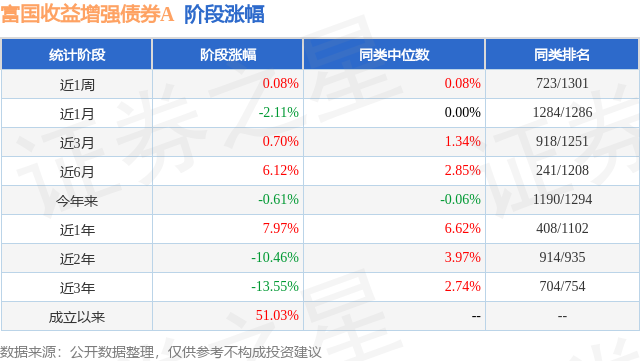

从业绩表现来看,富国收益增强债券A基金过去一年净值涨幅为-12.28%,在同类基金中排名995/1030,同类基金过去一年净值涨幅中位数为0.35%。而基金过去一年的最大回撤为-19.56%,成立以来的最大回撤为-27.75%。

从基金规模来看,富国收益增强债券A基金2024年二季度公布的基金规模为7.31亿元,较上一期规模8.18亿元变化了-8687.89万元,环比变化了-10.63%。该基金最新一期资产配置为:股票占净值比10.95%,债券占净值比91.58%,现金占净值比7.37%。从基金持仓来看,该基金当季前十大股票仓位达10.93%,第一大重仓股为贵州茅台(600519),持仓占比为1.89%。

基金十大重仓股如下:

富国收益增强债券A现任基金经理为张明凯。其中在任基金经理张明凯已从业9年又167天,2019年3月19日正式接手管理富国收益增强债券A,任职期间累计回报为12.09%。目前还管理着9只基金产品(包括A类和C类),其中本季度表现最佳的基金为富国利享回报12个月持有混合A(013632),季度净值涨幅为2.01%。

对本季度基金运作,基金经理的观点如下:经济在经历了1季度的超预期后进入到寻找新的锚的阶段,整体来看未来面临着较大的挑战。最为重要的是我们关注到从2018年开始的去全球化,在经历了2020年~2022年三年疫情加速调整后,在近期出现加速的迹象。这种加速特别是对于国内产业链结构端的冲击,部分企业在这种浪潮中难以做到产业链外移,部分城市甚至于在外资流出后出现了空心化的状况,结果是不仅对于企业和经营者,生产端的从业者也同样难以幸免。面对这种局面,国内政策进入到两难的境地,一方面长期改革需要去坚持,另一方面短期的压力在持续加大。可以看到整个二季度政策是走在逐步宽松的道路上的,如房地产全面限制的放开,在消费领域推进以旧换新、提升退休人员工资等等,但体现在M1、PMI等指标上,可能仍没有形成真正的信用扩张。在对于市场的预判中,初期组合无疑是过于乐观了,特别加大了在出口链上的布局,认为作为业绩确定性最高的板块,其未来的整体波动性也不会过大。但事实是市场更担忧于整个去全球化的进程,特别是美国大选后对于我国关税提升的预期不断上升,短期盈利被忽视,出口链并没有体现出相对市场的超额回报。后续在痛定思痛的反思后,组合进行了较大幅度调整,首先是大幅度降低权益相关性,转债仓位从高位机会调降至组合历史最低水平;其次是增加了中长期债券的配置力度,拉长了组合久期;最后是提升了组合的灵活性,在市场波动中适当参与个券的机会,但严格设置了止损线,大幅提升对风险的警惕性。总体来看虽然前期组合有一定回撤,但后续回撤程度被总体控制住了,但总体上仍然表现不佳,需要提升对宏观和政策风险的认知。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

相关新闻: