证券之星消息,日前国富大中华精选混合基金公布二季报,2024年二季度最新规模18.11亿元,季度净值涨幅为4.9%。

从业绩表现来看,国富大中华精选混合基金过去一年净值涨幅为-2.55%,在同类基金中排名51/93,同类基金过去一年净值涨幅中位数为-2.27%。而基金过去一年的最大回撤为-18.81%,成立以来的最大回撤为-46.64%。

从基金规模来看,国富大中华精选混合基金2024年二季度公布的基金规模为18.11亿元,较上一期规模17.19亿元变化了9143.43万元,环比变化了5.32%。该基金最新一期资产配置为:股票占净值比69.25%,债券占净值比5.45%,现金占净值比9.69%。从基金持仓来看,该基金当季前十大股票仓位达33.04%,第一大重仓股为腾讯控股(00700),持仓占比为6.76%。

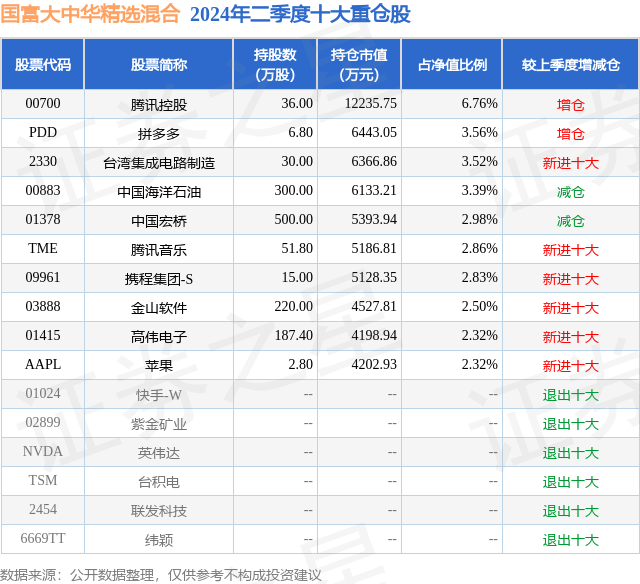

基金十大重仓股如下:

国富大中华精选混合现任基金经理为徐成。其中在任基金经理徐成已从业8年又211天,2015年12月24日正式接手管理国富大中华精选混合,任职期间累计回报为112.06%。目前还管理着13只基金产品(包括A类和C类),其中本季度表现最佳的基金为国富亚洲机会股票(QDII)(457001),季度净值涨幅为9.63%。

对本季度基金运作,基金经理的观点如下:2024年2季度,国内经济数据喜忧参半。6月份中国制造业采购经理指数(PMI)为49.5,低于荣枯线。消费者信心指数也有所回落。但一、二线城市地产销售数据有所回升。2季度港股表现较好,恒生指数4-5月份涨势喜人,6月份略有回落。行业方面,能源和有色表现较好,高股息标的总体表现也较为突出;但消费板块表现欠佳。美国通胀数据和就业数据有所回落,美联储下半年有望降息。2季度本基金行业配置上重点关注数字经济、硬科技、上游资源、电信、电力等板块。数字经济:未来增长空间较大、估值相对便宜、盈利逐步复苏;硬科技:受益于AI的运用、技术含量较高且有较高的准入门槛;上游资源:受益于需求改善、估值相对偏低;电力:未来几年盈利相对较为稳定,股息率相对较高;电信:股息率相对高、业绩稳健;上游资源:估值相对便宜、市场预期较低。我们看好港股市场中长期的机会,目前市场估值处于历史相对低位,2024年中国经济有望企稳回升,海外流动性预计也将在2024年下半年有望得到改善,且港股市场仍有不少被低估的个股等待市场挖掘。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。