证券之星消息,日前东吴进取策略混合A基金公布二季报,2024年二季度最新规模0.42亿元,季度净值涨幅为0.13%。

从业绩表现来看,东吴进取策略混合A基金过去一年净值涨幅为-10.75%,在同类基金中排名1059/2227,同类基金过去一年净值涨幅中位数为-11.91%。而基金过去一年的最大回撤为-20.51%,成立以来的最大回撤为-59.08%。

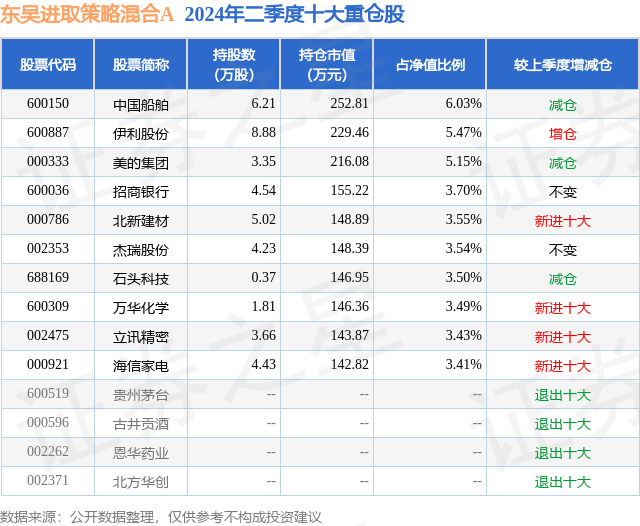

从基金规模来看,东吴进取策略混合A基金2024年二季度公布的基金规模为0.42亿元,较上一期规模4250.05万元变化了-92.86万元,环比变化了-2.18%。该基金最新一期资产配置为:股票占净值比71.64%,无债券类资产,现金占净值比29.1%。从基金持仓来看,该基金当季前十大股票仓位达41.27%,第一大重仓股为中国船舶(600150),持仓占比为6.03%。

基金十大重仓股如下:

东吴进取策略混合A现任基金经理为赵梅玲。其中在任基金经理赵梅玲已从业8年又73天,2018年3月12日正式接手管理东吴进取策略混合A,任职期间累计回报为30.38%。目前还管理着8只基金产品(包括A类和C类),其中本季度表现最佳的基金为东吴行业轮动混合A(580003),季度净值涨幅为1.37%。

对本季度基金运作,基金经理的观点如下:2024年2季度,国内经济稳中向好,生产需求稳中有升,出口保持韧性,但内需整体偏弱,销量表现好于价格;国内流动性充裕,A股2季度维持震荡,万得全A、上证50和科创50分别下跌-5.3%、-0.8%和-6.6%(数据来源:WIND资讯),以低波红利为代表的安全资产表现突出,小盘和微盘股因流动性冲击调整明显。分行业看,2季度银行、电力、交通运输、煤炭等安全资产板块有正收益,电子、家电行业因行业景气回升超预期,获得明显的超额收益;而消费者服务、传媒、商贸零售、计算机、轻工等下游行业受价格压制,基本面较弱,跌幅靠前;整体板块分化加剧,显示市场在向基本面回归。整体而言,2季度经济有韧性,但企业盈利结构差异大,整体上游偏强、下游压力偏大,权益市场有望存在结构性机会。本基金在报告期内适当降低仓位水平,降低了白酒板块仓位,提高了家电、出口制造业的持仓比例,组合整体偏均衡,保持组合性价比,努力实现组合的可持续增长。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。