证券之星消息,日前浦银安盛颐享稳健养老目标一年持有混合(FOF)Y基金公布二季报,2024年二季度最新规模0.03亿元,季度净值涨幅为1.32%。

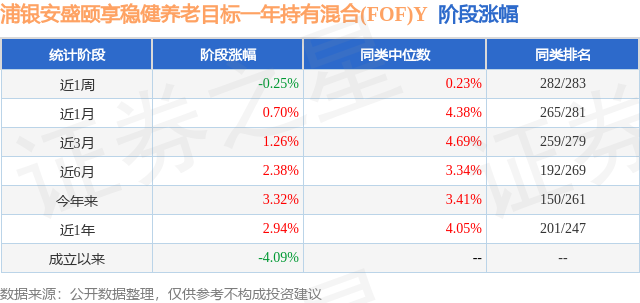

从业绩表现来看,浦银安盛颐享稳健养老目标一年持有混合(FOF)Y基金过去一年净值涨幅为-3.36%,在同类基金中排名133/234,同类基金过去一年净值涨幅中位数为-3.02%。而基金过去一年的最大回撤为-6.87%,成立以来的最大回撤为-8.71%。

从基金规模来看,浦银安盛颐享稳健养老目标一年持有混合(FOF)Y基金2024年二季度公布的基金规模为0.03亿元,较上一期规模309.89万元变化了-0.75万元,环比变化了-0.24%。该基金最新一期资产配置为:股票占净值比4.16%,债券占净值比5.23%,现金占净值比2.54%。从基金持仓来看,该基金当季前十大股票仓位达4.16%,第一大重仓股为中国银行(601988),持仓占比为3.27%。

基金十大重仓股如下:

浦银安盛颐享稳健养老目标一年持有混合(FOF)Y现任基金经理为陈曙亮 缪夏美。其中在任基金经理陈曙亮已从业8年又190天,2022年11月17日正式接手管理浦银安盛颐享稳健养老目标一年持有混合(FOF)Y,任职期间累计回报为-5.0%。目前还管理着17只基金产品(包括A类和C类),其中本季度表现最佳的基金为浦银安盛颐享稳健养老目标一年持有混合(FOF)Y(017321),季度净值涨幅为1.32%。

对本季度基金运作,基金经理的观点如下:回顾二季度,经济增速于五月以来有所回落,有效需求不足、社会预期偏弱仍是当前面临的主要问题,增长环比回升动能仍待进一步夯实。债券延续一季度的beta行情,10Y、30Y等主要券种利率持续下行,而二季度积极的“防风险”政策基调为信用利差压缩提供了良好条件,叠加广义基金规模扩容、配置需求上升,信用债“资产荒”行情极致演绎,贡献额外alpha行情,高收益资产大幅减少,多品种收益率触达历史最低位。基金投资运作上,由于当前信用利差极致压缩,曲线平坦化,但同时融资需求、地产周期短期很难逆转。本季度及后续一段时间,本产品仍以持有较短久期的债券基金为主。从中长期来看经济基本面修复仍在早期阶段,目前维持相对较低的权益敞口,后续需观察政策力度和基本面的复苏情况再择机调整仓位。展望三季度,逆周期调节框架下,金融债或加速放量缓和“资产荒”压力,“稳地产”思路或更加明朗,供需两侧齐发力,房地产行业“硬着陆”的风险明显下降。无风险利率下行的动能减弱,债市或整体进入低利率、新均衡的区间盘整行情。股市方面,科技、绿色和数字金融五篇大文章或为年内主线,对于科技创新和技术改造的再贷款、以及对大规模设备更新和消费品以旧换新的金融支持,或将进一步推动加快发展新质生产力。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。