证券之星消息,日前博时量化价值股票A基金公布二季报,2024年二季度最新规模1.09亿元,季度净值涨幅为-4.93%。

从业绩表现来看,博时量化价值股票A基金过去一年净值涨幅为-4.97%,在同类基金中排名119/880,同类基金过去一年净值涨幅中位数为-16.14%。而基金过去一年的最大回撤为-14.91%,成立以来的最大回撤为-25.34%。

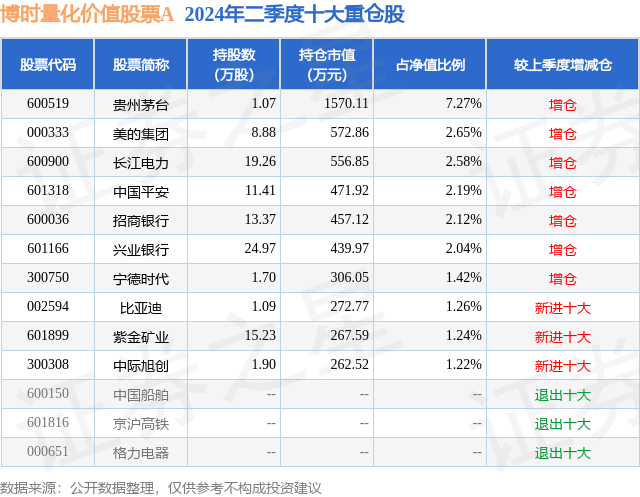

从基金规模来看,博时量化价值股票A基金2024年二季度公布的基金规模为1.09亿元,较上一期规模1.15亿元变化了-625.02万元,环比变化了-5.42%。该基金最新一期资产配置为:股票占净值比94.0%,无债券类资产,现金占净值比7.0%。从基金持仓来看,该基金当季前十大股票仓位达23.99%,第一大重仓股为贵州茅台(600519),持仓占比为7.27%。

基金十大重仓股如下:

博时量化价值股票A现任基金经理为黄瑞庆。其中在任基金经理黄瑞庆已从业13年又209天,2018年6月26日正式接手管理博时量化价值股票A,任职期间累计回报为32.04%。目前还管理着6只基金产品(包括A类和C类)。

对本季度基金运作,基金经理的观点如下:2024年二季度由于国内消费复苏乏力和国外需求不济的双重影响,经济数据开始环比走弱且明显不及预期。一是信贷数据回落,二是制造业PMI跌落至收缩区间,三是CPI超预期回落。宏观经济的疲弱对于股票市场的盈利预期和风险偏好造成一定的影响。二季度初,股票市场从年初的急剧下跌中持续修复,五月份后遇到长期下降趋势线的阻力后转为下跌,总体今年上半年的行情呈现为超跌反弹的格局。在二季度里,沪深300、中证500、中证1000和创业板指等主要宽基指数均录得负收益,偏小盘风格的宽基指数跌幅相对较大,而偏价值和红利的指数在弱势中表现出稳定的防御属性,还取得了正收益。行业板块方面,银行、电力及公用事业、交通运输和煤炭等周期类行业涨幅靠前,综合、消费者服务、传媒、商贸零售等行业跌幅较大。港股市场在本季度总体表现亮眼,从板块上看,能源业、电讯业、资讯科技业和金融业涨幅靠前,而必须性消费、医疗保健业、非必须性消费和地产建筑业表现不佳。未来港股的低估值特征可能会持续获得更多关注和投资。本基金在2024年二季度综合考虑了股票的估值水平和基本面的变化趋势,维持了较高的股票仓位。在策略的配置方面,整体上坚持顺势而为,由于适当加大了价值的配置,抵消了一部分今年上半年市场剧烈波动的交易损耗。本基金运用科学的量化方法,把握基本面和市场面的长期规律,跟踪和捕捉市场多种风格的变化趋势,在价值型股票中动态地寻找投资机会,并针对当前市场特征,构建量化策略配置模型的组合,力求为投资者获取长期稳健的超额收益。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

相关新闻: