证券之星消息,日前华商上游产业股票A基金公布二季报,2024年二季度最新规模2.14亿元,季度净值涨幅为2.31%。

从业绩表现来看,华商上游产业股票A基金过去一年净值涨幅为3.1%,在同类基金中排名41/880,同类基金过去一年净值涨幅中位数为-16.14%。而基金过去一年的最大回撤为-17.99%,成立以来的最大回撤为-27.07%。

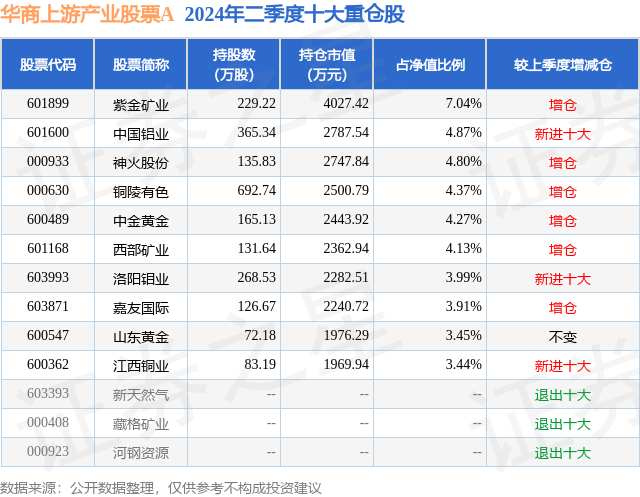

从基金规模来看,华商上游产业股票A基金2024年二季度公布的基金规模为2.14亿元,较上一期规模2.71亿元变化了-5745.57万元,环比变化了-21.18%。该基金最新一期资产配置为:股票占净值比91.64%,无债券类资产,现金占净值比8.69%。从基金持仓来看,该基金当季前十大股票仓位达44.27%,第一大重仓股为紫金矿业(601899),持仓占比为7.04%。

基金十大重仓股如下:

华商上游产业股票A现任基金经理为张文龙。其中在任基金经理张文龙已从业0年又351天,2023年8月4日正式接手管理华商上游产业股票A,任职期间累计回报为2.22%。目前还管理着5只基金产品(包括A类和C类),其中本季度表现最佳的基金为华商上游产业股票A(005161),季度净值涨幅为2.31%。

对本季度基金运作,基金经理的观点如下:2024年二季度市场整体收正,经济依然运行在平稳的框架内,国际环境继续围绕“百年未有之大变局”的方向演绎,债务周期持续拷问纸币信用体系,同时也成了全球秩序遭遇挑战的根源。在市场表现上,4月的美国叙事遭遇挑战,具有估值优势的中国资产整体表现较为强势,5月市场延续价值风格形成震荡走势,6月出于对全球内生性需求的担忧略有所走弱。过往一个季度的市场表现意味着,经过财报期校准的整体预期仍然偏中性,对需求展望也较为谨慎。本基金依然是以资源股为战略仓位,期间资源股的总持仓保持稳定,结构上进行了不同程度的成分股择时交易,去努力实现更好的净值表现。展望后市,美元信用依然面临挑战,但非美发达国家的汇率问题也不容忽视,美元弱化进程可能略有平滑,国内需求的修复依然在进行中,在市场低估值+经济预期较弱的底部区间,我们需要继续保持乐观与耐心。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。