证券之星消息,日前财通资管鑫逸混合C基金公布二季报,2024年二季度最新规模0.24亿元,季度净值涨幅为1.57%。

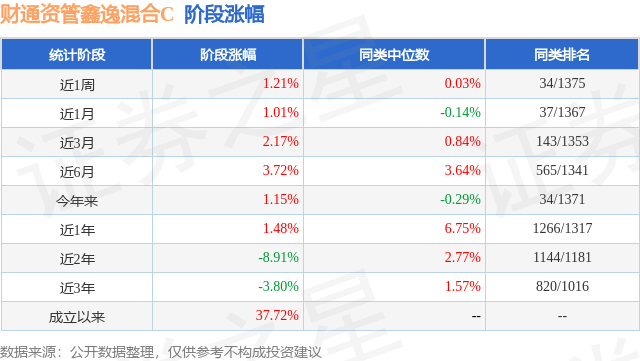

从业绩表现来看,财通资管鑫逸混合C基金过去一年净值涨幅为-9.76%,在同类基金中排名1266/1313,同类基金过去一年净值涨幅中位数为-0.29%。而基金过去一年的最大回撤为-14.66%,成立以来的最大回撤为-16.39%。

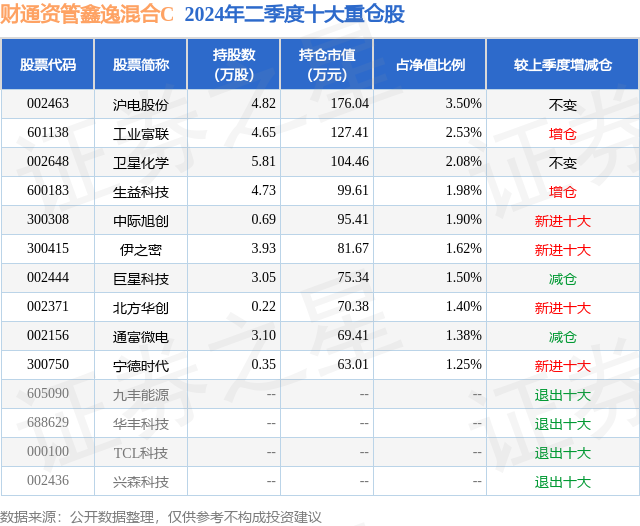

从基金规模来看,财通资管鑫逸混合C基金2024年二季度公布的基金规模为0.24亿元,较上一期规模1982.38万元变化了369.8万元,环比变化了18.65%。该基金最新一期资产配置为:股票占净值比35.8%,债券占净值比63.76%,现金占净值比9.72%。从基金持仓来看,该基金当季前十大股票仓位达19.14%,第一大重仓股为沪电股份(002463),持仓占比为3.5%。

基金十大重仓股如下:

财通资管鑫逸混合C现任基金经理为宫志芳 李晶 石玉山。其中在任基金经理宫志芳已从业6年又339天,2017年8月30日正式接手管理财通资管鑫逸混合C,任职期间累计回报为36.38%。目前还管理着22只基金产品(包括A类和C类),其中本季度表现最佳的基金为财通稳兴丰益六个月持有混合A(014625),季度净值涨幅为1.99%。

对本季度基金运作,基金经理的观点如下:基本面上来看,在一季度经济实现开门红之后,二季度宏观经济整体保持平稳,但部分数据显示当前仍面临有效需求不足的问题,弱复苏格局未变。5月规模以上工业增加值同比增长5.6%,前值6.7%,预期6%。1-5月固定资产投资同比增长4.0%,其中基础设施投资同比增长5.7%,制造业投资增长9.6%,房地产开发投资下降10.1%。5月社会消费品零售总额同比增长3.7%,前值2.3%。5月新增社融规模为20648亿元,新增人民币贷款规模为9500亿元,新增人民币存款规模为1.68万亿元,社融、M1、M2同比增速分别为8.4%、-4.2%、7.0%,分别较上月回升0.1个百分点、下滑2.8个百分点、下滑0.2个百分点。6月制造业PMI为49.5%,与上月持平,依然位于荣枯线下方,制造业景气水平继续回落。具体来看,生产指数和新订单指数分别为50.6%和49.5%,分别较上月下降0.2和0.1个百分点;采购量指数下调1.2个百分点至48.1%;新出口订单指数为48.3%,与上月持平,出口总体保持稳定;非制造业商务活动指数为50.5%,较上月下降0.6个百分点,基建景气度仍相对偏弱。政策方面,二季度国内宏观政策仍然着力于稳定经济增长和降低风险。4月政策集中在大规模设备更新和消费品以旧换新,以促进经济结构调整和消费升级。5月财政部明确了2024年超长期特别国债发行安排,以及保交房相关配套政策不断完善,助力财政政策继续积极发力。为支持保交房政策推进,同时缓解房地产市场的压力,央行也推出了降低住房贷款首付比例,设立保障性住房再贷款,下调公积金贷款利率等一系列政策。海外方面,美国5月CPI超预期放缓,同比增长3.3%,低于预期的3.4%,核心CPI同比增长3.4%,同样低于预期的3.5%。6月美联储议息会议基调略偏强硬,点阵图显示年内预期降息次数降低,并抬升今明两年通胀预期。整体上,美联储对货币政策宽松维持谨慎态度,后续市场对年内降息预期或继续维持较低次数。固收操作:仅持有现金比例。转债操作:全季度来看,中证转债指数涨0.75%,转债等权指数跌-1.06%。但期间转债有两轮杀跌:第一轮是4月中下旬至5月中下旬,新“国九条”发布叠加财报季,后随财报季结束;第二轮是5月下旬至6月底,转债评级下调、正股面值退市、信用风险严重挫伤市场情绪,低价转债的调整开始由点及面大范围扩散,6月中下旬进一步演变为“市场踩踏”,调整至6月底。但这两轮调整对产品净值影响有限,因为已做过持仓优化,持仓已剔除小微盘标的和“黑历史”标的。展望后市,预计转债评级跟踪报告将于二季度末披露完毕,届时机构调仓行为也已结束。转债市场位置偏低,倾向于认为转债市场存在系统性修复机会:(1)股债性价比、转债价格中位数等指标均表明转债市场整体处于低位区间,考虑到权益市场调整幅度可能有限,以及债券收益率较低位等因素,转债或值得左侧布局;(2)风险事件结束后,负债端稳定的资金依然会关注转债,叠加这轮机构出清更彻底,后续一旦机构资金回流,修复行情可期。操作方面,延用之前的策略,高仓位做平衡型转债,紧扣权益市场映射(倾向于认为权益市场全年主线可能是高股息、出海和资源品);小部分仓位做修正后的再评估、净利润断层等策略(7月进入业绩预告期,基本面因子有效性提升);并关注市场出现的阶段性机会,如关注本轮转债市场被错杀的标的:把握景气度提升和困境反转标的;参与减资回售、进入回售期、变更募集资金用途触发条件回售等条款博弈标的。权益部分:我们始终坚持配置科技成长和先进制造,聚焦“新质生产力”,并保持行业的分散,兼顾成长性与控制风险。行业方面,AI产业链震荡上行,台北国际电脑展(COMPUTEX)头部公司指引了未来产业升级的方向,重塑了产业链公司的价值量分配,部分解决了下游应用场景的问题,包括AI数字工厂,数字孪生,机器人,医药生物等,率先在B端形成了算力与应用的正向循环,我们继续保持通信、电子、半导体等行业作为主要仓位;另一方面我们也非常看好制造业的持续景气上行,近期出口方向出现调整,包括运费、海运周期、汇率、美国经济衰退预期等,但从长期来看,海外需求依然是比较确定的方向,出口方向配置集中在机械设备、新能源、交运等行业。此外,国内对经济的重视程度持续上升,需要积极挖掘国内经济顺周期相关领域机会,比如机械、化工等行业。综上,我们还是持续聚焦在通信、半导体、机械、化工、新能源等成长及制造方向。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。