证券之星消息,日前申万菱信量化对冲策略混合基金公布二季报,2024年二季度最新规模0.42亿元,季度净值涨幅为1.51%。

从业绩表现来看,申万菱信量化对冲策略混合基金过去一年净值涨幅为3.16%,在同类基金中排名5/38,同类基金过去一年净值涨幅中位数为0.24%。而基金过去一年的最大回撤为-2.45%,成立以来的最大回撤为-3.72%。

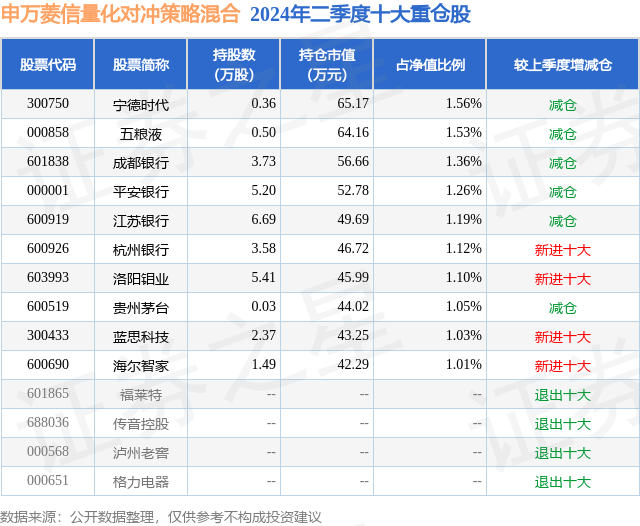

从基金规模来看,申万菱信量化对冲策略混合基金2024年二季度公布的基金规模为0.42亿元,较上一期规模5285.07万元变化了-1104.11万元,环比变化了-20.89%。该基金最新一期资产配置为:股票占净值比72.52%,债券占净值比5.06%,现金占净值比13.97%。从基金持仓来看,该基金当季前十大股票仓位达12.21%,第一大重仓股为宁德时代(300750),持仓占比为1.56%。

基金十大重仓股如下:

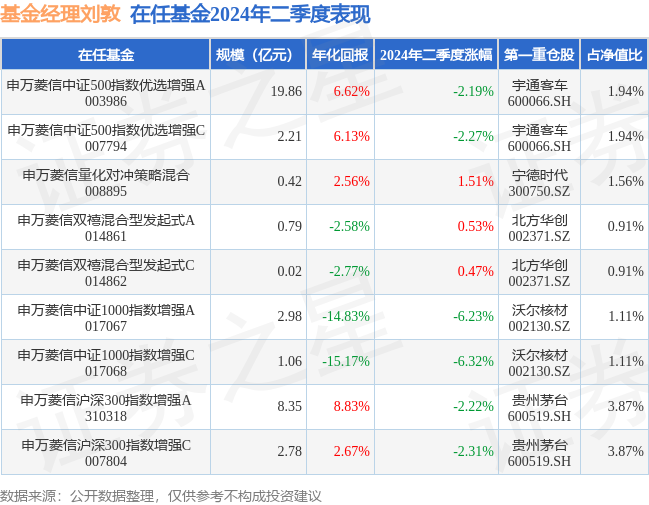

申万菱信量化对冲策略混合现任基金经理为刘敦 夏祥全。其中在任基金经理刘敦已从业6年又286天,2020年3月25日正式接手管理申万菱信量化对冲策略混合,任职期间累计回报为11.56%。目前还管理着9只基金产品(包括A类和C类),其中本季度表现最佳的基金为申万菱信量化对冲策略混合(008895),季度净值涨幅为1.51%。

对本季度基金运作,基金经理的观点如下:2024年二季度,伴随着权益市场的波动趋于平稳,股指期货的基差水平波动也有所缩窄,从第一季月合约来看,沪深300股指期货围绕小幅负基差波动,但考虑潜在分红影响后季末基本稳定在小幅正基差水平,中证500股指期货及中证1000股指期货基差波动则相对较大,考虑潜在分红后中证500股指期货基差的中枢水平较前期略有负向扩大。量化对冲基金的主要投资逻辑为,试图通过构建具有超额收益的股票组合,同时卖出对应股指期货合约,从而将股票组合的超额收益剥离出来,使之成为基金产品的收益。当股指期货合约呈现较大负溢价时,基金的对冲成本较高,基金获取收益的难度相对较大;当股指期货合约呈现正溢价时,对冲操作会给基金带来基差收益,对冲策略的性价比提高。在二季度股指期货基差波动相对较小的环境下,本基金保持了相对较高的对冲仓位。整体来看,二季度股票组合表现相对较好,股指期货基差波动特征对已有持仓较为有利,因此本基金二季度的收益为正。在基金的后续运作中,我们也将根据不同基差水平下对冲策略的性价比选择合适的对冲仓位,并且持续关注市场上存在的低风险机会,以期增厚基金收益。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。