证券之星消息,日前中庚小盘价值股票基金公布二季报,2024年二季度最新规模23.51亿元,季度净值涨幅为-6.09%。

从业绩表现来看,中庚小盘价值股票基金过去一年净值涨幅为-13.86%,在同类基金中排名340/880,同类基金过去一年净值涨幅中位数为-16.14%。而基金过去一年的最大回撤为-28.52%,成立以来的最大回撤为-34.88%。

从基金规模来看,中庚小盘价值股票基金2024年二季度公布的基金规模为23.51亿元,较上一期规模44.49亿元变化了-20.98亿元,环比变化了-47.15%。该基金最新一期资产配置为:股票占净值比94.22%,债券占净值比4.75%,现金占净值比2.86%。从基金持仓来看,该基金当季前十大股票仓位达61.23%,第一大重仓股为赛腾股份(603283),持仓占比为9.72%。

基金十大重仓股如下:

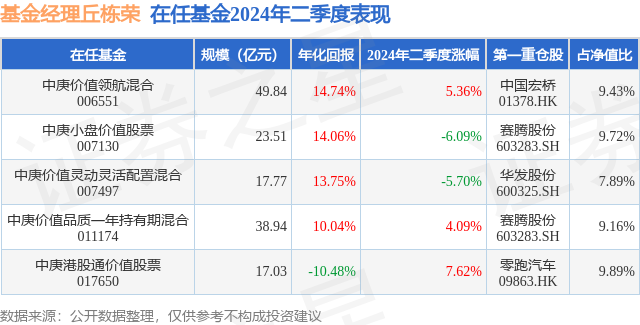

中庚小盘价值股票现任基金经理为丘栋荣。其中在任基金经理丘栋荣已从业9年又76天,2019年4月3日正式接手管理中庚小盘价值股票,任职期间累计回报为100.75%。目前还管理着5只基金产品(包括A类和C类),其中本季度表现最佳的基金为中庚港股通价值股票(017650),季度净值涨幅为7.62%。

对本季度基金运作,基金经理的观点如下:2024年二季度中国经济继续慢修复。第一,高质量发展背景下,政策非刺激、弱杠杆、结构扩张的特征较显著,暂无法提振短期经济;第二,需求端内弱外强,外部需求受益于全球制造业周期向上,而化债和地产调整持续,地方政府、居民、企业部门均偏谨慎;第三,中美名义增速差收窄慢,强美元和高中美利差对人民币汇率、资产等压制大。总体看,中国经济偏底部震荡,从政策、供需改善、产业竞争力、风险出清等中观或微观角度仍可挖掘积极因素,降低人云亦云和线性外推的风险。二季度权益市场震荡后下行,债券延续强趋势、长久期、低利差特征,10年国债新低至2.21%,中证800股权风险溢价至1.1倍标准差,处于历史90%分位。上市公司分红率正不断提升,季末中证800股息率上升至3.0%以上,息债比处于历史100%分位。权益资产隐含回报水平高,对应着战略性的机会,应积极配置权益资产。在转型、债务、地缘等充满挑战的背景下,经济或市场非稳态,权益资产表现更为分化,几年之前略显鸡肋的红利资产是今日的“明珠”,风浪中大船更如磐石而扁舟飘摇不定。中国的高质量发展和化解风险是重要的宏观背景,当下普遍看重确定性,而保持在场且敢于想象的难度颇高。基于低估值价值投资策略,正确承担风险并挖掘有超额回报的投资机会是持续的工作。1、权益资产处于系统性、战略性的配置位置。(1)权益资产调整时间长和幅度足够大,估值水平低而风险补偿高,跨期投资风险低,具有很强的右偏分布特征,是最值得承担风险的大类资产。(2)转型和改革期,经济基本面加减短期难以形成合力,离循环顺畅、供需再平衡仍有距离,但既看到地产、地方债风险确在化解,更要看到查缺补漏后的融合发展、产业竞争力、跨国布局、企业调整等的中微观的进展。2、进一步是重视结构和估值,积极筛选高预期回报的公司。我们对于市场基本面的描述与大部分投资者没有显著的分歧,但更偏好满足“供要紧、需可靠、估值低、盈利高增长或高弹性”特征的公司。对估值的思考让我们愿意在这样的基本面底色下对于权益资产更为乐观,普遍的低估值让我们有机会找到足够多风险收益特征右偏的投资机会构建组合。3、高股息策略长期回报偏贝塔,且并非低风险策略,投资更重要是基本面和定价。我们对于市场看重上市公司股东回报的底层逻辑并不排斥,但高股息策略在趋势中被投资者不断强化和线性交易,标杆公司的性价比持续下降。我们的思路是从周期、成长、资本供给或创新等可能性出发,寻找预期回报率足够的、潜在高股息标的。本基金后市投资思路上,我们坚持低估值价值投资策略,通过精选基本面良好、盈利增长积极、价值被低估的中小市值个股,构建高预期回报的中小盘组合,力争获得可持续的超额收益。本基金重点关注的投资方向包括:1、中小盘成长股和价值股。我们坚持三条标准,即需求增长、供给收缩、细分行业龙头,自下而上挖掘出真正的低估值小盘成长股和小盘价值股,比如机械、农林牧渔、医药制造、电力设备与新能源、基础化工、国防军工、汽车零部件等。(1)广义制造业中具备独特竞争优势的细分龙头公司,挖掘高性价比公司仍大有可为。1)如深度参与科技巨头创新并提供高附加值的设备公司,具备全球竞争力和接单能力,在某些环节占据主导位置,蕴含着巨大的投资机会。2)如我国工业自动化和仪器仪表等为代表的制造环节渗透率提高、价值量提升。3)再如锂电、基础化工、汽车板块中,竞争格局清晰,具备全球竞争力,成本、技术优势领先的高端制造细分龙头。(2)基于国内庞大的人口基数,长期空间大且当下刚性的需求环节。如医药制造业,1)我国深度老龄化正加速,存在大量待满足的医疗需求,中长期治疗属性确切的产品放量可期。2)政策转向鼓励医药创新,国内企业的产品力、创新力、竞争力都显著提升,对内很多细分领域进入快速国产替代阶段,对外国产龙头公司正向海外投射优质产品。3)医药估值水平处于过去20年的低位,而产业资金则是积极的,国内有强强联合的并购,海外并购资金则瞄上了中国部分创新药突出的竞争力和低定价。(3)国内需求相对稳定,但供给制约程度更高的细分行业。如动物蛋白板块,1)需求风险在去年有较充分的释放,今年需求相对稳定。2)更为关键的是供给端,行业持续亏损引发产能大幅去化已确定,叠加近端负面扰动层出不穷,猪粮比正处于回升期,产品价格已进入右侧。3)部分龙头公司的在产量处于高位,成本优势最为显著,将最大程度受益于价格的上行期和持续期,有望充分展现高盈利弹性。2、供给端收缩或刚性行业,具有较高成长性或盈利弹性的价值股。如房地产,1)政策积极转向激发有效需求,先量后价,先二手再新房。购房者首付、利率等调整,负担降至历史较低水平,加上房价大幅度调整,一线二手房的成交量已较大幅度回升,价量变化将加速新房需求触底。2)市场调整充分,优质供给收缩更快。住宅近一年销售面积跌破8.5亿平米,自高点跌幅超过50%,量的角度相比其他国家同期倍速下行。而住宅近一年新开工面积跌破6.2亿平米,自高点跌幅超过63%,随着库存消耗和新开工萎缩更快,未来优质供给缺口的概率继续上升,有利于消除房企存量资产的价格压力和提升头部优质房企市占率逻辑的兑现。3)头部优质房企在地产回归消费属性过程中再出发,据优势区位,供有竞争力的房子,有望在估值水平极低的起点上,实现较高的回报预期。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

相关新闻: