证券之星消息,日前东方红安盈甄选一年持有混合A基金公布二季报,2024年二季度最新规模1.1亿元,季度净值涨幅为2.43%。

从业绩表现来看,东方红安盈甄选一年持有混合A基金过去一年净值涨幅为3.86%,在同类基金中排名112/1313,同类基金过去一年净值涨幅中位数为-0.29%。而基金过去一年的最大回撤为-3.58%,成立以来的最大回撤为-5.47%。

从基金规模来看,东方红安盈甄选一年持有混合A基金2024年二季度公布的基金规模为1.1亿元,较上一期规模1.52亿元变化了-4153.9万元,环比变化了-27.4%。该基金最新一期资产配置为:股票占净值比28.48%,债券占净值比102.0%,现金占净值比3.95%。从基金持仓来看,该基金当季前十大股票仓位达6.84%,第一大重仓股为招商银行(600036),持仓占比为0.92%。

基金十大重仓股如下:

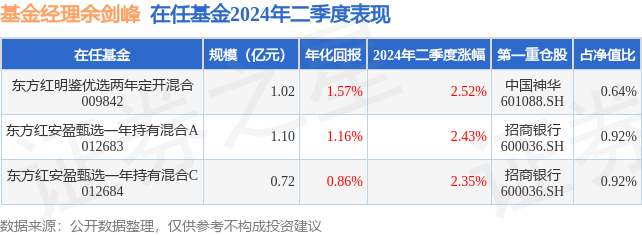

东方红安盈甄选一年持有混合A现任基金经理为余剑峰,近期离任的基金经理为胡伟。其中在任基金经理余剑峰已从业3年又13天,2023年2月15日正式接手管理东方红安盈甄选一年持有混合A,任职期间累计回报为3.57%。目前还管理着3只基金产品(包括A类和C类),其中本季度表现最佳的基金为东方红明鉴优选两年定开混合(009842),季度净值涨幅为2.52%。

对本季度基金运作,基金经理的观点如下:2024年二季度国内经济稳步复苏,但市场信心仍有待提高,A股和港股整体呈震荡态势,表现有所分化。具体来看,2024年二季度沪深300指数下跌2.14%,中证800指数下跌3.27%,中证500指数下跌6.50%,恒生指数上涨7.12%,中债10年期国债到期收益率在2.20%至2.35%区间震荡。股票投资策略上,组合采用了量化的风险管理方式,自上而下对宏观经济、行业板块、细分行业、投资风格四个层次构建了相应的风险预算配置体系,并将可转债映射到正股进行统一的风险管理。回顾2024年二季度,总体上组合将权益类资产以均衡分散的风格维持在年化目标波动率4%以下的水平。板块配置上,组合超配了金融、机械制造和周期,低配了医疗保健和房地产,在可选消费、必须消费、运输、公用事业与建筑和科技服务板块上,组合总体保持了标配。债券投资策略上,组合整体保持了上一季度的久期和杠杆水平。债券组合部分整体以中债总财富指数的关键期限结构作为基准,1年以内的债券以满足产品流动性要求作为首要目的,1-5年部分采用高等级信用债策略,5-7年部分以利率债骑乘策略为主,10年及10年以上部分进行适时调整以争取超额收益。债券组合整体以利率债和流动性好的高等级信用债构成,在保证流动性的前提下维持合理的杠杆水平以实现对权益资产的风险对冲。我始终坚信资产管理机构的专业性在于对风险的管理。理论上,获得超额收益的原因是承担了额外的风险。秉持这样的理念,我自上而下对宏观经济、行业板块、细分行业、投资风格四个层次构建了相应的风险预算配置体系,并将转债映射到相应正股进行统一的风险管理。在权益资产投资策略上,坚持均衡配置的理念,采用宏观Nowcast模型、目标风险优化和回撤控制技术调整股债仓位,采用风险因子模型监控权益组合相对基准的跟踪误差。在行业板块和细分行业配置上,我采用了高频基本面的时序数据和行情截面数据进行跟踪建模,行业内部则采用了SmartBeta因子和基本面深度研究相结合的方式确定个股与权重。在债券资产投资策略上,采用了关键期限模型来实现对基准指数的跟踪,并采用骑乘策略、高等级信用债、杠杆和久期调整等方式努力实现超额收益。通过纪律化、体系化的主动管理方式争取为组合带来稳健的表现。我将继续发挥自己在资产配置和风险管理上的优势,持续关注宏观环境变化带来的投资机会,在控制下行风险的同时追求超额收益。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。