证券之星消息,日前国金新兴价值混合A基金公布二季报,2024年二季度最新规模0.39亿元,季度净值涨幅为-3.2%。

从业绩表现来看,国金新兴价值混合A基金过去一年净值涨幅为-19.89%,在同类基金中排名2395/3843,同类基金过去一年净值涨幅中位数为-16.24%。而基金过去一年的最大回撤为-34.64%,成立以来的最大回撤为-45.62%。

从基金规模来看,国金新兴价值混合A基金2024年二季度公布的基金规模为0.39亿元,较上一期规模4832.77万元变化了-902.68万元,环比变化了-18.68%。该基金最新一期资产配置为:股票占净值比85.67%,无债券类资产,现金占净值比14.6%。从基金持仓来看,该基金当季前十大股票仓位达52.07%,第一大重仓股为中际旭创(300308),持仓占比为7.33%。

基金十大重仓股如下:

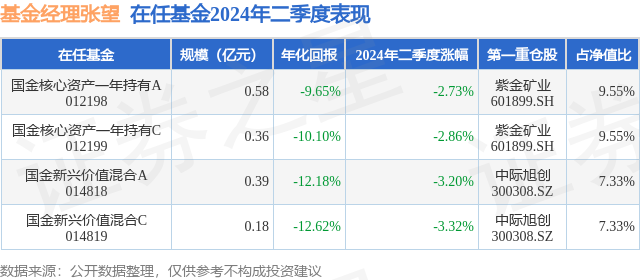

国金新兴价值混合A现任基金经理为张望,本季度增聘基金经理张望,近期离任的基金经理为陈恬。其中在任基金经理张望已从业3年又235天,2024年4月18日正式接手管理国金新兴价值混合A,任职期间累计回报为-5.33%。目前还管理着4只基金产品(包括A类和C类)。

对本季度基金运作,基金经理的观点如下:二季度,国内经济方面,在经过了一季度经济同比较好的表现之后,二季度出现了小幅的放缓,尤其是社融方面略低于预期,国内整体投资意愿不是很强烈。我们看到在宽松的流动性环境下,债券利率中枢不断下移。在本季度中期,国家在房地产方面出台了一系列政策,截至目前,房地产逐渐出现企稳的迹象。总体而言,二季度国内消费市场整体仍然表现出疲软的状态,包括汽车、酒类等消费品销量不及预期。而主要亮点在于出口,中国制造业中的传统产品制造业以及终端工业消费品制造业在全球拥有较强的竞争优势,商品出口保持了较快的增速,同等商品出口海外拥有更高的毛利率和净利率,体现出中国制造业的成本优势、管理优势、产业链完善优势,以及部分产品的技术优势。海外经济层面,一方面我们看到海外经济增长相对较好,PMI指数始终处于荣枯线以上的水平,再工业化不断进行,消费热情不减。另一方面我们也看到,海外依旧通胀高启,较高的利率水平导致美国政府支出中利息支出占比不断攀升,银行利差大幅缩减,因此虽然美国降息周期迟迟没有开启,但是其降息的预期却一直存在。海外非经济层面,二季度较为频繁的局部战争以及AI产业带来的科技大幅进步,导致全球资产的风险偏好有所下降,科技产业预期上调。综上所述,基于海内外的大背景,低利率对应的红利资产、出口竞争力对应的出海资产、海外再工业化的周期资产以及AI产业链是我们二季度关注的主要方向。此外,由于国内经济处于转型过程中,流动性相对克制,风险偏好没有明显提升,指数处于宽幅震荡的过程,因此我们会在红利资产、出海资产、周期资产和AI产业链中进行布局和切换。具体操作上,二季度初主要在AI产业链上进行了重点布局,于4月中下旬开始布局红利资产和周期资产,伴随着地产政策落地和特别国债发行,开始再向出海资产和AI产业链进行切换。二季度整体资产在前述四个方向中轮转,在四个方向中也自下而上地筛选出一批较好具有阿尔法的标的。展望后期,经济转型期市场仍然需要逐渐积累信心,我们对于国内制造业的竞争力以及国企资产稳定国内经济的能力抱有充分信心,所以在市场底部时期,我们将更多地关注在全球拥有竞争力、出口受到贸易摩擦较小的相关产业以及盈利稳定、拥有核心壁垒、经营效率逐渐改善的国企。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。