证券之星消息,日前汇添富品牌驱动六个月持有混合基金公布二季报,2024年二季度最新规模15.9亿元,季度净值涨幅为-0.99%。

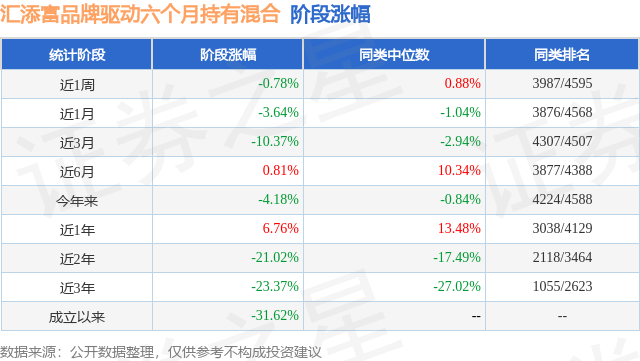

从业绩表现来看,汇添富品牌驱动六个月持有混合基金过去一年净值涨幅为-8.65%,在同类基金中排名839/3843,同类基金过去一年净值涨幅中位数为-16.24%。而基金过去一年的最大回撤为-20.4%,成立以来的最大回撤为-50.4%。

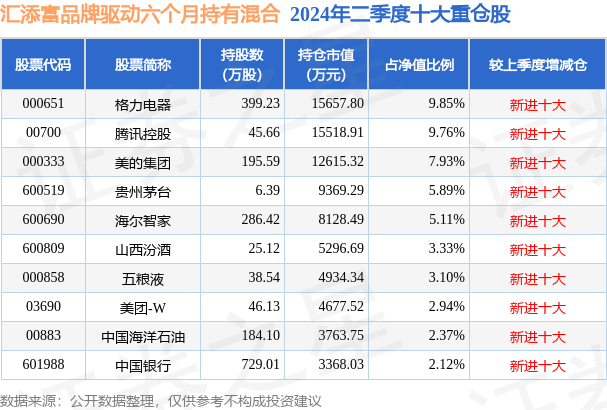

从基金规模来看,汇添富品牌驱动六个月持有混合基金2024年二季度公布的基金规模为15.9亿元,较上一期规模16.39亿元变化了-4823.64万元,环比变化了-2.94%。该基金最新一期资产配置为:股票占净值比79.88%,债券占净值比0.77%,现金占净值比14.52%。从基金持仓来看,该基金当季前十大股票仓位达51.93%,第一大重仓股为格力电器(000651),持仓占比为9.85%。

基金十大重仓股如下:

汇添富品牌驱动六个月持有混合现任基金经理为郑慧莲。其中在任基金经理郑慧莲已从业6年又223天,2020年10月19日正式接手管理汇添富品牌驱动六个月持有混合,任职期间累计回报为-31.23%。目前还管理着13只基金产品(包括A类和C类),其中本季度表现最佳的基金为汇添富互联网核心资产六个月持有混合A(011021),季度净值涨幅为5.92%。

对本季度基金运作,基金经理的观点如下:本报告期,A股方面,上证指数下跌2.43%,深证成指下跌5.87%,沪深300下跌2.14%,中小综指下跌6.45%,创业板指下跌7.41%。港股方面,恒生指数上涨7.12%。报告期内,涨幅较好的板块包括银行、公共事业、煤炭等。主要都是因为风险偏好下降后,市场对高股息的偏好。报告期内,跌幅靠前的板块主要是传媒、社会服务、计算机。主要因为市场的风险偏好较低,TMT是高风险偏好的行业,相对不受欢迎。报告期内,我们主要加仓了家电、互联网等公司,适当减持了白酒。短期,我们认为,内需和外需均有些扰动因素,所以我们希望增加些防御性仓位的占比,具备防御特征的股票是低估值、高分红、经营的持续性和可预测性较强、财务质量较好(较好的现金流、ROE、可控的负债率等)。中长期,我们看好内需消费里具有很强的市占率提升机会的公司、以及出口里具有很强的国际竞争力和广阔的市场空间的公司。我们认为,优秀的消费品公司必将能穿越周期,体现出较强的经营韧性。因此,我们会在各个消费领域里寻找具有很强竞争力的公司,着眼于中长期进行布局。此外,我们也认为,港股目前具有较好的性价比,未来我们也会积极在港股中寻找优质公司。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

相关新闻: