证券之星消息,日前博时恒盛持有期混合C基金公布二季报,2024年二季度最新规模0.11亿元,季度净值涨幅为-4.31%。

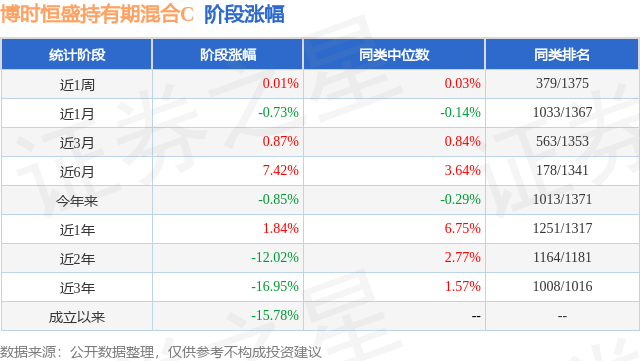

从业绩表现来看,博时恒盛持有期混合C基金过去一年净值涨幅为-13.2%,在同类基金中排名1290/1313,同类基金过去一年净值涨幅中位数为-0.29%。而基金过去一年的最大回撤为-15.43%,成立以来的最大回撤为-24.74%。

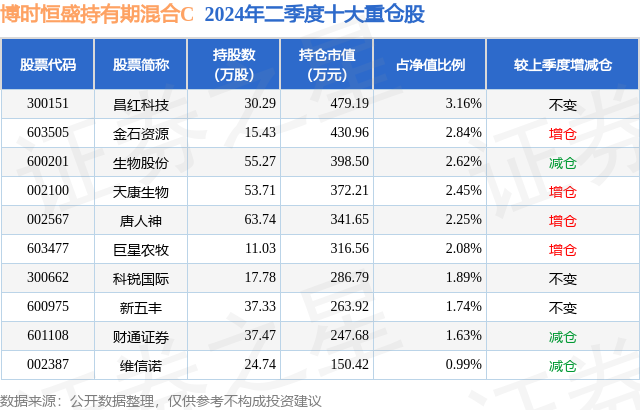

从基金规模来看,博时恒盛持有期混合C基金2024年二季度公布的基金规模为0.11亿元,较上一期规模1166.02万元变化了-88.53万元,环比变化了-7.59%。该基金最新一期资产配置为:股票占净值比27.2%,债券占净值比85.86%,现金占净值比5.38%。从基金持仓来看,该基金当季前十大股票仓位达21.65%,第一大重仓股为昌红科技(300151),持仓占比为3.16%。

基金十大重仓股如下:

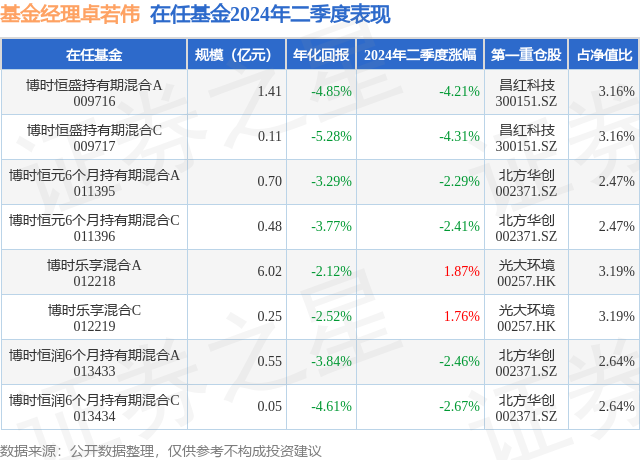

博时恒盛持有期混合C现任基金经理为卓若伟 李重阳。其中在任基金经理卓若伟已从业10年又208天,2020年7月31日正式接手管理博时恒盛持有期混合C,任职期间累计回报为-19.36%。目前还管理着8只基金产品(包括A类和C类),其中本季度表现最佳的基金为博时乐享混合A(012218),季度净值涨幅为1.87%。

对本季度基金运作,基金经理的观点如下:本报告期内,国内政策端持续推动经济结构转型升级和高质量发展,央行设立低利率科技创新和技术改造再贷款,推动新质生产力发展。新国九条全面升级监管,提振投资者信心和获得感。政治局会议对地产提出消化存量、优化增量,国务院扎实推进保交房、消化存量商品房等重点工作,政策组合拳接连落地,6月地产成交见到回升态势。第二季度新增信贷和新增社融不及预期,可能主要由于个人和企业贷款需求偏弱,M1同比的大幅回落主要是机关团体活期存款净增量同比的大幅回落,或受整顿手工补息和金融数据挤水分影响。海外经济方面,尽管加拿大、欧央行降息操作开启了西方主要央行降息周期,但美国略高于市场预期的就业和通胀数据,使美联储对降息相对谨慎,市场下调年内美联储降息次数并上调长期利率指引。债券市场方面,报告期内通胀低位徘徊,资金保持宽松格局,受经济和金融数据修复不及预期,债券收益率窄幅震荡下行,央行公开市场对国债操作进度成为影响收益率的主要因素。报告期内,我们维持适度久期和较高杠杆,以获取信用债票息收益为主,适度参与利率债波段交易。预计下一阶段物价从低位小幅上行,流动性维持合理充裕,我们将继续维持债券部分杠杆和期限,以配置优质信用债为主。二季度权益市场先涨后跌,季末出现比较明显的回调;行业风格方面红利持续表现较强,成长方面电子有不错表现,但消费、医药、新能源等板块持续回调,并且在6月份经济预期转弱后出现比较明显的下跌。此外,市值因子仍是比较极端,大票明显跑赢,而按照市值往下排,跌幅依次增加,中小市值公司明显跑输。组合二季度跟随市场先涨后跌,6月份回撤较大,与板块配置和市值因子关系都比较大。组合主要配置了消费方向中的养殖板块,行业处于景气反转期,2季度前期有比较明显的上涨之后,但6月份由于市场对经济和消费的预期减弱,叠加中小市值因子的影响,板块中小市值标的跌幅较大。其他相关个股也因为中小市值因子和顺周期因子的走弱调整较多。展望下个季度,市场大概率会逐步企稳恢复,但方向可能会有所变化。从国内外宏观环境来看,过去三年走强的方向,主要是由于全球流动性收缩、AI创新周期,叠加国内地产下行、新能源去产能、经济动能减弱导致的低估红利方向为主,但站在当前的位置看未来一年,这两方面可能都有所变化,海外虽然美联储还没开始降息,但迹象已现,部分国家也已经开始启动降息,国内方面在低基数下房地产也有可能逐步企稳,对经济的拖累减少,新经济动能会带着经济动能回升。基于此,相对于前面较为强势的低波红利,基金经理可能更为关注前两年表现不佳,但已经进入周期右侧的顺周期相关的板块,比如电子、工程机械等。关于组合配置较多的养殖板块,在三季度会迎来基本面快速上行期,供给的缺口是事实且逐月加深,作为居民主要且低价的动物蛋白补充来源,猪肉的需求应该会好于市场预期,同时行业整体高负债率和较长的亏损期,也决定了次轮周期上行的长度也会较长,依然对板块三季度的表现充满信心。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。