证券之星消息,日前天弘安盈一年持有A基金公布二季报,2024年二季度最新规模1.23亿元,季度净值涨幅为1.6%。

从业绩表现来看,天弘安盈一年持有A基金过去一年净值涨幅为2.57%,在同类基金中排名244/1030,同类基金过去一年净值涨幅中位数为0.35%。而基金过去一年的最大回撤为-1.72%,成立以来的最大回撤为-4.63%。

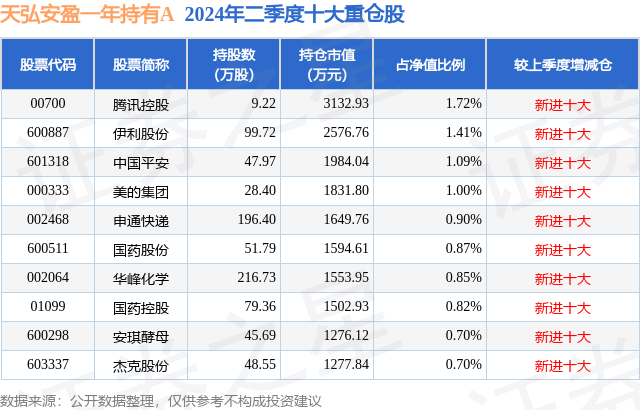

从基金规模来看,天弘安盈一年持有A基金2024年二季度公布的基金规模为1.23亿元,较上一期规模1.51亿元变化了-2789.35万元,环比变化了-18.51%。该基金最新一期资产配置为:股票占净值比13.99%,债券占净值比114.1%,现金占净值比3.26%。从基金持仓来看,该基金当季前十大股票仓位达10.06%,第一大重仓股为腾讯控股(00700),持仓占比为1.72%。

基金十大重仓股如下:

天弘安盈一年持有A现任基金经理为姜晓丽 任明 龙智浩。其中在任基金经理姜晓丽已从业11年又355天,2021年5月12日正式接手管理天弘安盈一年持有A,任职期间累计回报为6.37%。目前还管理着22只基金产品(包括A类和C类),其中本季度表现最佳的基金为天弘永利优享债券A(016161),季度净值涨幅为3.06%。

对本季度基金运作,基金经理的观点如下:2024年2季度,债券市场面临的资产荒的格局,各个品种的收益率均在下行,期限利差、信用利差、品种利差等债券内部的风险溢价也在压缩,背后的主要驱动因素来自于两个方面:第一,在打击资金空转的背景下,监管部门禁止了商业银行通过“手工补息”的高息揽储行为,导致居民及企业部门的资金出现了脱媒,大幅涌入的理财、基金等非银资管产品,阶段性增加了对债券资产的需求,尤其是信用债的需求;第二,在地产行业需求偏弱、地方政府化债的格局下,传统信用创造的主力部门都出现熄火的状况,全社会的融资需求弱化,导致银行、保险等配置机构面临合意资产不足的状况,在地方债供给偏慢的背景下,也进一步压缩长债及超长债的利差。运作期内,账户保持了较高的债券仓位,并适度拉长了久期。一季报中,谈到中国的中下游公司,2021年以来因总需求收缩、供给端产能过剩、上游成本的三重压制下,出现了持续三年的盈利和估值,且主要是估值的双杀。我们的这个总结,反应在总量经济的量、价关系上,可能和市场讨论的“通缩”的有较大的相通。而政府定价、全球定价、以及把产品服务卖到通胀区去的公司,就成为了过去三年多市场追捧的主线资产。诸多领域处于通缩,那结束通缩靠什么呢?过去几十年来,包括中国在内的全球各国的经济实践都表明:在信用货币体系下,结束通缩一方面靠供给收缩,就是去产能,另一方面靠中央银行金融条件的宽松来刺激需求,毕竟通缩的本质来自于生产力的富余,既然生产力是富余的,那中央银行为满足人们对美好生活的需求,在可以放松金融条件时放松,当然也是经济向前发展的应有之义。二季度国债利率不断下行,但中国人民银行没有降息,仍旧受制于通胀约束的美联储也没有开启降息周期,内外金融条件没有进一步放松。作为基金经理,我们无法左右货币政策的节奏,只能在各种约束条件下,做出对基金所持有的资产最优性价比的选择,基于我们所认为的约束条件,三季度乃至未来较长时间,我们的选择是:(1)中美两国的金融条件,何时放松我们不知道,但总体或不会再往更紧缩的方向走。因此,继续看空总需求,并继续买入通缩类资产,在本身的静态收益率并不具有吸引力的前提下,可能不会是时间的朋友。我们不会做这个选择。(2)时代变换每一天都在发生,并不一定现在发生的就非常特别。作为80后,对过去几十年的时代变换有切身体验,也听闻、目睹、作为一个公民角色经历了很多惊天动地的大事情,但后来发现,很多当时以为惊天动地的事情,随着时间推移,可能并不是那么重要。这些切身感受,结合缓慢扩大的阅读量,我们认为真正决定人类福祉的是这么三个要素:第一是稳定和平的环境,第二是具有性价比的能源总量不断上升,第三是不断迭代的技术。上述三个因素,中国仍旧全部具备,尤其是第二点,过去2年,中国发电装机容量增速15%附近,5年时间能源供给量就能翻倍,其中大部分是投入前置,收益后置的新能源,这一点非常重要,我们不太相信当一个经济体能够提供的,具有性价比的能源总量不断上升的情况下,人们的福利水平会下降,这不符合基本常识。所以我们的选择是在这个大背景下选择最优性价比的股票资产。(3)前述三重因素影响了几乎所有中下游公司,但重压之下,不同的公司表现是不一样的,这给了我们更多的视角、案例、数据等来判断哪些行业、哪些公司的抗打击能力更强,经营业绩和经营质量的稳定性更强、确定性更高,经历风雨之后,如果他们的业务禀赋本身能够跟随名义GDP增长,创造更好一些的业绩大概率就会是水到渠成的事情。所以基于这一点,我们需要的是更勤奋的工作,不断的筛选出这一类资产。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。