证券之星消息,日前华泰紫金信息科技主题6个月定开混合发起C基金公布三季报,2024年三季度最新规模1.04亿元,季度净值涨幅为4.28%。

从业绩表现来看,华泰紫金信息科技主题6个月定开混合发起C基金过去一年净值涨幅为14.15%,在同类基金中排名650/3979,同类基金过去一年净值涨幅中位数为5.4%。而基金过去一年的最大回撤为-12.97%,成立以来的最大回撤为-28.84%。

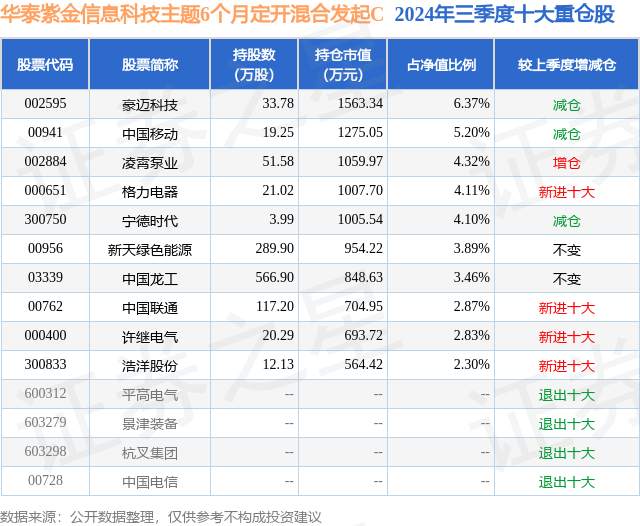

从基金规模来看,华泰紫金信息科技主题6个月定开混合发起C基金2024年三季度公布的基金规模为1.04亿元,较上一期规模9961.18万元变化了425.97万元,环比变化了4.28%。该基金最新一期资产配置为:股票占净值比79.98%,无债券类资产,现金占净值比25.89%。从基金持仓来看,该基金当季前十大股票仓位达39.45%,第一大重仓股为豪迈科技(002595),持仓占比为6.37%。

华泰紫金信息科技主题6个月定开混合发起C现任基金经理为王海山。其中在任基金经理王海山已从业1年又261天,2023年2月8日正式接手管理华泰紫金信息科技主题6个月定开混合发起C,任职期间累计回报为-0.93%。目前还管理着2只基金产品(包括A类和C类),其中本季度表现最佳的基金为华泰紫金信息科技主题6个月定开混合发起A(011694),季度净值涨幅为4.49%。

对本季度基金运作,基金经理的观点如下:三季度市场波动巨大,考虑回撤控制我们前期降低了组合仓位,9月下旬陆续加仓,仓位的变动,对组合回撤控制有一定作用,但对收益率形成了一定拖累。目前产品主要配置方向机械设备、电力设备、通信运营商,我们的持仓方向变化不大。产品致力于在中长期取得较好收益率的同时控制产品回撤,组合管理上注重攻守兼备,继续采用“哑铃型”组合策略:一头配置业绩稳定估值足够低的高股息资产(比如电信运营商等),高息价值股要求估值和股息率与报表质量并重,资产负债表良好,业务模式稳定,收入总体能够伴随宏观指标有一定增长;另一头配置估值合理偏低的优质成长个股(以机械、电力设备等制造领域为主),成长方向个股要求质量与估值并重,“质”要求有能够认知到清晰可持续的竞争优势,和一定的成长空间,估值要求DCF合理折现率下算出买入价,当年PE通常不超过25倍。我们对我们的选股体系进行一定提炼,我们的选股体系总体偏自下而上,可以归结为三个步骤:一是投资线索发现:1、报表指标筛选,包括标准财务指标和自主设定指标;2、估值筛选(PE、PB、股息率等表观估值指标),然后剔除明显缺陷的公司;3、产业链研究。二是发现投资线索后进行深度研究:行业层面重点考察竞争格局、空间、景气度、周期位置,更重要的是进行公司优势识别(公司经营历史复盘、从报表中找出证据)、公司优势的可持续性判断。三是估值定价:通过DCF折现确定合理价值(要求合理折现率、较为准确盈利预测);判断公司治理情况与资本配置是否合理(是否需要对估值进行打折以及如何打折),企业价值如何对应到股东价值;判断合适的买入位置,预估潜在下行空间和上行空间。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

相关新闻: