证券之星消息,日前中银转债增强债券B基金公布三季报,2024年三季度最新规模2.3亿元,季度净值涨幅为5.19%。

从业绩表现来看,中银转债增强债券B基金过去一年净值涨幅为6.81%,在同类基金中排名231/1063,同类基金过去一年净值涨幅中位数为4.0%。而基金过去一年的最大回撤为-14.81%,成立以来的最大回撤为-55.41%。

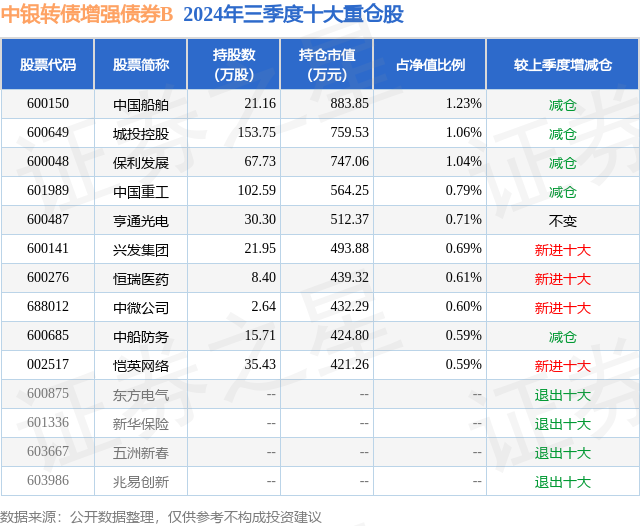

从基金规模来看,中银转债增强债券B基金2024年三季度公布的基金规模为2.3亿元,较上一期规模1.68亿元变化了6209.96万元,环比变化了37.02%。该基金最新一期资产配置为:股票占净值比19.82%,债券占净值比92.07%,现金占净值比1.85%。从基金持仓来看,该基金当季前十大股票仓位达7.91%,第一大重仓股为中国船舶(600150),持仓占比为1.23%。

中银转债增强债券B现任基金经理为范锐。其中在任基金经理范锐已从业5年又6天,2022年4月27日正式接手管理中银转债增强债券B,任职期间累计回报为7.76%。目前还管理着11只基金产品(包括A类和C类),其中本季度表现最佳的基金为中银转债增强债券A(163816),季度净值涨幅为5.28%。

对本季度基金运作,基金经理的观点如下:1.宏观经济分析国外经济方面,增长回归中性水平,但分化依然明显,主要经济体经济周期参差不齐,美欧日分别呈现软着陆、弱复苏、再通胀的不同特征。全球通胀整体继续回落,部分新兴经济体通胀抬头。主要经济体正式进入新一轮降息周期。美国8月CPI同比较6月回落0.4个百分点至2.6%,9月制造业PMI较6月回落1.3个百分点至47.2%,9月服务业PMI较6月抬升6.1个百分点至54.9%,8月失业率较6月持平于4.1%,美联储在9月将政策目标利率下调50bps至5.0%。欧元区经济表现分化,8月欧元区失业率较6月回落0.1个百分点至6.4%,9月欧元区制造业PMI较6月回落0.8个百分点至45%,服务业PMI较6月回落1.4个百分点至51.4%,欧央行在9月降息25bps。日本三季度经济延续温和复苏,8月CPI同比较6月抬升0.2个百分点至3.0%,9月制造业PMI较6月回落0.3个百分点至49.7%,9月服务业PMI较6月回升3.7个百分点至53.1%,日本央行7月超预期加息后表态称通胀已得到缓解,暂缓加息进程。综合来看,降息周期从预期到陆续落地,高利率的滞后影响还将在一段时间内制约全球经济复苏动能。国内经济方面,经济内生修复动能仍待提振,国内经济数据边际走弱,出口与制造业韧性较强,基建投资与消费走弱,地产维持负增长,CPI与PPI在低位徘徊。具体来看,三季度领先指标中采制造业PMI维持在荣枯线以下,9月值较6月值走高0.3个百分点至49.8%,8月工业增加值同比增长4.5%,较6月回落0.8个百分点。从经济增长动力来看,出口仍有韧性,而投资与消费均偏弱:8月美元计价出口增速较6月回升0.1个百分点至8.7%,8月社会消费品零售总额增速较6月回升0.1个百分点至2.1%,基建投资偏弱,制造业投资维持韧性,房地产投资延续负增长,1-8月固定资产投资累计同比增速较1-6月回落0.5个百分点至3.4%。通胀方面,CPI维持在低位,8月同比增速从6月的0.2%小幅提振0.4个百分点至0.6%,PPI负值小幅走阔,8月同比增速从6月的-0.8%回落1个百分点至-1.8%。2.市场回顾三季度债市分化,利率债表现相对信用债更好。其中,中债总财富指数上涨1.05%,中债银行间国债财富指数上涨1.2%,中债企业债总财富指数上涨0.36%。在收益率曲线上,收益率曲线走势陡峭化。其中,10年期国债收益率从2.21%下行5.4bps至2.15%,10年期金融债(国开)收益率从2.29%下行4.6bps至2.25%。货币市场方面,三季度央行保持流动性合理充裕,9月降准50bps。银行间1天回购加权平均利率均值在1.79%左右,较上季度均值下行5bps,银行间7天回购利率均值在1.9%左右,较上季度均值下行4bps。可转债方面,三季度中证转债指数上涨0.58%。三季度末可转债跟随权益市场反弹。股票市场方面,三季度上证综指上涨12.44%,代表大盘股表现的沪深300指数上涨16.07%,中小板综合指数上涨15.2%,创业板综合指数上涨26.08%。3.运行分析三季度股票市场收涨,债券市场中利率债收涨、表现好于信用债。策略上,在三季度后半段权益市场下跌、转债估值持续压缩的环境下,我们适当提升了转债仓位,在结构上也持续向进攻性品种调整,取得了较好的效果。目前权益市场活跃度已大幅提升,同时转债估值仍处在较有性价比的位置,后续我们在一定时间内仍将保持较高的组合弹性,以把握好政策转向背景下资本市场的机会。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

相关新闻: