证券之星消息,日前万家远见先锋一年持有期混合A基金公布三季报,2024年三季度最新规模1.7亿元,季度净值涨幅为5.95%。

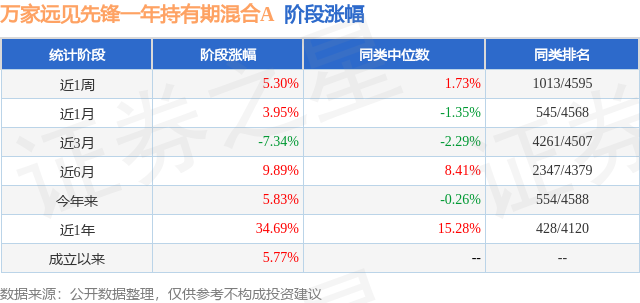

从业绩表现来看,万家远见先锋一年持有期混合A基金过去一年净值涨幅为39.4%,在同类基金中排名59/3979,同类基金过去一年净值涨幅中位数为5.4%。而基金过去一年的最大回撤为-20.46%,成立以来的最大回撤为-28.28%。

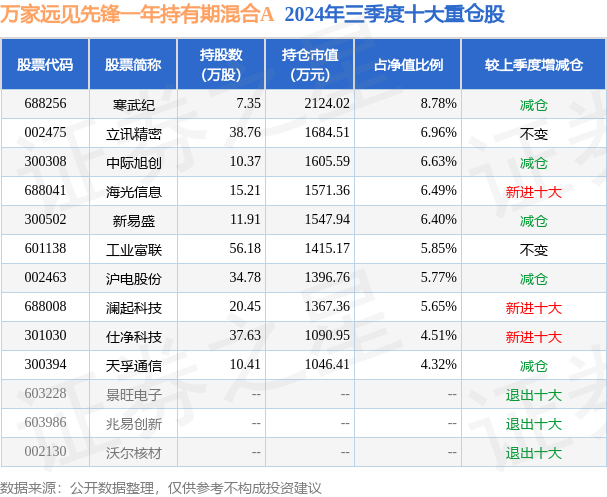

从基金规模来看,万家远见先锋一年持有期混合A基金2024年三季度公布的基金规模为1.7亿元,较上一期规模1.89亿元变化了-1925.45万元,环比变化了-10.19%。该基金最新一期资产配置为:股票占净值比94.06%,债券占净值比0.96%,现金占净值比5.01%。从基金持仓来看,该基金当季前十大股票仓位达61.36%,第一大重仓股为寒武纪(688256),持仓占比为8.78%。

万家远见先锋一年持有期混合A现任基金经理为耿嘉洲。其中在任基金经理耿嘉洲已从业4年又166天,2023年7月11日正式接手管理万家远见先锋一年持有期混合A,任职期间累计回报为12.66%。目前还管理着10只基金产品(包括A类和C类),其中本季度表现最佳的基金为万家人工智能混合A(006281),季度净值涨幅为10.27%。

对本季度基金运作,基金经理的观点如下:回顾2024年三季度市场行情,9月中旬前市场延续跌势、期间几乎没有反弹,红利资产显著跑赢市场;9月最后两周随着一行一局一会的重磅新闻发布会和政治局会议落地,市场开始快速上涨并显著放量,期间顺周期和两创反弹显著、红利资产相对平稳。整个三季度最值得关注的自然是季末的这两场重要会议,我们认为政策制定层对于经济形势、房地产和资本市场几个关键因素的认识和后续考虑发生了重要变化,困扰A股市场的一系列问题有望得到缓解,但我们需要清醒的认识到,预期扭转发声的可以很快,但基本面或政策都需要比较长的时间来按部就班改善落实,我们认为长期对于A股应该乐观起来,但中短期内预计市场将剧烈波动,在此过程中要积极寻找新的投资主线,但也要警惕市场过热后带来的短期回落。目前市场分歧在于专业投资者和散户、专业投资者中乐观派和现实派的观点差异——从专业投资者角度看,受制于程序要求和赤字率的谨慎限制,短期内出台特别大力度政策是不太现实的,且目前美国大选未有定论,国内出台政策可能仍要留有后手;而新入场投资者更多受宏大叙事和情绪氛围影响,容易在短期内对于政策面和市场过度乐观、而中期又会在某一阶段乐观预期落空后过度悲观。前述分歧将造成市场巨大的波动,9月底和10月初市场波动率显著提升、成交额急剧放大,我们认为这样的状态是非常不健康且不可持续的,我们认为后续市场可能需要一段时间让波动率和成交量回落,在此过程中持仓结构的重要性显著超过整体仓位。本基金三季度换手率继续下降,整体按照年初至今的既定策略,保持产业基本面持续向好的成长型行业的高比例配置、适度配置稳定型行业、整体持仓风格仍偏大中市值。另外正如我们中报里讨论的那样,我们认为外部环境等一些因素在发生变化,我们在三季度对一些中小市值和主题投资方向也进行了研究储备。展望后市,我们认为在政策调整的初期不宜抱有过高的期望、同时也不应对政策力度过于苛求,正如我们前述所说,目前政策力度和时间点受到内外部一系列因素的限制,但最高层观点已经产生了重大变化,我们认为在这个阶段态度转变远远重要于具体的政策内容和力度大小,后续的方向是比较明确的。具体到配置层面,我们认为今年经济基本面直接反转不太可能,但最高层对市场定调发生变化的情况下市场会变得进一步活跃起来,此时顺周期(包括白酒等可选消费品)等短期基本面对股价有较大的影响的品种可能不是好的选择,而科技等长期空间比较大、短期股价主要受估值波动影响的品种可能相对收益,配置上除了AI这类基本面确定高景气、估值横向对比有优势的品种可以继续作为底仓配置外,也要适当兼顾TMT等成长行业中一些边际景气向上或有持续政策催化的主题投资方向,而这一部分仓位在我们的配置框架中将更多作为中短期的交易性仓位存在。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

相关新闻: