证券之星消息,日前浦银安盛颐享稳健养老目标一年持有混合(FOF)Y基金公布三季报,2024年三季度最新规模0.03亿元,季度净值涨幅为1.37%。

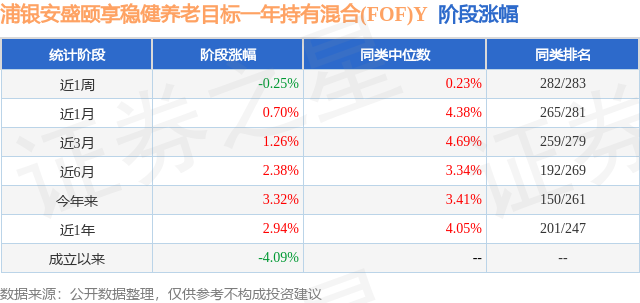

从业绩表现来看,浦银安盛颐享稳健养老目标一年持有混合(FOF)Y基金过去一年净值涨幅为2.94%,在同类基金中排名201/247,同类基金过去一年净值涨幅中位数为4.05%。而基金过去一年的最大回撤为-3.44%,成立以来的最大回撤为-8.71%。

从基金规模来看,浦银安盛颐享稳健养老目标一年持有混合(FOF)Y基金2024年三季度公布的基金规模为0.03亿元,较上一期规模309.14万元变化了11.92万元,环比变化了3.86%。该基金最新一期资产配置为:股票占净值比3.81%,债券占净值比5.33%,现金占净值比2.27%。从基金持仓来看,该基金当季前十大股票仓位达3.81%,第一大重仓股为中国银行(601988),持仓占比为3.42%。

浦银安盛颐享稳健养老目标一年持有混合(FOF)Y现任基金经理为缪夏美,近期离任的基金经理为陈曙亮。其中在任基金经理缪夏美已从业4年又268天,2022年11月17日正式接手管理浦银安盛颐享稳健养老目标一年持有混合(FOF)Y,任职期间累计回报为-4.09%。目前还管理着11只基金产品(包括A类和C类),其中本季度表现最佳的基金为浦银安盛养老目标2050五年持有混合(FOF)(012306),季度净值涨幅为1.56%。

对本季度基金运作,基金经理的观点如下:回顾三季度,国内方面,基本面持续偏弱,融资需求和地产周期暂未见到逆转迹象,有效需求不足、社会预期偏弱仍是当前面临的主要问题,增长环比回升动能仍待进一步夯实。权益市场整体下跌,七月小盘股和成长风格表现相对较优;八月大盘指数占优、红利主题内部分化,其中银行板块涨幅居前,而消费及TMT行业持续显著下滑;九月份权益市场前期延续下跌趋势,而9月24日“一行一局一会”新闻发布会表述显著优于市场预期,会后A股市场明显反弹,TMT和前期跌幅较大的消费医药板块涨幅居前,红利板块表现较弱。三季度我国债券利率整体呈现先下后上态势:七至八月中旬,降息降准预期下主要券种利率进一步下行,利率曲线平坦化,“防风险”的政策基调叠加广义基金规模扩容、配置需求上升的背景下,信用债“资产荒”行情极致演绎,信用利差持续压缩;八月中旬起,长债利率多次突破监管下限和降息降准政策落地下,利率窄幅震荡,九月政治局会议后,受风险偏好抬升的影响,利率快速上行,信用利差走阔。海外方面,美国经济基本面数据偏弱,临近大选时点政策不确定性增强,叠加市场对AI热潮持续性的担忧,多空双方博弈加剧,美股整体区间震荡。日元套息交易逆转引发的日股波动边际消退,日股有所反弹。基金投资运作方面,本产品维持偏低权益仓位,仍以持有债券型基金为主,权益方面底仓维持银行红利资产+美股的配置,并在9月下旬后通过配置A股宽基指数提升权益仓位;债券方面择机拉长组合久期。展望四季度,美国大选将近,海外权益资产或持续波动。国内方面,逆周期调节框架下,财政发力或持续推升市场情绪,带动权益市场进一步上行,风险偏好提升背景下,红利及高股息主题板块或处相对劣势,而政策支持力度较大的高成长主题板块或弹性较大。债市方面,会议后利率显著调整,但债市利好因素未见转向,长期利率下行趋势暂未逆转;警惕A股进一步上涨后引发的理财赎回负反馈风险。基金将根据政策支持力度和经济企稳回升的态势和节奏,择机调整权益仓位和久期长度;权益结构上,将根据政策支持的方向视情况进行调整。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

相关新闻: