证券之星消息,日前华富产业升级灵活配置混合A基金公布三季报,2024年三季度最新规模5.82亿元,季度净值涨幅为9.73%。

从业绩表现来看,华富产业升级灵活配置混合A基金过去一年净值涨幅为6.69%,在同类基金中排名1008/2261,同类基金过去一年净值涨幅中位数为5.1%。而基金过去一年的最大回撤为-33.04%,成立以来的最大回撤为-54.31%。

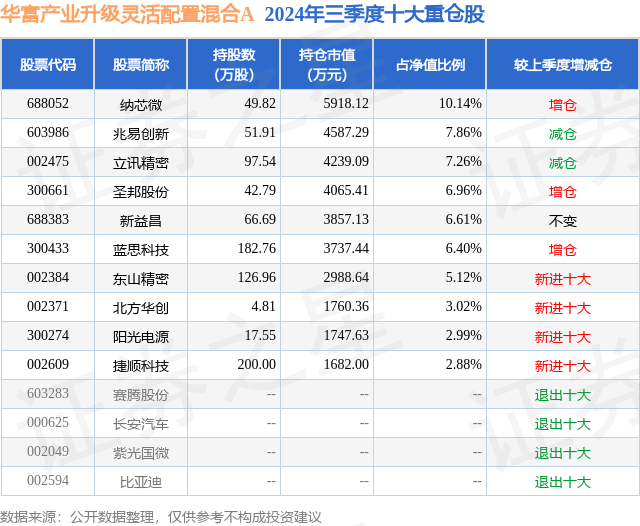

从基金规模来看,华富产业升级灵活配置混合A基金2024年三季度公布的基金规模为5.82亿元,较上一期规模5.47亿元变化了3532.13万元,环比变化了6.46%。该基金最新一期资产配置为:股票占净值比88.02%,债券占净值比1.05%,现金占净值比8.09%。从基金持仓来看,该基金当季前十大股票仓位达59.24%,第一大重仓股为纳芯微(688052),持仓占比为10.14%。

华富产业升级灵活配置混合A现任基金经理为陈奇。其中在任基金经理陈奇已从业5年又8天,2020年8月26日正式接手管理华富产业升级灵活配置混合A,任职期间累计回报为-1.87%。目前还管理着12只基金产品(包括A类和C类),其中本季度表现最佳的基金为华富数字经济混合A(018358),季度净值涨幅为12.82%。

对本季度基金运作,基金经理的观点如下:2024年三季度,中国经济延续恢复态势,但内生需求有待加强。宏观经济数据来看,出口仍为经济提供明显支撑,投资、消费相对承压。投资方面,2024年1-8月份,全国固定资产投资(不含农户)329385亿元,同比增长3.4%。三大分项来看,基建、制造业投资单月同比增速回落,地产投资单月同比增速回升,土地购置受益于低基数,同比增速有所改善。消费方面,2024年1-8月份,社会消费品零售总额312452亿元,同比增长3.4%,其中,除汽车以外的消费品零售额281772亿元,同比增长3.9%。8月社会消费品零售总额同比增速降至2.1%,8月下半月各地开始公布以旧换新补贴政策,政策效果显现需要时间。出口方面,以美元计,2024年1-8月份,我国出口总值23147.7亿美元,同比增长4.6%,高增趋势延续,整体看出口基数偏低,外需仍有支撑。国内市场三季度各指数触底反弹,上证指数、沪深300、创业板指涨跌幅分别为12.44%、16.07%、29.21%。行业表现方面,申万一级行业指数涨幅居前5位的依次为非银金融、房地产、综合、商贸零售、社会服务,涨跌幅分别为41.67%、33.05%、31.20%、27.50%、25.43%。排名靠后的行业为煤炭、石油石化、公用事业、农林牧渔、银行,涨幅分别为1.24%、2.00%、2.95%、9.20%、9.31%。回顾三季度,指数呈现先抑后扬走势。在美联储宣布降息之后,9月下旬一系列宏观经济政策密集出台,主要涉及消费、房地产、资本市场、货币信贷等宏观经济关键环节,短期增长预期明显好转,带动市场情绪恢复,股指迅速收复失地并创出年内新高,成交量也急剧放大。目前来看,本轮行情的核心逻辑仍主要在分母端。从结果来看,以券商为代表的非银板块领涨市场。科技方面,互联网金融领涨,国产算力、鸿蒙产业链等国产替代相关品种表现亦较好;而顺周期的半导体、苹果产业链则相对滞涨,分化明显。本季度本基金净值有所回升,主要是配置的半导体设备、计算机个股表现较好,但果链的负向影响则比较明显。展望2024年四季度,9月中下旬行情带来的财富效应,有助提升资本市场对场外资金的吸引;美联储降息周期内本就有流出美国流入新兴经济体的动力,叠加中国资产在全球范围内具备明显的估值优势,预计增量资金的流入具备一定可持续性。同时需要观察政策落地的效果。内外需能否形成共振是权益市场能否走出大行情的核心。综合国内外形势来看,几个方向仍值得我们重点关注。创新方面,AI仍然是全球关注的焦点。密切关注AI从训练往推理的发展,从云端往边缘侧的演绎。半导体方面,经过2年多的调整,全球半导体库存去化已经进入新阶段,在AI等创新应用的带领下,未来有望迎来上行周期。目前国内半导体公司数量仍然较多,存在重复投资研发等浪费现象,兼并重组是大势所趋。同时国产化是长周期趋势,未来有望继续深化,卡脖子环节终会被不断突破。国内的半导体公司或迎来新一轮的成长周期,对于具备品类扩张和竞争格局优化的品种或迎来了加大配置的窗口。未来在基金的运作管理上,我们将重点聚焦符合国家长期战略规划和科技进步方向的新兴产业,同时关注各个行业的显性龙头或隐性的冠军企业,即在景气赛道中持续寻找具有确定性的企业,同时积极关注行业边际变化带来的机会。紧跟产业趋势,去伪存真,寻找确定性的成长机会是本基金努力的方向。我们一直在努力调整组合,力争为持有人创造更好的回报。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

相关新闻: