证券之星消息,日前景顺长城景盛双息收益债券A基金公布三季报,2024年三季度最新规模89.48亿元,季度净值涨幅为1.79%。

从业绩表现来看,景顺长城景盛双息收益债券A基金过去一年净值涨幅为8.56%,在同类基金中排名56/1063,同类基金过去一年净值涨幅中位数为4.0%。而基金过去一年的最大回撤为-4.51%,成立以来的最大回撤为-4.51%。

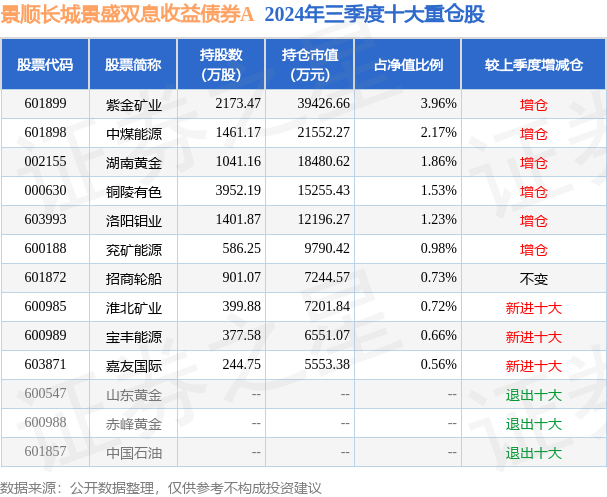

从基金规模来看,景顺长城景盛双息收益债券A基金2024年三季度公布的基金规模为89.48亿元,较上一期规模106.5亿元变化了-17.02亿元,环比变化了-15.98%。该基金最新一期资产配置为:股票占净值比19.75%,债券占净值比83.36%,现金占净值比0.74%。从基金持仓来看,该基金当季前十大股票仓位达14.4%,第一大重仓股为紫金矿业(601899),持仓占比为3.96%。

景顺长城景盛双息收益债券A现任基金经理为李怡文 邹立虎 李曾卓卓。其中在任基金经理李怡文已从业11年又330天,2022年1月29日正式接手管理景顺长城景盛双息收益债券A,任职期间累计回报为12.35%。目前还管理着18只基金产品(包括A类和C类),其中本季度表现最佳的基金为景顺长城景颐丰利债券A(003504),季度净值涨幅为7.08%。

对本季度基金运作,基金经理的观点如下:今年三季度国内经济基本面仍承压。制造业PMI处于荣枯线下方,7~9月分别为49.4、49.1、49.8。8月广义财政支出再次下滑,基建增速随之下滑至1.2%。8月社会消费品零售总额同比增速从前值2.7%回落至2.1%,季调环比增速再次负增长,环比下跌0.01%,指向居民消费下行,与核心CPI环比增速节奏一致。三季度以来消费者信心指数和就业预期指数继续下行。在经济面临进一步下行风险的背景下,货币政策出现超预期的调整,在9月24日的国新办发布会上,央行公布一系列超预期货币政策,包括降准降息、调降存量房贷利率和购房首付比例,并创设两项结构性货币工具支持股市。随后9月26日中央政治局会议召开,会议强调“加大财政货币政策逆周期调节力度”的同时,就地产、消费等领域做出了积极表态,地产层面出现“促进房地产市场止跌回稳”的新表述,并提出“要努力提振资本市场”等。由此市场风险偏好持续的显著提升,股市出现连日上涨,9月24日至9月30日期间,上证指数累计涨幅21.37%,创业板指累计涨幅更是高达42.12%;与此同时,债市出现剧烈调整,30年国债期货期间累计下跌4.57%。海外方面,美联储在9月宣布降息50BP。根据鲍威尔的表述,这次50BP的降息幅度,市场可以看做是美联储确保货币政策不落后于经济的承诺,鲍威尔坚定地表明了预防性降息以及全力保持经济强劲的立场。鲍威尔在会议中明确表示,从目前美国经济数据来看,美国没有任何衰退迹象,美国经济处于良好状态,而美联储致力于保持当前的增长韧性。操作方面,我们将债券久期调整至中性偏低的水平,减持了部分久期偏长的信用债和利率债;转债方面,我们持续增加转债仓位至较高水平,重点关注平衡型和信用资质良好的偏债型标的;股票方面总体偏高仓位运作,继续沿着价值大方向进行配置。展望未来,我们密切关注已出台政策的效果和增量政策的持续出台,同时也注意到外部环境仍面临诸多不确定性。以“以旧换新”为代表的存量政策效果显现,8月乘用车销量环比增加,家电及音像器材零售额同比转正。房地产市场成交量明显回暖,但价格尚未明显企稳回升。往后看,我们预计货币政策总基调延续宽松,更多需紧密关注增量财政政策的规模和节奏,以及外部环境变化对国内经济基本面产生的潜在影响。操作方面,我们预计债券部分预期保持中性偏低久期,积极参与利率债波段交易的机会;转债方面,将持仓不断调整至性价比更高,基本面有所改善的标的中去;股票方面,在市场短期估值显著修复后,总体组合转为相对平衡,在普涨后未来有长期景气度支撑,业绩和估值支撑的板块最终将会走出持续的行情,市场会出现非常明显的分化。未来核心仍继续聚焦在有分红和估值/盈利能力性价比的价值方向,核心包括上游资源方向、家电、交运等,后续继续关注受益于政策调节的内需方向,包括受益于全球制造业复苏的出口产业链机会。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

相关新闻: