证券之星消息,日前华富安鑫债券基金公布三季报,2024年三季度最新规模0.37亿元,季度净值涨幅为2.49%。

从业绩表现来看,华富安鑫债券基金过去一年净值涨幅为3.52%,在同类基金中排名699/1063,同类基金过去一年净值涨幅中位数为4.0%。而基金过去一年的最大回撤为-12.06%,成立以来的最大回撤为-23.57%。

从基金规模来看,华富安鑫债券基金2024年三季度公布的基金规模为0.37亿元,较上一期规模3764.49万元变化了-24.44万元,环比变化了-0.65%。该基金最新一期资产配置为:股票占净值比21.11%,债券占净值比101.16%,现金占净值比2.39%。从基金持仓来看,该基金当季前十大股票仓位达13.3%,第一大重仓股为中际旭创(300308),持仓占比为1.85%。

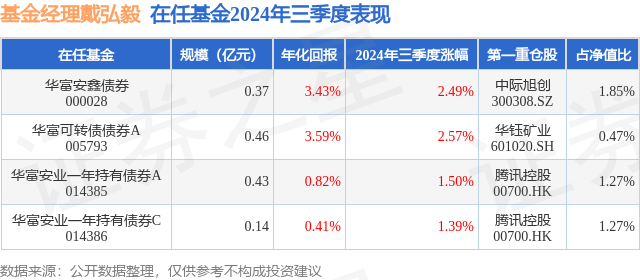

华富安鑫债券现任基金经理为戴弘毅。其中在任基金经理戴弘毅已从业2年又35天,2022年9月23日正式接手管理华富安鑫债券,任职期间累计回报为-6.91%。目前还管理着4只基金产品(包括A类和C类),其中本季度表现最佳的基金为华富可转债债券A(005793),季度净值涨幅为2.57%。

对本季度基金运作,基金经理的观点如下:国内方面,2024年三季度经济数据显示外需仍有韧性,内需仍然偏弱。投资端同比增速放缓,1-8月固定资产投资同比3.4%,而1-7月为3.6%,其中房地产开发投资仍然偏弱,基建和制造业投资增速也出现放缓。工业企业利润方面依然分化显著,大型企业7-9月制造业PMI分别50.5%、50.4%和50.6%,持续稳中向好,而小型企业制造业PMI分别为46.7%、46.4%和48.5%,仍处于荣枯线下方。全球方面,2024年三季度美国通胀稳步下行、逐渐淡出市场的预期重点;失业率持续上行,就业市场的边际走弱;美联储在9月初以50BP的前置降息开启宽松周期,市场也因此对全球流动性预期大幅提升,直到9月超预期强劲的非农数据出台后再度扭转了的衰退交易定价。汇率方面,美元在三季度自106大幅下行至100处的支撑位,美元的走弱与央行稳汇率的操作、以及利好经济政策的出台,使得人民币离岸汇率从7.3的中枢升值至7.0的中枢位置。政治因素方面,美国大选存在不确定性,地缘政治、军事摩擦在三季度也频频出现升温的局势,全球市场的避险情绪仍未平息。资产表现方面,2024年三季度总体继续衰退定价交易,债强股弱的态势,然而在9月最后一周随着金融支持经济会议和政治局会议提振信心,资产表现开始扭转。三季度利率债收益率波动下行,30Y国债收益率从季初的2.42%一度下探至2.10%,最终收于2.44%。而风险资产在三季度整体延续下跌、在最后一周行情扭转,全A指数、中证转债指数在7月1日至9月23日分别录得-6.63%和-6.76%,而在9月24日至9月30日分别录得+26.03%和+7.86%。回顾2024年三季度,本基金基于对于大类资产上超配权益资产的判断,继续保持了整个组合高权益β的特征。本基金在行业配置上总体上维持中长期景气方向的布局,整个组合围绕人工智能产业、半导体先进封装、新能源与机器人、医药与消费等中长期景气度与成长性相对明晰的方向进行均衡配置,同时在多元资产配置维度,继续维持了贵金属、工业金属、涨价化工品、船舶等中长期成长空间较大的板块配置。可转债品种策略上维持了一定仓位对于低价与波动率配合的量化择券,用该类策略一定程度上替代了传统高等级大盘转债。纯债方面,维持了超长久期利率债的配置。展望2024年四季度,政策层面正沿着“货币财政企业家信心”的层面逐渐引导市场修复。全球宏观经济方面,美国短期的经济韧性、长期的L型复苏、通胀的回落预计仍是基准情景,美债目前隐含了年内继续降息50BP左右的定价;而由于美国相对欧洲流动预期更紧、经济相对较好且叠加避险需求,美元的下行空间不大;黄金的长期传统逻辑不完美、但中短期的避险逻辑较为坚挺。另外,近期中东地缘政治因素导致油价企稳回升,四季度也需观察中东局势是否会引发海外滞涨。资产赔率角度,截至2024年9月末,A股剔除金融、石油石化后的股权风险溢价(美债定价修正后)1.15%,处历史87%分位,近5年83%分位,近3年75%分位。股债收益差(美债定价修正后)-0.56%,处历史98%分位,近5年94%分位,近3年90%分位。PE28.82x,处历史47%分位,近5年53%分位,近3年72%分位。PB2.17x,处历史25%分位,近5年21%分位,近3年33%分位。股息率1.77%,处历史92%分位,近5年89%分位,近3年83%分位。恒生指数PE为10.3倍,处于近三年63%分位与历史的41%分位。可转债方面,在9月底,转债跌破面值占比从此前最高的30%快速修复至13%,而转债跌破债底的占比则从48.8%修复到19.25%,当前转债百元溢价率19.5%低于历史中枢水平。信用债方面,三季度内中高等级信用利差走阔主要在20-30BP区间,回到了14年以来历史中性分位数,二级资本债和3年内信用利差已经调整超过年内高点。股票方面,“924”之后权益市场的预期出现了大幅扭转,政策见效还需要一定的时间,美国大选与货币政策仍会有不确定性,或对国内政策产生影响,也许短期的波动或难以避免,但从中长期角度看,权益资产的PB估值、股权风险溢价均仍在低位,市场被激活后仍有希望回到理性定价投资中,基本面投资有望在后续发挥作用。可转债方面,尽管权益市场在9月底出现上涨,转债的表现却相对滞后,估值的修复过程缓慢,仍在底部区域徘徊,因此,转债依然有性价比和上涨潜力。投资策略上,重点关注双低和基本面盈利能力良好的转债,发掘潜在的优质品种,挖掘超跌和低估的品种,以抓住反弹的机会。信用债与利率债方面,在经济基本面不够强劲、货币政策配合宽松的环境下,利率债胜率预计仍高。信用债方面,长期资产适配压力较大的背景下,高静态收益仍是稀缺的,理财稳净值回撤和规模下跌目前来看仍可控,信用债超跌幅度预计小于2022年末,2022年末高等级利差的第二轮超调和修复周期整体历时约2个月,预计本轮高等级调整和修复周期可能不会超过22年末;另一方面信用债的供需结构依旧好于22年末,货币政策仍在宽松周期,12月面对来年的开门红资产配置需求,临近年末票息资产仍有修复空间,整体来说四季度利差或将先走阔后收窄。本基金仍将坚持在较低风险程度下,认真研究各个投资领域潜在的机会,积极地做好配置策略,均衡投资,降低业绩波动,力争为基金持有人获取合理的投资收益。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

相关新闻: