证券之星消息,日前景顺长城优势企业混合A基金公布三季报,2024年三季度最新规模2.09亿元,季度净值涨幅为7.71%。

从业绩表现来看,景顺长城优势企业混合A基金过去一年净值涨幅为-4.28%,在同类基金中排名3340/3979,同类基金过去一年净值涨幅中位数为5.4%。而基金过去一年的最大回撤为-20.84%,成立以来的最大回撤为-56.14%。

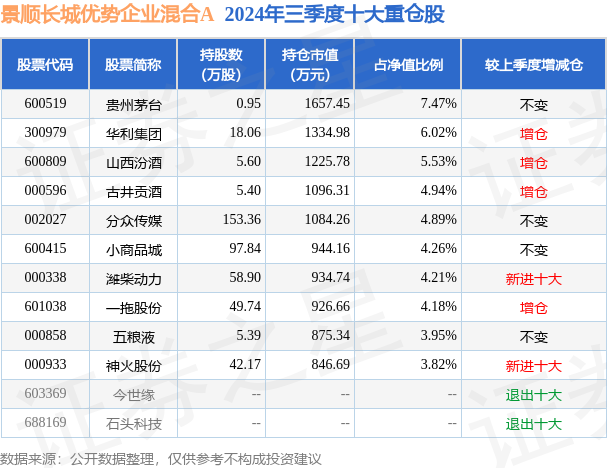

从基金规模来看,景顺长城优势企业混合A基金2024年三季度公布的基金规模为2.09亿元,较上一期规模1.99亿元变化了987.24万元,环比变化了4.96%。该基金最新一期资产配置为:股票占净值比83.14%,债券占净值比6.84%,现金占净值比10.19%。从基金持仓来看,该基金当季前十大股票仓位达49.27%,第一大重仓股为贵州茅台(600519),持仓占比为7.47%。

景顺长城优势企业混合A现任基金经理为邓敬东。其中在任基金经理邓敬东已从业4年又166天,2022年7月7日正式接手管理景顺长城优势企业混合A,任职期间累计回报为-20.35%。目前还管理着8只基金产品(包括A类和C类),其中本季度表现最佳的基金为景顺长城消费精选混合A(010104),季度净值涨幅为13.64%。

对本季度基金运作,基金经理的观点如下:三季度市场波动较大,季度末市场出现V型反弹。沪深300指数上涨16.07%,创业板指数上涨29.21%,科创50上涨22.51%。行业间呈现普涨,但是延续分化态势,非银金融、地产、消费者服务涨幅居前,煤炭、石油、电力行业涨幅靠后。今年三季度国内经济基本面仍承压。PMI在三季度进一步走低,8月制造业PMI回落至49.1,连续4个月位于荣枯线下,供需双弱拖累景气下滑,需求分项的连续收缩传导至生产端,生产分项也跌破荣枯线。8月社会消费品零售总额同比增速从前值2.7%回落至2.1%,季调环比增速再次负增长,环比下跌0.01%,指向居民消费下行,与核心CPI环比增速节奏一致。三季度以来消费者信心指数和就业预期指数继续下行。在经济压力加大的背景下,9月24日国新办发布会上央行公布一系列超预期的货币政策,包括降准降息、调降存量房贷利率和购房首付比例,并创设两项结构性货币工具支持股市。随后的中央政治局会议强调“加大财政货币政策逆周期调节力度”,并就地产、消费等领域做出了积极表态,地产层面出现“促进房地产市场止跌回稳”的新表述,资本市场则是“要努力提振资本市场”。政策预期转变带来市场风险偏好明显提升,预期改善带来资产价格修复。美联储在美东时间9月18日宣布降息50BP,幅度超市场预期。点阵图表明美联储预计2024年将累计降息100BP(6月时预期为50BP),2025年再降息100BP(6月时预期为75BP)。鲍威尔在会议中明确表示,从目前美国经济数据来看,美国经济处于良好状态,没有任何衰退迹象,美联储致力于保持当前的增长实力。虽然美国就业市场已经降温,但是大幅走弱的概率依然较低,薪资增速依旧保持较为强劲状态,劳动力市场依旧健康,从而消费仍然延续较强的韧性。本基金保持仓位保持稳定,行业和个股配置上进一步分散。展望四季度,我们密切关注后续出台的政策及其效果。我们预计货币政策总基调延续宽松,财政政策预计将稳步推进。以“以旧换新”为代表的存量政策效果显现,8月乘用车销量环比增加,家电等零售额同比转正。“以旧换新”政策意味着政策的方向从过往刺激投资开始向刺激消费探索,我们关注此类政策效果带来的投资机会。在市场短期估值明显修复后,我们更关注个股估值和基本面的匹配度。在增长普遍放慢的背景下,重点关注积极改善股东回报或者拓展新市场的企业。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

相关新闻: