证券之星消息,日前易方达优质精选混合(QDII)基金公布三季报,2024年三季度最新规模157.82亿元,季度净值涨幅为17.9%。

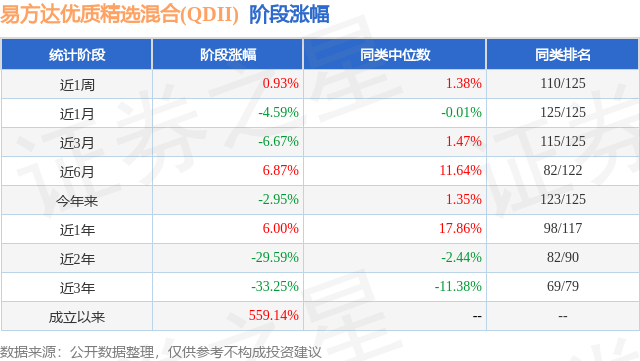

从业绩表现来看,易方达优质精选混合(QDII)基金过去一年净值涨幅为-1.24%,在同类基金中排名96/106,同类基金过去一年净值涨幅中位数为16.57%。而基金过去一年的最大回撤为-23.42%,成立以来的最大回撤为-57.08%。

从基金规模来看,易方达优质精选混合(QDII)基金2024年三季度公布的基金规模为157.82亿元,较上一期规模136.15亿元变化了21.67亿元,环比变化了15.91%。该基金最新一期资产配置为:股票占净值比94.83%,无债券类资产,现金占净值比4.93%。从基金持仓来看,该基金当季前十大股票仓位达73.9%,第一大重仓股为阿里巴巴-W(09988),持仓占比为9.86%。

易方达优质精选混合(QDII)现任基金经理为张坤。其中在任基金经理张坤已从业12年又32天,2012年9月28日正式接手管理易方达优质精选混合(QDII),任职期间累计回报为407.5%。目前还管理着4只基金产品(包括A类和C类),其中本季度表现最佳的基金为易方达优质精选混合(QDII)(110011),季度净值涨幅为17.9%。

对本季度基金运作,基金经理的观点如下:2024年三季度,A股市场先抑后扬,沪深300指数上涨16.07%,上证指数上涨12.44%,创业板指数上涨29.21%。香港市场同样上涨,恒生指数上涨19.27%,恒生中国企业指数上涨18.60%。地产方面,1-8月份,新建商品房销售面积同比下降18.0%,新建商品房销售额同比下降23.6%,全国房地产开发投资同比下降10.2%。政策方面,9月份政治局会议提出:正视困难、坚定信心,切实增强做好经济工作的责任感和紧迫感。抓住重点、主动作为,有效落实存量政策,加力推出增量政策。货币政策方面,要降低存款准备金率,实施有力度的降息。地产政策方面,要促进房地产市场止跌回稳,对商品房建设要严控增量、优化存量。一系列政策快速落地,存款准备金率下调0.5个百分点,7天逆回购操作利率下调0.2个百分点,二套房贷款最低首付比例从25%下调到15%,创设股票回购、增持专项再贷款等。股票市场方面,三季度分化明显,非银金融、地产等表现较好,而石油石化、煤炭等行业表现相对落后。本基金在三季度股票仓位基本稳定,并对结构进行了调整,优化了科技和消费等行业的结构。个股方面,我们仍然持有商业模式出色、行业格局清晰、竞争力强的优质公司。传统意义上,投资者多用“成长思维”和“边际变化”去看待科技或消费行业的龙头公司,一旦出现盈利增长放缓或下滑,会条件反射式地产生焦虑和恐慌情绪。事实上,考虑这些公司过去通常享有估值溢价,即预期内的超额增长,这种反应有一定合理性。同时,在看待红利类公司时,投资者多用“价值思维”和“绝对价值”去看待,考虑这些公司在过去的估值折价,大家对周期性的盈利波动通常是可以接受的。然而,经历了三年多反向的股价变化后,我们发现一些消费龙头的股息率水平,已经处于全市场靠前的水平,超过相当数量的红利指数成分公司。在这种情况下,投资者在分析这些公司时会多一些比较的维度,即和红利指数成分股互相比较自由现金流的产生能力、资产负债状况以及管理层分红的意愿等,在这些维度上,我们认为这些消费龙头甚至也高于很多红利类公司。如果综合考虑股东回报——回购和分红,目前一些科技龙头和消费龙头的股东回报水平,不论绝对还是相对水平都是很高的。我们也十分欣喜地看到,越来越多的公司治理水平持续提升,也更加坚定地表达了持续回报股东的决心。如果未来股价保持平稳,我们甚至有望看到某些龙头公司8到10年后总股数减半,这对长期持有的股东意味着不额外花钱就让自己的持股比例翻倍。虽然股价在季末有所上涨,但股东回报率依然在历史最高水平的附近,再考虑较低的30年国债收益率,两者的差值无疑也在较高水平附近。我们认为,9月底出台的一系列政策,有望使经济企稳,并打破市场对经济的持续悲观预期,也将打破对企业盈利持续下修的预期。关于长期的发展前景,我们在之前的定期报告中已经论述多次,因此不再赘述。总之,只要相信10年后老百姓的生活水平会比现在更好,科技和消费龙头企业会走出目前阶段性的增长困境,重新进入成长期。在目前的环境下,市场先生罕见地报出了价格,让投资者可以用便宜的价格买到优秀的公司股权。截至报告期末,本基金份额净值为5.4293元,本报告期份额净值增长率为17.90%,同期业绩比较基准收益率为13.14%。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

相关新闻: