证券之星消息,日前国泰估值LOF基金公布三季报,2024年三季度最新规模7.71亿元,季度净值涨幅为15.21%。

从业绩表现来看,国泰估值LOF基金过去一年净值涨幅为4.61%,在同类基金中排名2255/3979,同类基金过去一年净值涨幅中位数为5.4%。而基金过去一年的最大回撤为-25.27%,成立以来的最大回撤为-57.99%。

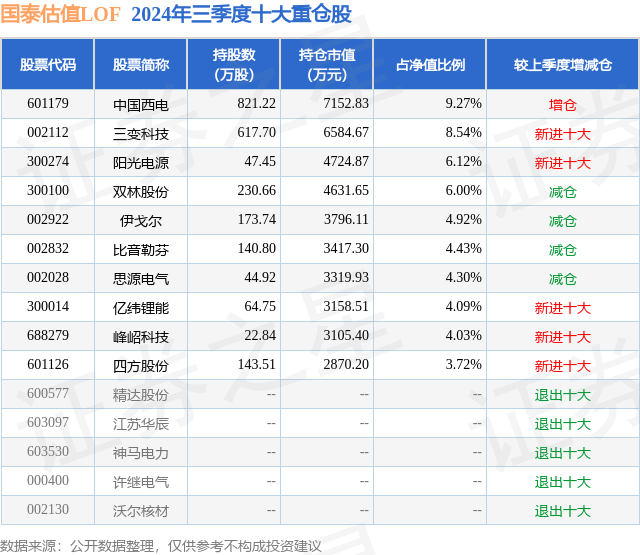

从基金规模来看,国泰估值LOF基金2024年三季度公布的基金规模为7.71亿元,较上一期规模6.75亿元变化了9652.1万元,环比变化了14.31%。该基金最新一期资产配置为:股票占净值比93.09%,债券占净值比4.5%,现金占净值比2.85%。从基金持仓来看,该基金当季前十大股票仓位达55.42%,第一大重仓股为中国西电(601179),持仓占比为9.27%。

国泰估值LOF现任基金经理为王兆祥。其中在任基金经理王兆祥已从业2年又129天,2022年6月21日正式接手管理国泰估值LOF,任职期间累计回报为-16.58%。目前还管理着2只基金产品(包括A类和C类),其中本季度表现最佳的基金为国泰估值LOF(160212),季度净值涨幅为15.21%。

对本季度基金运作,基金经理的观点如下:2024年三季度市场先是经历了近乎绝望的下跌,后面又是最后几个交易日的全面修复,我们认为主要原因是美国开启降息周期和国内政策的强力反转,这也使市场对分母的担忧消除,人民币资产进入全面修复阶段。回顾三季度情况,市场在7-8月份进入减量博弈阶段,成长赛道非常狭窄,储能成为少有的亮点,进入9月份随着市场悲观情绪蔓延,资金在月初前几周收缩到了高股息及电网设备等确定性较强的标的上,最后几个交易日在国内外利好的刺激下,市场进入全面估值修复的牛市思维行情。我们的组合在7-8月份相对较为落后,9月份取得了一定的相对收益。我们认为目前国内经济处在破晓阶段,后续有机会走出成长股牛市行情,目前看流动性不断放松,另一方面整体中证500为代表的成长股估值偏低,因此我们一直维持偏高仓位,从中观切入,偏自下而上的价值成长方向,我们也不断的通过深入个股研究回溯投资逻辑。市场走势比我们想得要波折,2024年为国际大选年,在一系列不确定性的面前,我们认为市场更加追求确定性,资金更加追捧确定性高股息资产,对自下而上筛选的成长股缺乏持股耐心,或是通过海外映射增强持股信心,这也导致很多成长股跌到了严重低估的价值区间,但黑暗终将过去,黎明终将到来,我们坚持价值成长策略去获取认知内的收益。当下我们针对市场风格的变化,把研究重点聚焦未来具备国际化能力的出海公司,我们始终相信未来中国会有更多从优秀到卓越再到伟大的跨国企业,我们的研究框架主要聚焦寻找这类公司,进而获取确定的价值成长收益;行业上我们也聚焦到中期景气度更好的电力设备行业上,国内新能源发展迫切需要更加坚强的电网支持,海外则由于制造业投资增长、AI爆发和新能源发展,使得欧美等区域的电网投资呈现持续性高增长态势,我们认为国内会有一批企业受益于国内外的产业共振。组合基本保持以低估值的医药和一些价值成长股做底仓,反思个人投资风格,我们本期加入了中观行业研究,结合自下而上选股。具体方向上,看好电力设备出海、国内电网投资为代表的硬核制造,组合配置上以科技升级和硬核制造业出海进攻,医药消费等蹲估值修复,加仓主要集中在电力设备及新能源行业,其次是一些高端制造行业里面中长期空间较大且现阶段具有性价比的品种。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

相关新闻: