证券之星消息,日前海富通消费核心混合C基金公布三季报,2024年三季度最新规模0.44亿元,季度净值涨幅为17.1%。

从业绩表现来看,海富通消费核心混合C基金过去一年净值涨幅为9.81%,在同类基金中排名1318/3979,同类基金过去一年净值涨幅中位数为5.4%。而基金过去一年的最大回撤为-28.36%,成立以来的最大回撤为-48.45%。

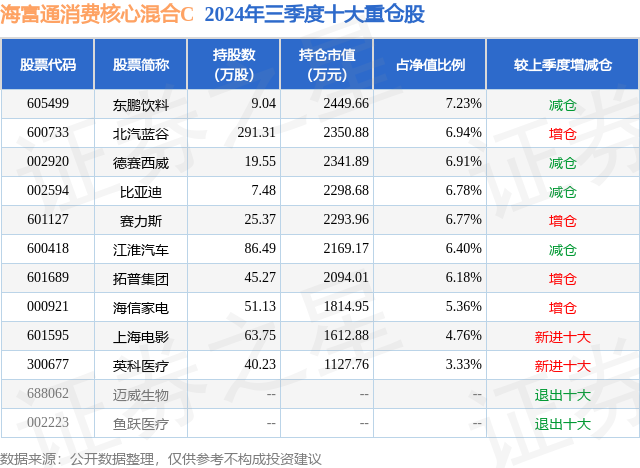

从基金规模来看,海富通消费核心混合C基金2024年三季度公布的基金规模为0.44亿元,较上一期规模3851.77万元变化了581.61万元,环比变化了15.1%。该基金最新一期资产配置为:股票占净值比93.56%,无债券类资产,现金占净值比8.36%。从基金持仓来看,该基金当季前十大股票仓位达60.66%,第一大重仓股为东鹏饮料(605499),持仓占比为7.23%。

海富通消费核心混合C现任基金经理为黄峰。其中在任基金经理黄峰已从业9年又317天,2020年11月4日正式接手管理海富通消费核心混合C,任职期间累计回报为-20.43%。目前还管理着7只基金产品(包括A类和C类),其中本季度表现最佳的基金为海富通消费核心混合A(010220),季度净值涨幅为17.35%。

对本季度基金运作,基金经理的观点如下:三季度,国内经济整体依旧维持弱修复状态。国内消费需求与投资需求较疲弱,消费信心与企业家信心不足;出口保持了较高增长,但有下行担忧;房地产市场持续低迷。从经济领先指标来看,社会融资总额和M1增速进一步回落,经济内需仍显疲弱。从总需求疲弱、资产价格下行到收入预期下降,螺旋状的通缩担忧受到关注。从政策思路看,三中全会明确了国内政策坚持高质量发展,长期依然要保持战略定力;但短期来看,市场关切得到积极回应,9月下旬一系列增量政策出台,短期宏观政策有望加码。海外经济方面,美国经济整体边际转弱,但难言衰退。三季度美国就业数据开始出现恶化迹象,美联储货币政策关注的重点也从通胀转向了就业,从而在9月启动了超预期的50BP降息。美国经济主要靠消费拉动,8月美国零售超预期,美国消费依然有韧性。另外,目前美国大选依旧胶着,未来需继续跟踪相关进展。从A股市场看,三季度市场先跌后涨,三季度上证指数涨幅为12.4%,沪深300为16.1%,中证800为16.1%,创业板指为29.2%。行业板块方面,根据中信一级行业分类,表现靠前的板块是非银、综合金融、房地产、消费者服务、计算机,表现靠后的板块是石油石化、煤炭、电力及公用事业、农林牧渔、纺织服装。从行情主线看,三季度以来市场持续调整,市场风格以防御为主。但随着9月24日国新办新闻发布会释放政策暖意,降低存量房贷利率和首付比例以支持地产,创设新工具支持资本市场发展,9月26日中共中央政治局会议分析研究当前经济形势和经济工作,将宏观政策放在更重要的位置,并提出“加力推出增量政策”、“提振资本市场”等,市场信心显著提振。在此背景下,市场做多情绪被激发,迎来了直线拉涨行情,前期超跌的板块迎来了大幅上涨。报告期内,本基金整体观点维持中性,整体权益仓位保持在高位水平。结构变化上,主要是适度调整了核心资产与尾部资产的比例关系,明显削减医药板块的配置比例,相应增配地产板块资产与算力板块资产。汽车则延续长期以来的重点配置思路,食品板块重点个股也未作调整,家电板块重点个股加大了波段操作。截止季末,本基金投资组合以消费领域的汽车、食品饮料、传媒、家电、医药等板块为主,并在尾部搭配适量其他板块资产。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。