证券之星消息,日前嘉实动力先锋混合A基金公布三季报,2024年三季度最新规模17.43亿元,季度净值涨幅为26.54%。

从业绩表现来看,嘉实动力先锋混合A基金过去一年净值涨幅为0.62%,在同类基金中排名2885/3979,同类基金过去一年净值涨幅中位数为5.4%。而基金过去一年的最大回撤为-32.27%,成立以来的最大回撤为-53.74%。

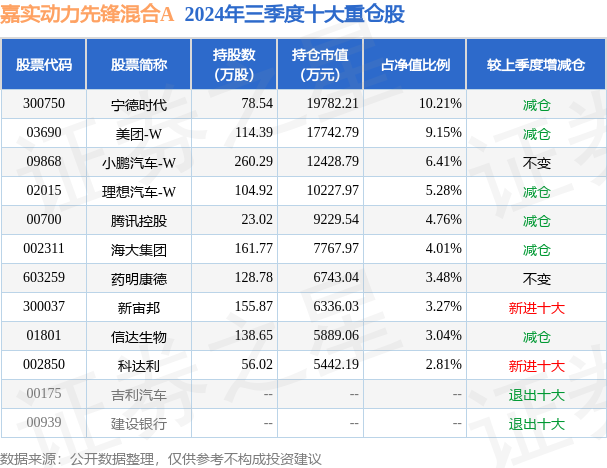

从基金规模来看,嘉实动力先锋混合A基金2024年三季度公布的基金规模为17.43亿元,较上一期规模14.16亿元变化了3.28亿元,环比变化了23.15%。该基金最新一期资产配置为:股票占净值比90.58%,无债券类资产,现金占净值比5.62%。从基金持仓来看,该基金当季前十大股票仓位达52.42%,第一大重仓股为宁德时代(300750),持仓占比为10.21%。

嘉实动力先锋混合A现任基金经理为姚志鹏。其中在任基金经理姚志鹏已从业8年又182天,2020年11月23日正式接手管理嘉实动力先锋混合A,任职期间累计回报为-29.73%。目前还管理着14只基金产品(包括A类和C类),其中本季度表现最佳的基金为嘉实动力先锋混合A(009909),季度净值涨幅为26.54%。

对本季度基金运作,基金经理的观点如下:三季度国内经济维持震荡,供给侧经历了过去三年的调整已经处于极度收缩的状态,扩张意愿同时大幅下降,中国的房地产去杠杆已经完成了大部分工作,当下等待是需求侧的拉动信号和信心。而美国经济延续走弱,就业和通胀数据持续走弱,并在三季度末进行了激进的降息。参考历史美国降息周期的规律,经济衰退往往是大概率事件,而当下全球金融市场的基准定价依据仍然是美国经济软着陆,这可能是未来国际金融市场最大的风险。同时AI在大语言模型变现困难后,在模型尺寸上的探索也开始放缓,未来对于算力的拉动也较难乐观预期。季度末,中央出台一系列经济刺激政策,随着刺激政策9月24日出台,我们之前预期的市场修复发生了,全球大中华资产以前所未有的斜率开展了修复。三季度前半程由于参与者信心较弱,市场在短期基本面的压力下继续调整,指数接近前期低点。大部分资产都开始出现了调整,同时过去三年强势的红利等防御资产开始下跌,市场越来越接近历史的底部区域。最终随着中央政策的全面表态,市场出现了久违的历史性的上涨。中国资产成为全球资本市场的避风港。背后原因一方面是A股和港股为代表的中国核心资产在全球资产的估值只有成熟市场一半,国际基本的配置比例也在过去十年最低。另一方面此前的经营基本面预期发生了重大变化,市场对于经济悲观的宏大叙事被击碎,因此出现了部分海外知名对冲基金声称的要买入中国所有资产的说法。中国资产相对于成熟资产的估值洼地和历史性的低估和国内成长类资产相对于防御类资产的低估背后的驱动因素是同样的。过去三年,中国成长核心资产出现了历史性的回撤,大量的成长白马龙头的静态估值低于周期资产在历史景气高位的静态估值水平,这也是历史级的低估。随着对于中国需求的悲观叙事被打破,对引领中国经济的核心产业的悲观预期预计也会被打破。中国核心成长资产是全球最被低估市场中最被低估的资产。我们在二季报就提出了“仅仅以互联网为例,中国的互联网头部企业拥有全球更好的增长,更丰富的商业内涵,而市盈率等指标只有几乎不增长的海外互联网龙头不到一半,一旦这种全球市场的定价扭曲开始纠正,这将是多年难遇的时机。”,三季度市场的走势印证了悲观预期扭转后市场的爆发力。随着三季度末史诗级的上涨,市场悲观叙事迅速被打破,历史上最长的熊市大概率结束了。诚然,市场的修复也不会一帆风顺,市场未来仍然处于历史极低的估值、经济政策的预期以及经济数据改善之间平衡和纠结之间,但是对于熊市的最后一战已经结束了。市场未来对于机遇的对待也将积极起来。极端情绪对待资产的态度料将扭转。中期寻求机遇,盈利改善的空间和风险偏好回归的弹性将成为股价空间最大的两个影响因子。因此处于景气中期底部区域的成长类资产兼具盈利改善的空间和风险偏好极端压制的特性,未来有望成为市场最受关注的资产。而在产业内部,从全球和中国产业发展看,全球创新的动能来源于信息、能源和生命的创新,这三方向仍然在自动驾驶、可再生能源和创新药等领域继续延续,里面存在大量白马资产被忽视或者错误定价。同时新质生产力虽然短期需求还较难以测算,但是比较像十几年前的战略新兴产业,中间必将走出一批新的龙头企业,也是成长类资产的沃土。同时中国的部分传统产业未来随着经济周期的修复,也会展现较好的弹性。过去三年,成长投资在市场极端悲观的宏大叙事下出现了持续估值的收缩,大部分成长龙头大幅上涨后仍然处于历史估值的底部区域。随着市场逐步的正常化,市场风险偏好逐步恢复,我们将在成长类资产中更加敏感的去探索未来有望成为中国七巨头的资产,希望能够伴随中国经济的修复和产业创新,持续挖掘未来的核心资产。三季度我们组合集中在港股互联网、智能汽车、锂电池、创新药和农业等环节,减持了化工和港股红利资产,进一步向成长龙头集中。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

相关新闻: