证券之星消息,日前长盛优势企业精选混合A基金公布三季报,2024年三季度最新规模7.8亿元,季度净值涨幅为10.73%。

从业绩表现来看,长盛优势企业精选混合A基金过去一年净值涨幅为11.97%,在同类基金中排名1099/3979,同类基金过去一年净值涨幅中位数为5.4%。而基金过去一年的最大回撤为-17.05%,成立以来的最大回撤为-43.66%。

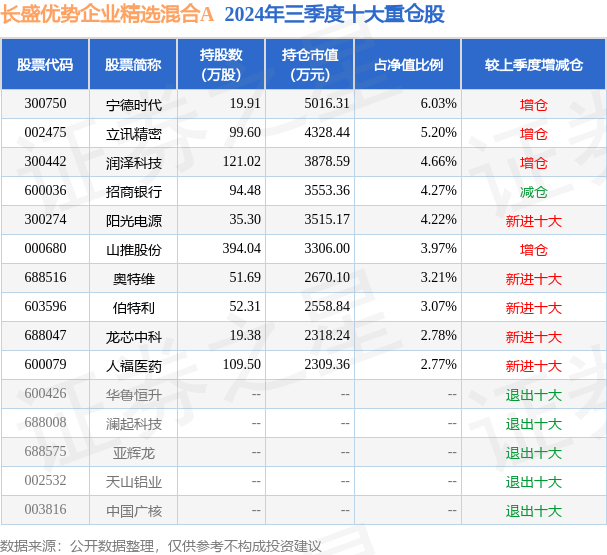

从基金规模来看,长盛优势企业精选混合A基金2024年三季度公布的基金规模为7.8亿元,较上一期规模7.18亿元变化了6152.22万元,环比变化了8.56%。该基金最新一期资产配置为:股票占净值比89.23%,无债券类资产,现金占净值比11.07%。从基金持仓来看,该基金当季前十大股票仓位达40.18%,第一大重仓股为宁德时代(300750),持仓占比为6.03%。

长盛优势企业精选混合A现任基金经理为郭堃 张谊然。其中在任基金经理郭堃已从业8年又156天,2021年2月2日正式接手管理长盛优势企业精选混合A,任职期间累计回报为-23.19%。目前还管理着10只基金产品(包括A类和C类),其中本季度表现最佳的基金为长盛核心成长混合A(010155),季度净值涨幅为12.37%。

对本季度基金运作,基金经理的观点如下:今年三季度,市场在相对低迷了两个多月之后,于季度末迎来了巨大幅度的上涨,市场风险偏好也得到了明显提升。我们看好本轮市场持续性:1)行情启动时,估值起点处于历史极低位置。目前绝大多数行业PB仍处于五年、十年均值下方。2)全球货币进入新一轮宽松周期。3)最为重要的是,我们看好未来基本面在政策和企业部门、居民部门行为共振之下持续向好。行业结构上,我们倾向于认为:1)第一梯队:新能源、医药、消费电子为代表的成长类核心资产。这类行业中长期需求端空间大,且供给端持续创新,估值尚处于低位。2)第二梯队:上游、中游顺周期品种。中游前期两头受压制,后续随着需求端修复,价格传导能力有望提升,且PB估值分位数较低;上游有色等品种商品价格和盈利今年来保持较好,PB估值在上游各板块中最优。3)第三梯队:下游消费。短期估值快速修复但仍处于较低分位,不过消费基本面的变化是慢变量,更倾向于自下而上选择细分领域或个股,短期最看好家电行业景气度。报告期内,我们提高了新能源、消费电子、家电和部分上游、中游顺周期品种的权重,降低了电力及通信运营商、半导体的权重。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

相关新闻: