证券之星消息,日前海富通富利三个月持有混合C基金公布三季报,2024年三季度最新规模0.11亿元,季度净值涨幅为3.15%。

从业绩表现来看,海富通富利三个月持有混合C基金过去一年净值涨幅为5.47%,在同类基金中排名449/1322,同类基金过去一年净值涨幅中位数为4.43%。而基金过去一年的最大回撤为-2.93%,成立以来的最大回撤为-11.25%。

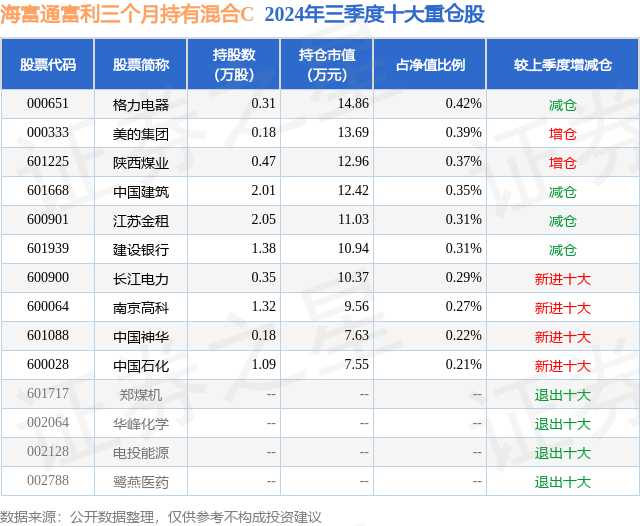

从基金规模来看,海富通富利三个月持有混合C基金2024年三季度公布的基金规模为0.11亿元,较上一期规模2071.21万元变化了-996.11万元,环比变化了-48.09%。该基金最新一期资产配置为:股票占净值比26.83%,债券占净值比69.85%,现金占净值比3.59%。从基金持仓来看,该基金当季前十大股票仓位达3.14%,第一大重仓股为格力电器(000651),持仓占比为0.42%。

海富通富利三个月持有混合C现任基金经理为张靖爽 林立禾,近期离任的基金经理为杜晓海。其中在任基金经理张靖爽已从业8年又99天,2021年7月20日正式接手管理海富通富利三个月持有混合C,任职期间累计回报为-2.82%。目前还管理着11只基金产品(包括A类和C类),其中本季度表现最佳的基金为海富通富利三个月持有混合A(010850),季度净值涨幅为3.22%。

对本季度基金运作,基金经理的观点如下:国内经济方面,2024年三季度国内经济整体维持弱修复状态。从经济领先指标看,三季度社融和M1增速仍持续回落,经济内需仍显疲弱。从经济增长动力上看,三季度受益于低基数出口保持较高增长,但国内地产未显著回暖,市场信心不足,内需消费和投资较疲弱,全社会风险偏好较低。从政策思路看,三中全会明确了国内政策坚持高质量发展,长期看依然要保持战略定力;短期看,市场关切得到积极回应,9月下旬一系列增量政策出台,短期宏观政策有望加码。海外经济方面,美国经济边际走弱但还难言衰退。三季度美国就业数据开始出现恶化迹象,美联储货币政策关注的重点也从通胀转向了就业,从而在9月启动了超预期的50BP降息。美国经济主要靠消费拉动,8月美国零售超预期,美国消费依然有韧性。另外,目前美国大选依旧胶着,未来需继续跟踪相关进展。从A股市场看,三季度市场先跌后涨,三季度上证指数涨幅为12.4%,沪深300为16.1%,中证800为16.1%,创业板指为29.2%。行业板块方面,根据中信一级行业分类,表现靠前的板块是非银、综合金融、房地产、消费者服务、计算机,表现靠后的板块是石油石化、煤炭、电力及公用事业、农林牧渔、纺织服装。从行情主线看,三季度以来市场持续调整。但是,随着9月24日国新办新闻发布会释放了政策暖意,降低存量房贷利率和首付比例以支持地产,创设新工具支持资本市场发展,9月26日中共中央政治局会议分析研究当前经济形势和经济工作,将宏观政策放在更重要的位置,并提出“加力推出增量政策”、“提振资本市场”等,市场信心显著提振。在此背景下,市场做多情绪被激发,迎来了直线拉涨行情,前期超跌的板块迎来了大幅上涨。本报告期内,本基金在股票策略上优选具有长期价值增长、红利属性以及良好现金流的上市公司作为核心持仓标的,转债策略上也以具有股性的价值型转债为主。因子方面,本基金在红利和价值因子上有明显正暴露,小市值因子暴露有所减小,报告期内风格上整体超额为正。另外,本报告期将中小价值的权益配置比例降低,增加了现金流充裕标的及港股红利的配置比例。固定收益方面,三季度国内经济修复动能走弱,PMI维持在收缩区间。经济数据方面,生产端略有走弱;投资方面,制造业与基建维持高增,地产投资惯性下滑。消费需求偏弱,可选消费与地产后周期消费拖累。出口方面,海外需求旺盛,出口同比维持高增。通胀方面,CPI总体弹性有限,维持在0-1%的区间;PPI由于需求偏弱仍未转正。货币政策方面较为积极,7月调降OMO利率10bp、MLF利率20bp以及LPR利率10bp。9月末国新办举行新闻发布会后,再度调降OMO利率20bp、MLF利率30bp。财政政策方面,地方债发行明显提速。流动性方面,由于利率债发行造成一定的“抽水效应”,中长期流动性阶段性短缺,在7月末降息落地后,流动性总体维持中性偏紧张的情况,9月末央行重启14天逆回购投放操作后流动性偏紧的情况有所缓解。资金价格方面,三季度R001均值为1.79%,较二季度下行5.4bp;R007均值为1.90%,较二季度下行4.1bp。对应债市而言,内需不足,货币政策宽松支撑三季度总体维持牛市行情,但在8月与9月末出现明显调整。7月政策利率调降,基本面与政策面双利好债券市场;8月央行买卖国债操作落地,债券抛盘压力陡增,理财产品预防性赎回放大市场波动,收益率一度回到接近7月降息前的水平。9月降息降准预期再度升温,配合调降存量房贷的预期,收益率下行并突破新低。但月末降准降息落地后,债市演绎利好出尽的行情,收益率大幅波动并有上行。全季度来看,10年期国债到期收益率累计下行5.4bp。信用债方面,走势一波三折。7月,央行对利率约束加大,在利率波动受限、高息资产供给有限的情况下,市场机构普遍通过下沉、拉久期的方式挖掘绝对票息,信用债收益率全线下行,其中长久期、弱资质主体收益率下行幅度最大;8月,信用债市场经历大幅调整,究其原因,信用利差过低是关键,“固收+”基金赎回是调整的触发剂,不少理财等机构预防式、止盈式地赎回基金,市场流动性缺乏进一步放大了债市的波动,在持续的“地量”成交下,流动性天然劣势的信用债率先快速调整;9月以来,由于理财实际规模尚未明显下行,叠加央行放开做市,市场情绪好转,信用债有所修复,但信用债内部仍有分层,中高等级收益率普遍下行,低等级、长期限品种收益率上行,信用债表现整体不及同期限利率债,信用利差普遍走扩。报告期内,本基金主要投资于利率债,根据市场情况灵活调整组合久期和杠杆。基于三季度的基本面、资金面和政策面,组合维持一定的债券仓位,并依据利率曲线的变化,针对不同期限的利率债进行积极的交易以增厚收益。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

相关新闻: